Private investorer har kunnet investere i ETF’er (Exchange-Traded Funds) igennem Nordnet eller Saxobank igennem flere år. Nu begynder også de traditionelle banker at åbne op for denne investeringsmulighed.

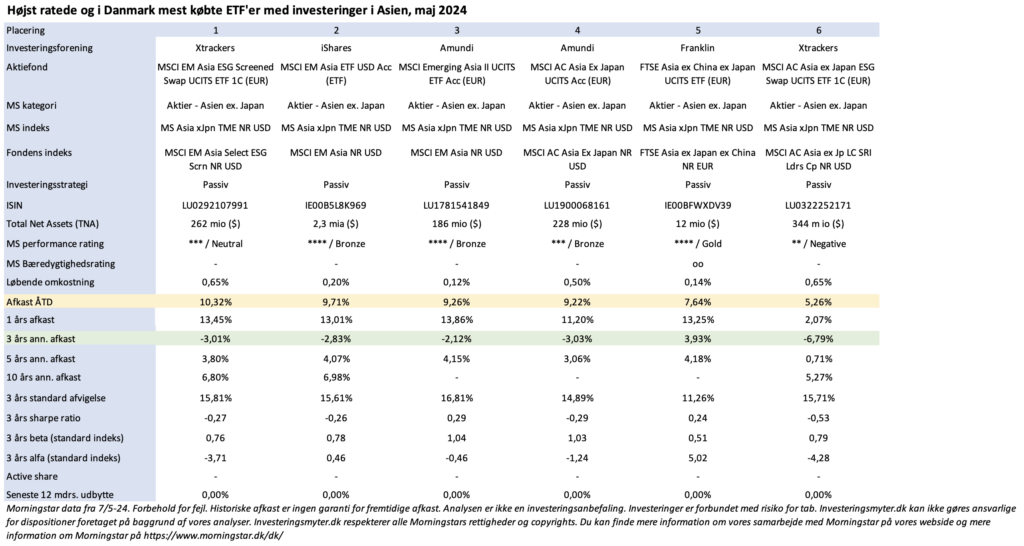

ETF’er er typisk kendetegnet ved et meget stort udbud af og diversitet i passivt forvaltede fonde, høj transparens og gennemsigtighed, stor risikospredning, stor likviditet, meget lave omkostninger, samt høj investorbeskyttelse på EU niveau.

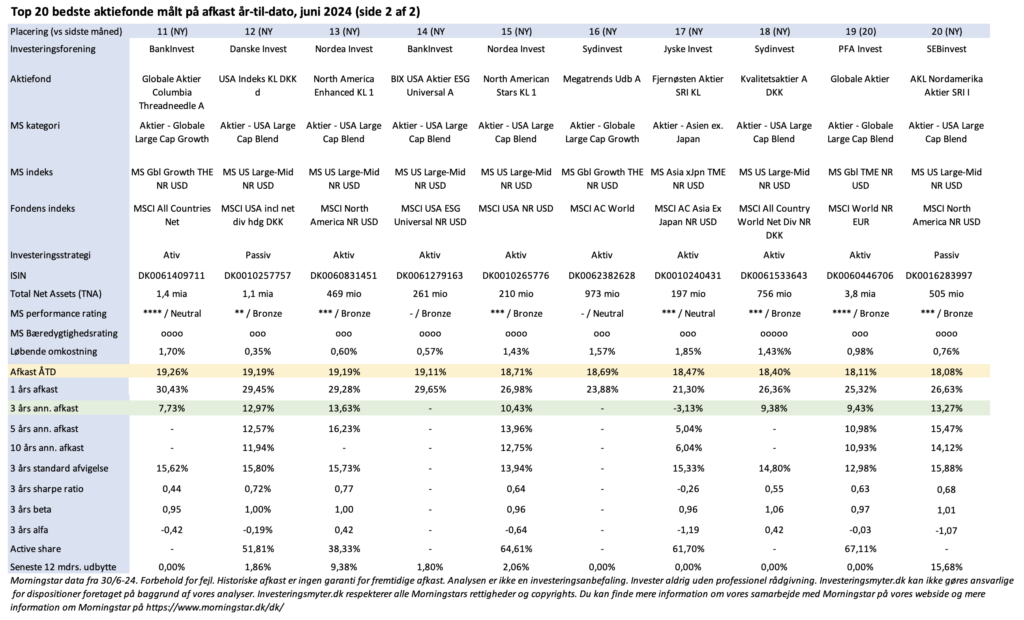

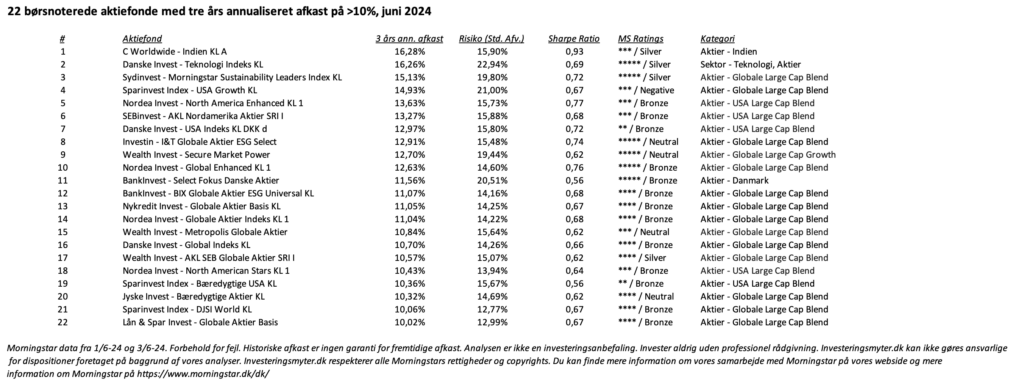

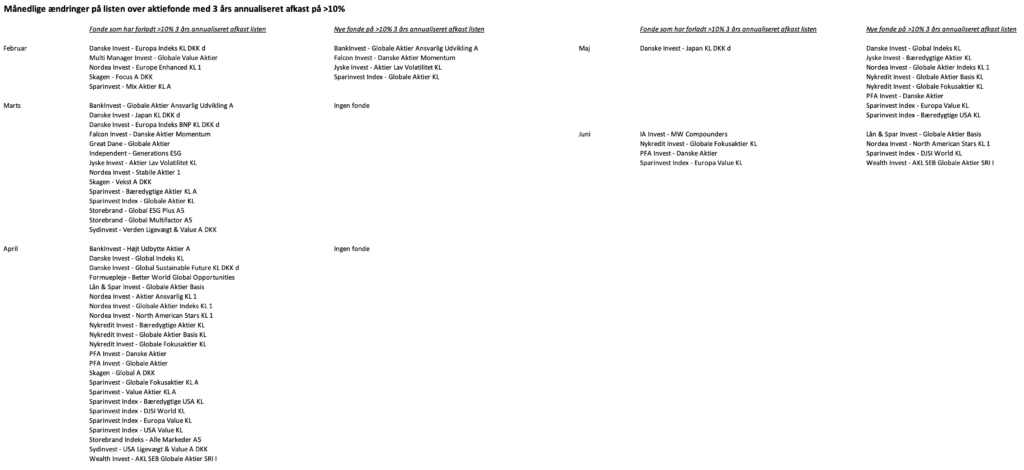

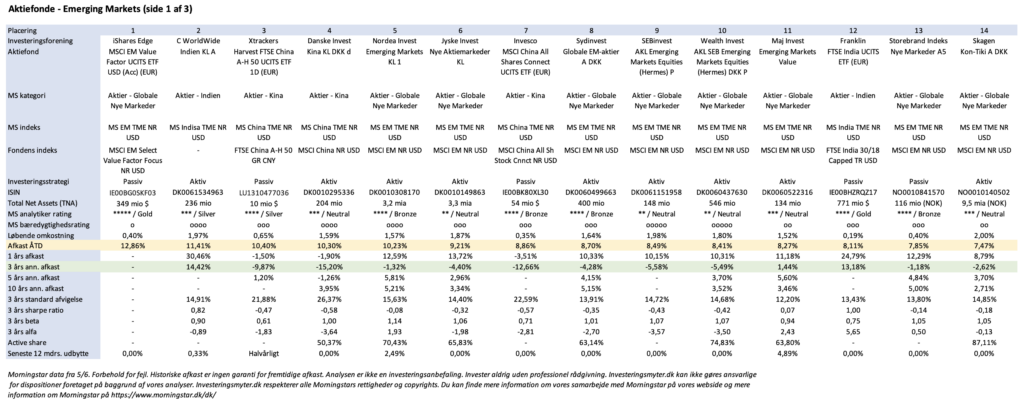

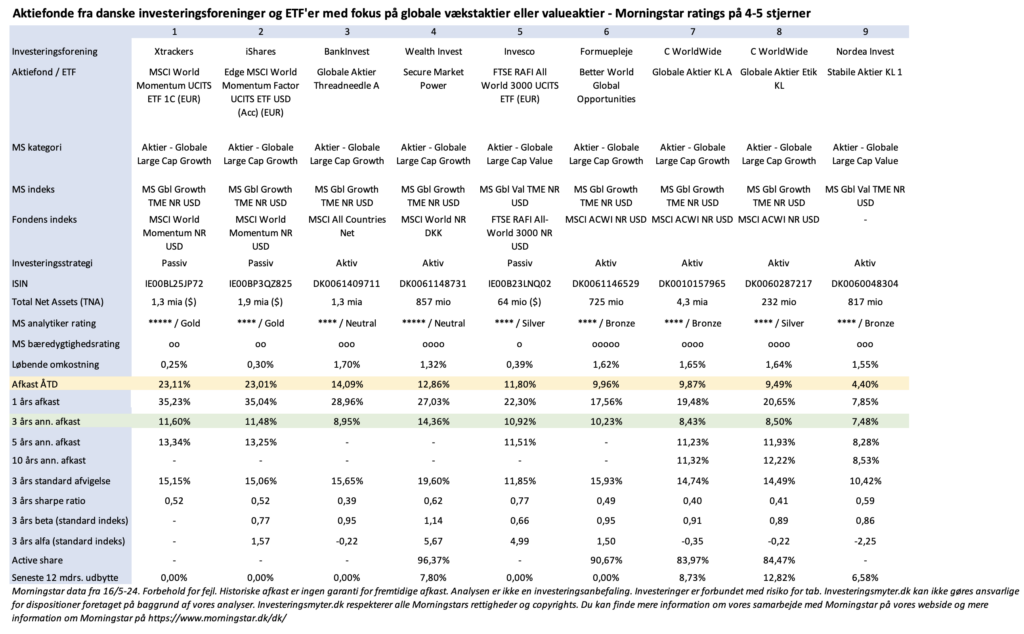

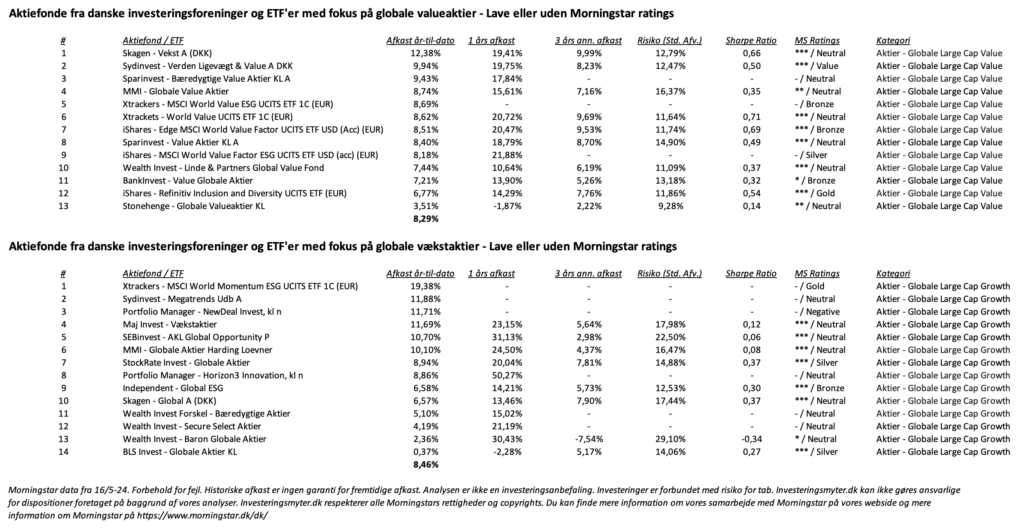

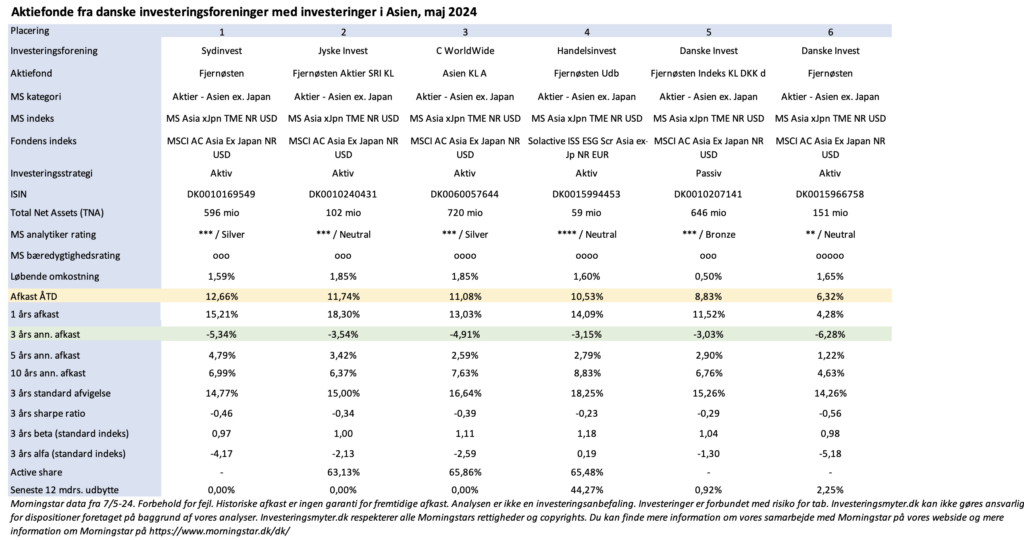

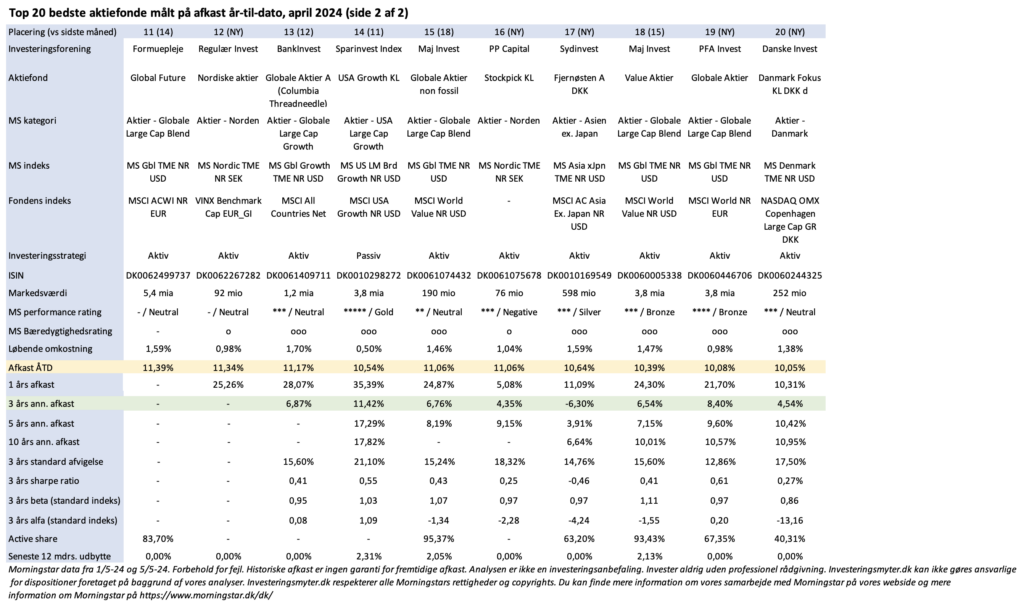

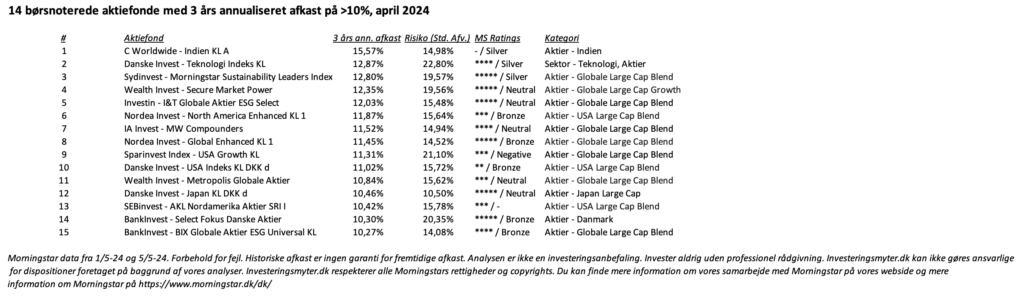

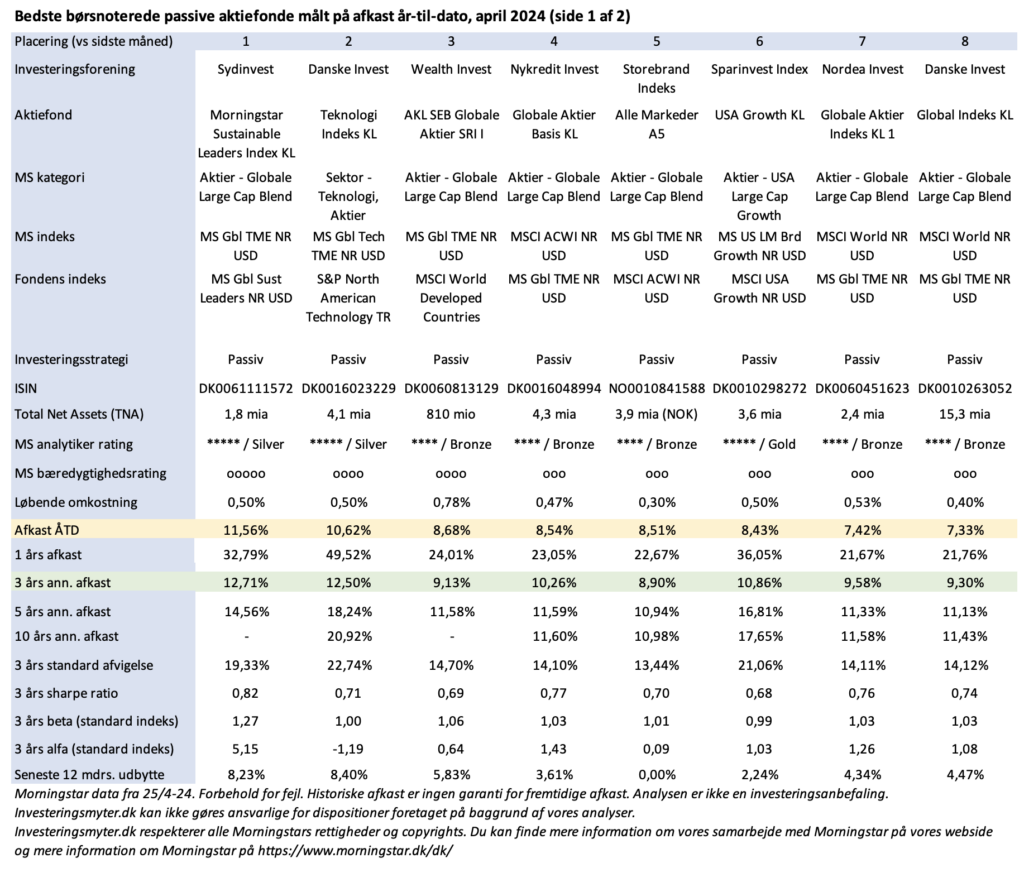

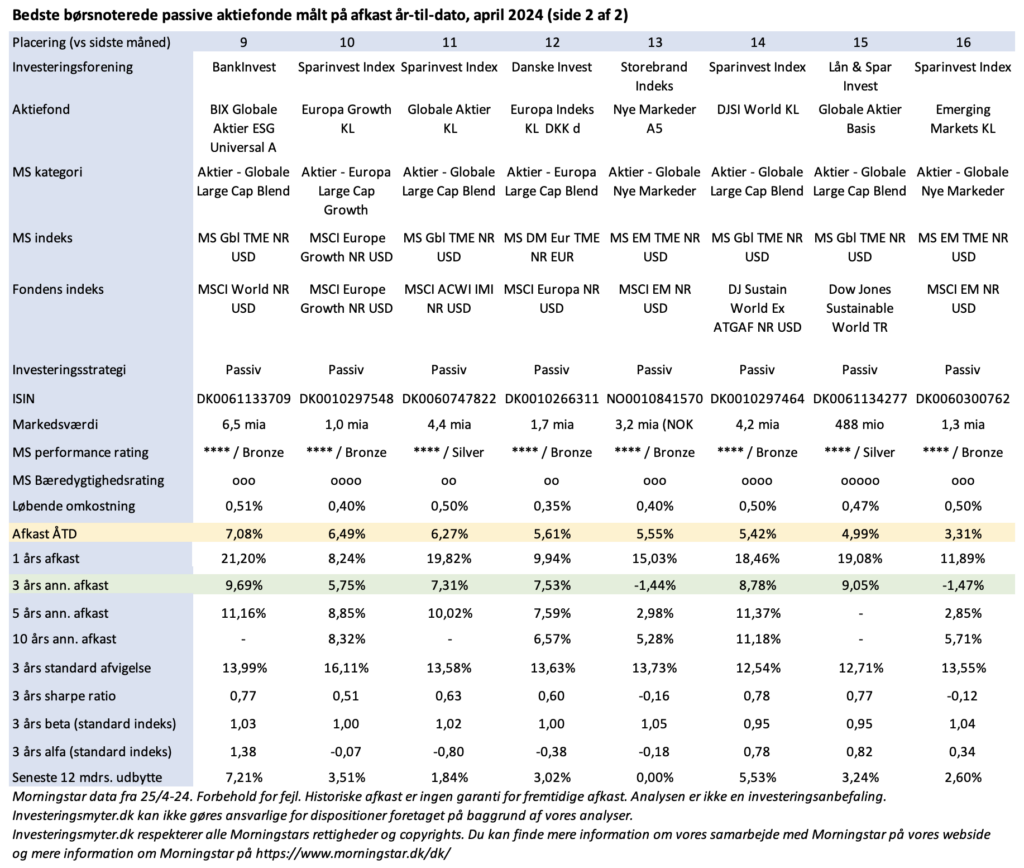

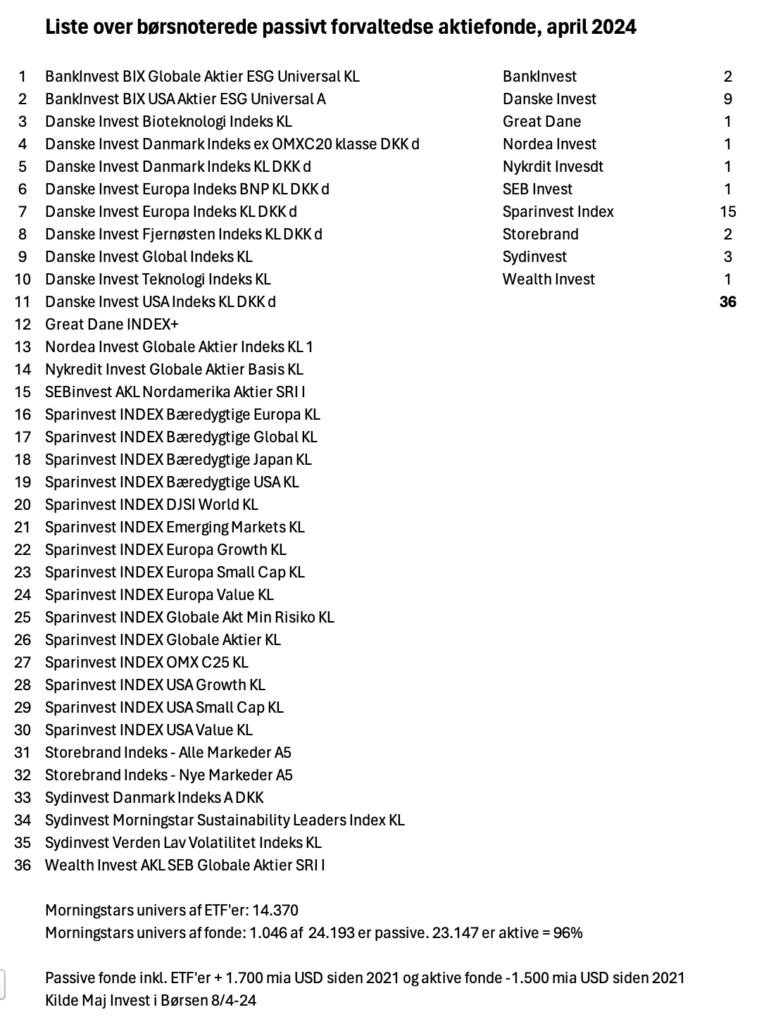

Specielt når det gælder passivt forvaltede ETF’er med investeringer i globale eller amerikanske aktier, har de passivt forvaltede fonde fra danske investeringsforeninger med tilsvarende investeringer haft svært ved at matche ETF’erne på investeringsresultater (langsigtet afkast i forhold til risiko og omkostninger).

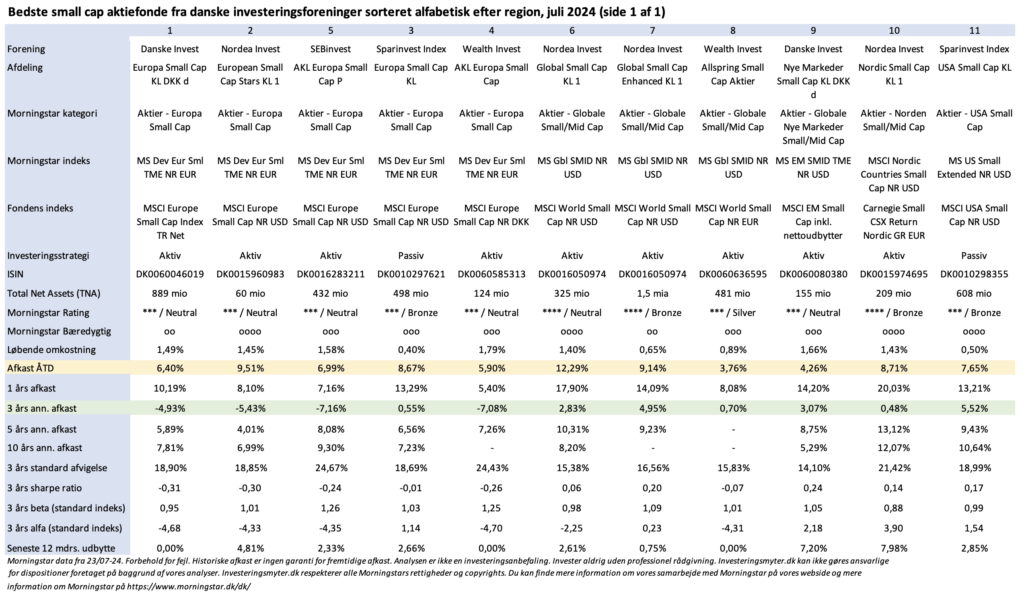

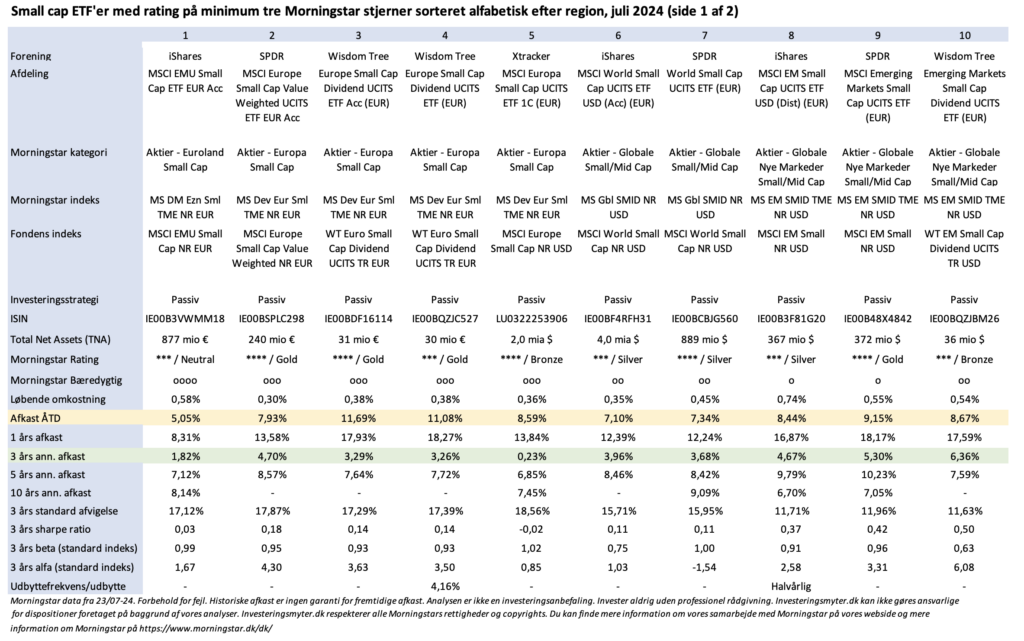

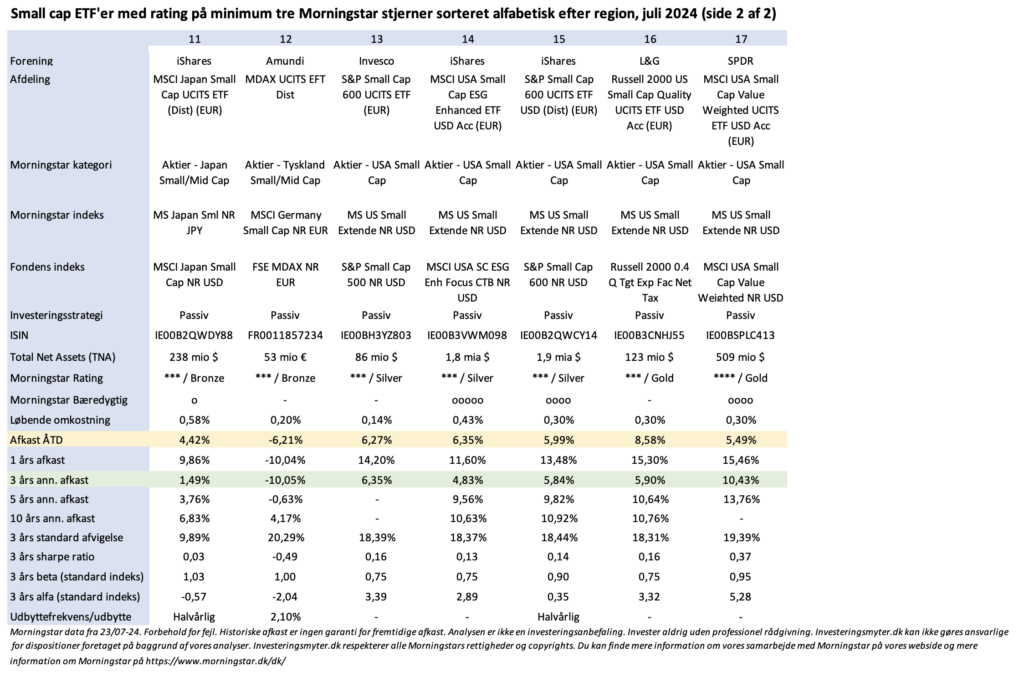

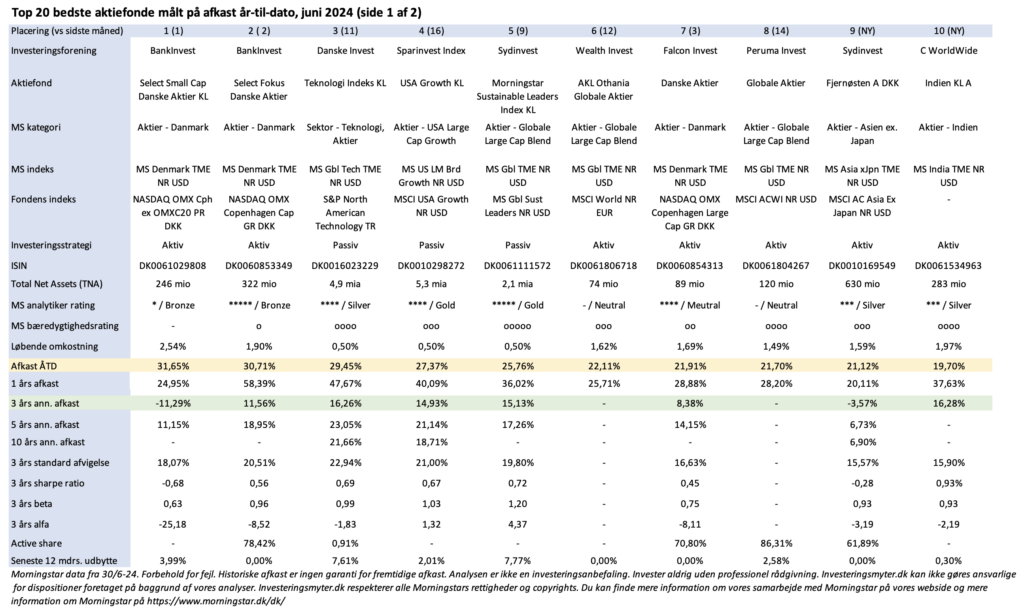

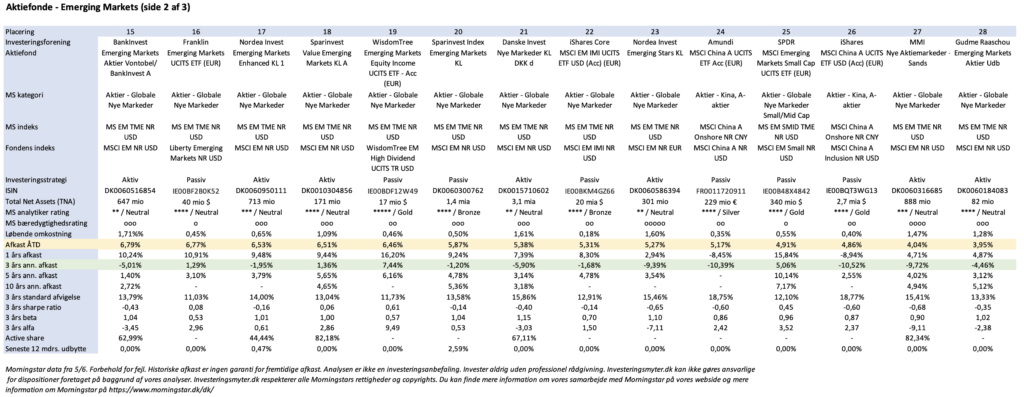

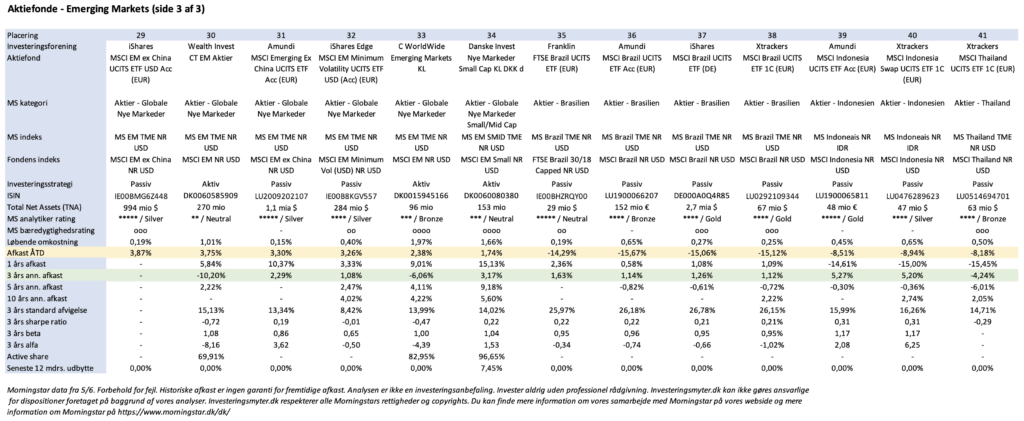

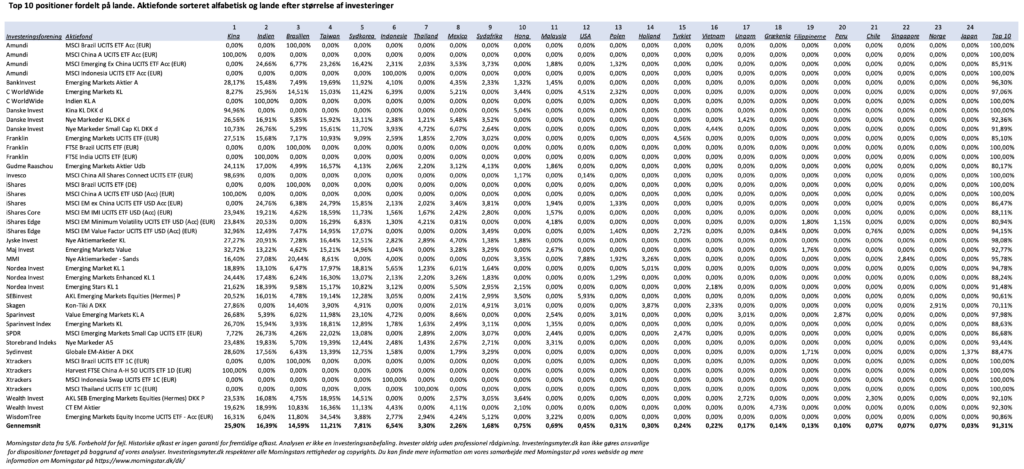

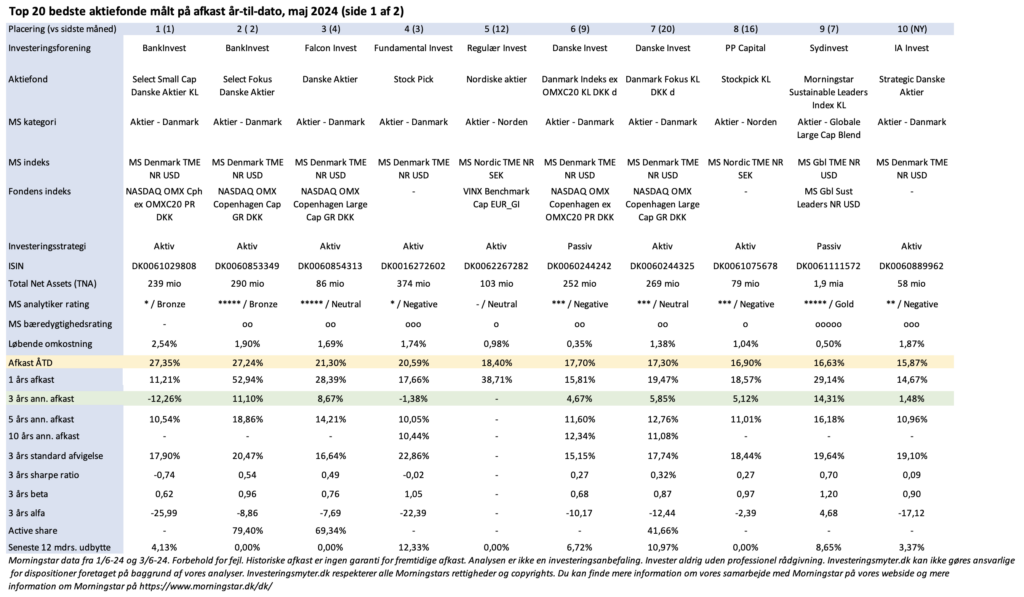

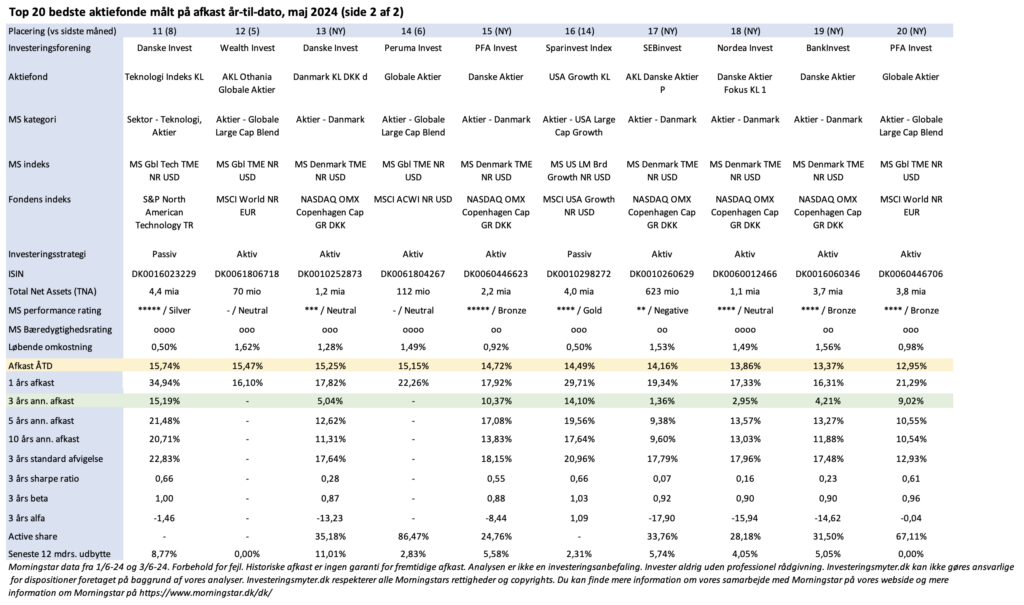

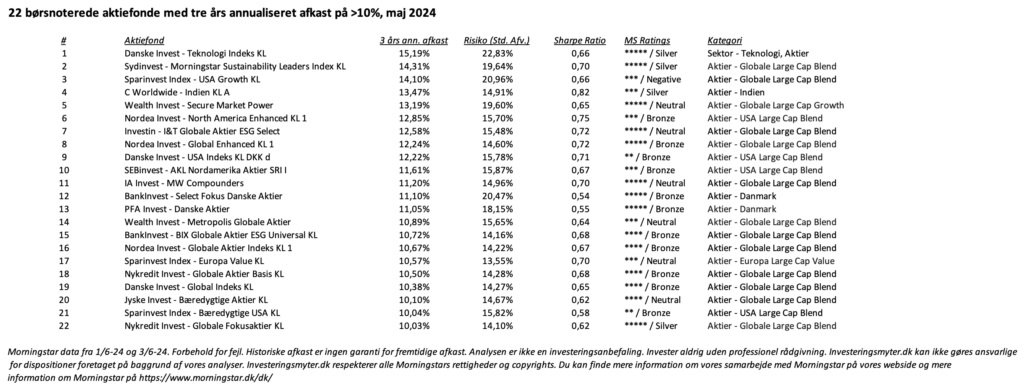

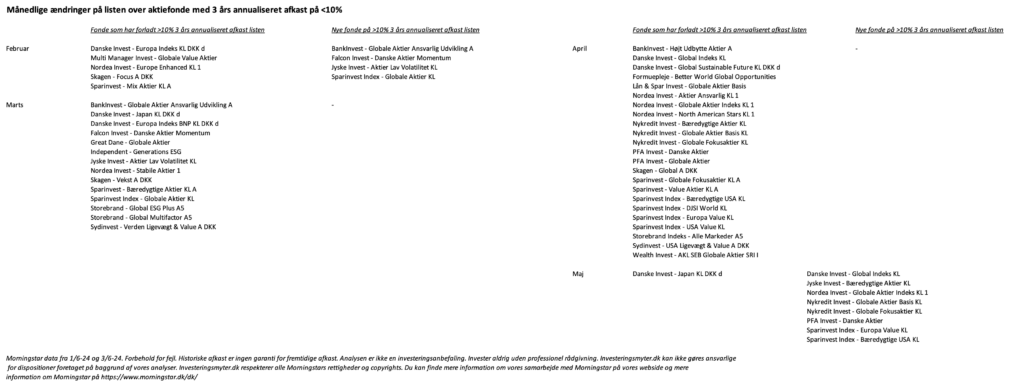

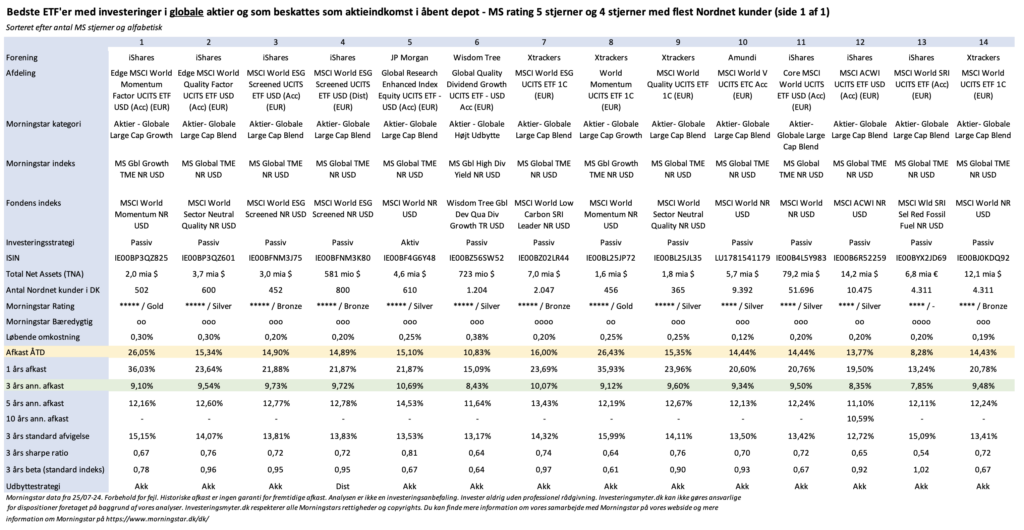

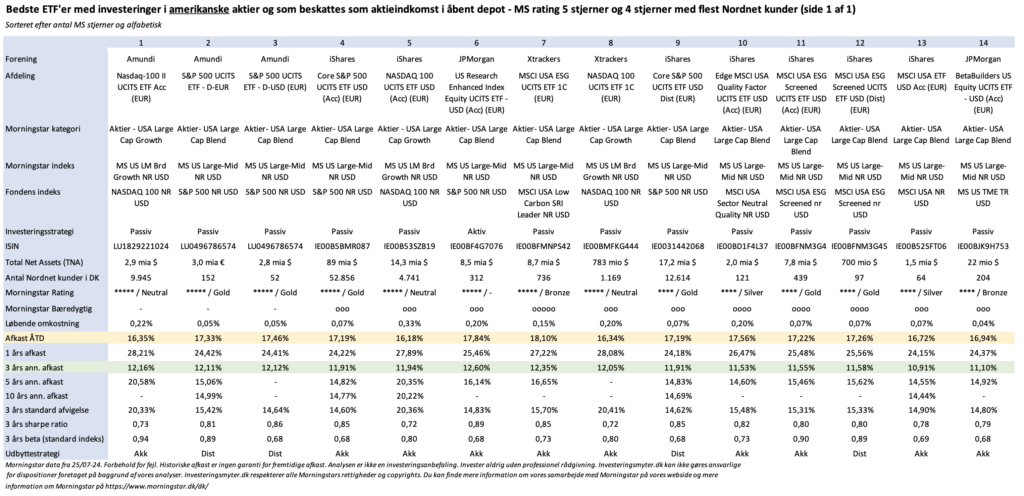

For at give dig mulighed for at stifte nærmere bekendtskab med ETF’er, har vi analyseret 28 ETF’er med investeringer i globale og amerikanske aktier. Vi har inkluderet alle ETF’er med Morningstars højeste rating på 5 stjerner og derudover de mest populære ETF’er (målt på antal af danske kunder hos Nordnet) med 4 stjerner. Vi har fokuseret på ETF’er, der lagerbeskattes som almindelig aktieindkomst i et åbent depot. Ønsker du at læse mere om investeringer i ETF’er herunder deres beskatning, er du velkommen til at rekvirere vores investeringsguide ”Hjælp til at investere” på vores webside.

Du kan se analysen nedenfor.

Tak fordi du følger investeringsmyter.dk på LinkedIn eller her på vores webside, når vi analyserer investeringsforeninger, aktiefonde og ETF’er. Hvis du ønsker at tage kontrol over din egen opsparing og ønsker en individuel tilpasset investeringsanalyse, kan du også læse mere og gratis rekvirere vores guide ”Hjælp til at investere” her på vores webside.

Alle data i analysen er baseret på Morningstar. Forbehold for fejl. Historiske afkast er ingen garanti for fremtidige afkast. Investeringer er forbundet med risiko for tab. Analysen er ikke en investeringsanbefaling og investeringsmyter.dk kan ikke gøres ansvarlige for dispositioner foretaget på baggrund af vores analyser. Investeringsmyter.dk respekterer alle Morningstars rettigheder og copyrights. Du kan finde mere information om vores samarbejde med Morningstar på vores webside og mere information om Morningstar på https://www.morningstar.dk/dk/