Har man fulgt aktieanalytikere, aktieeksperter og finansmedierne igennem 2023 har man fået indtrykket af, at uden ”Magnificent Seven” (Alphabet, Amazon, Apple, Meta, Microsoft, NVIDIA og Tesla) i sin amerikanske eller globale aktieportefølje har man som investor været en mellemting mellem uheldig og udygtig.

Myten har været sejlivet igennem hele 2023 og også ind i 2024 med overskrifter som: ”7 mega-tech-aktier er ansvarlige for de fleste af S&P 500 gevinsterne” og ”7 tech-aktier har slået alle andre”.

Senest skriver Børsen den 5. januar efter at have talt med Nordeas senior strateg: ”Hvis du ikke vil ødelægge dit afkast fuldstændigt, er du nødt til at have en eksponering til Magnificent Seven”.

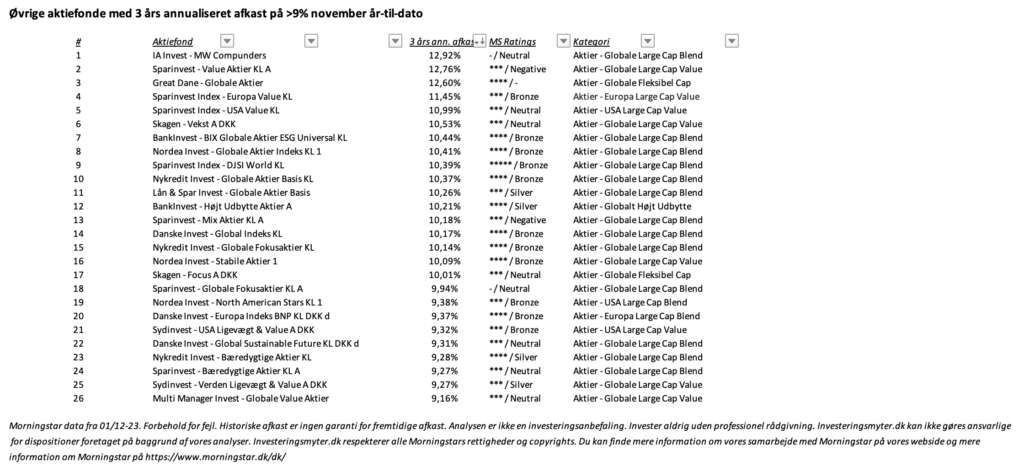

Lad os kigge på fakta. De viser, at det ikke alene er ”Magnificent Seven”, der driver det amerikanske (eller globale) aktiemarked. Du kan godt have fået et flot afkast og endda et afkast pænt over gennemsnittet uden ”Magnificent Seven” i porteføljen. Et hurtigt kig ned over selskaberne i S&P 500 og selskabernes afkast det seneste år dokumenterer dette.

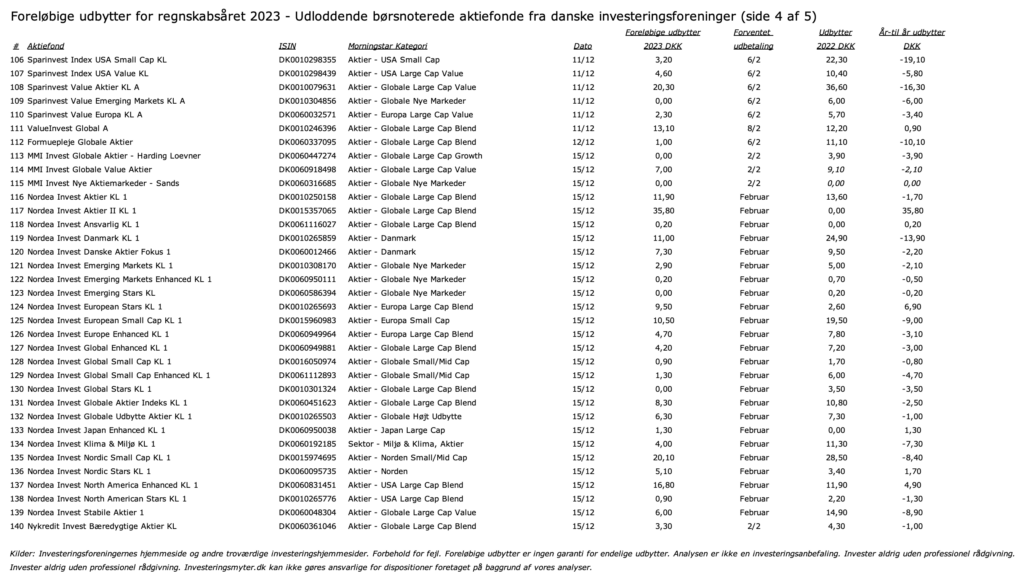

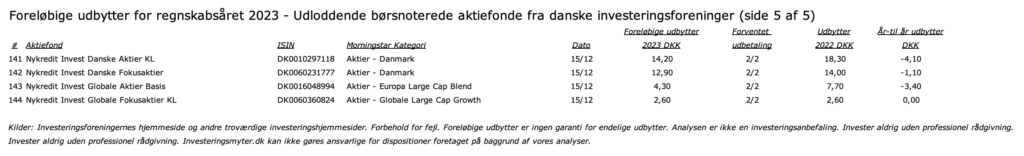

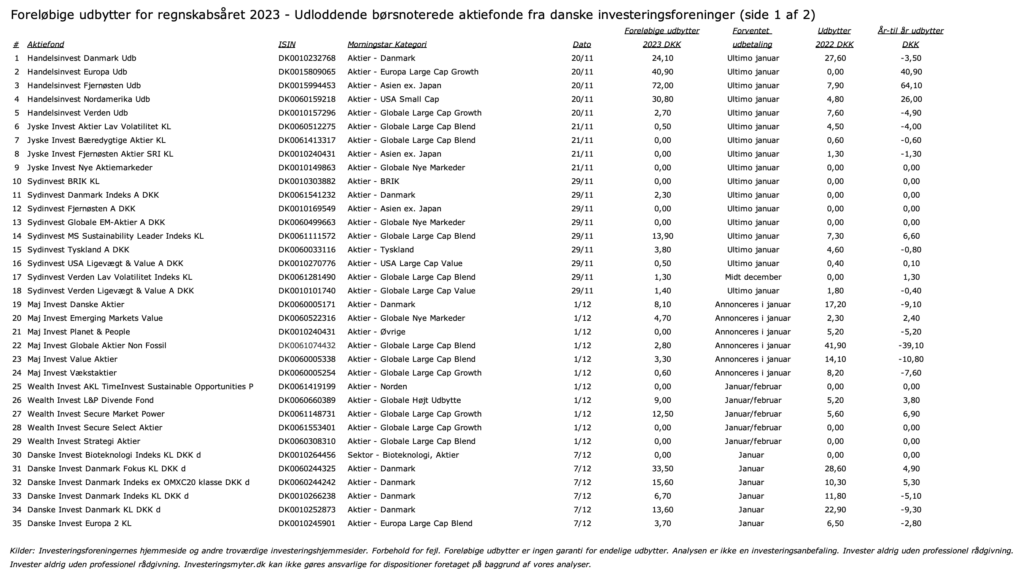

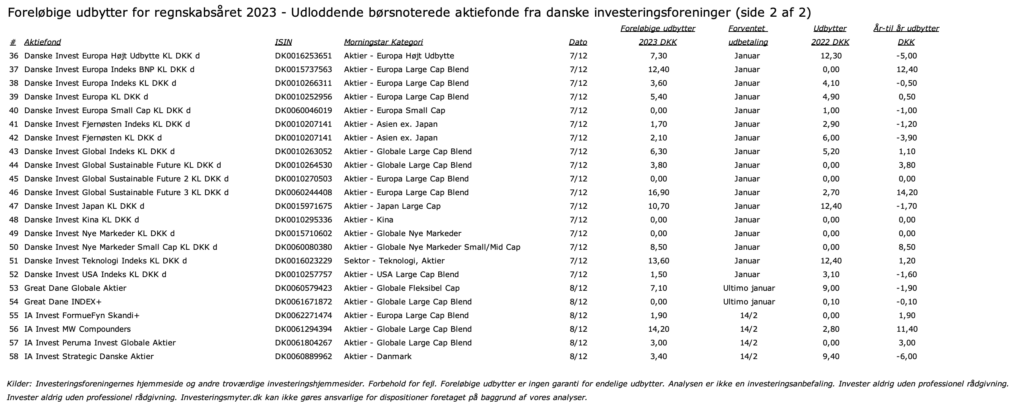

Af vores analyse nedenfor kan du bl.a. se følgende:

- De syv ”Magnificent Seven” selskaber formår lige præcis alle at komme med på top-20 listen målt på afkast det seneste år

- Alphabet, Apple og Microsoft er udenfor top-10 som henholdsvis nummer 16, 20 og 12

- Syv andre tech-selskaber er med på top-20, heraf fire i top 10: Advanced Micro Devices, Broadcom, ServiceNow og Salesforce som nummer henholdsvis 3, 5, 6 og 9.

- Det er andre sektorer end big-tech, der driver S&P 500, fx er Eli Lilly (medicinal) og General Electric (industri) begge i top-10.

- Et hurtigt kig på S&P 500 viser, at mindst 45 selskaber har leveret et to-cifret afkast det seneste år

Om Børsen og Nordea skulle få ret, at man ligefrem ødelægger sit afkast fuldstændigt uden eksponering mod ”Magnificent Seven” vil kun fremtiden vise. Vi vil blot henvise til vores talrige analyser, der viser at de aktieeksperter, som forsøger at se ind i fremtiden, som oftest ender et sted mellem at være uheldige og udygtige i deres spådomme.

Læren er som altid, at du skal være uhyre kritisk over for alle de gode og velmenende råd om investeringer og: 1) Holde fast i din investeringsstrategi, 2) Investere langsigtet, 3) Sprede dine investeringer fx gennem investeringsforeninger, 4) Minimere dine omkostninger ved nøje at vurdere hvem og hvad du betaler for og hvor ofte.

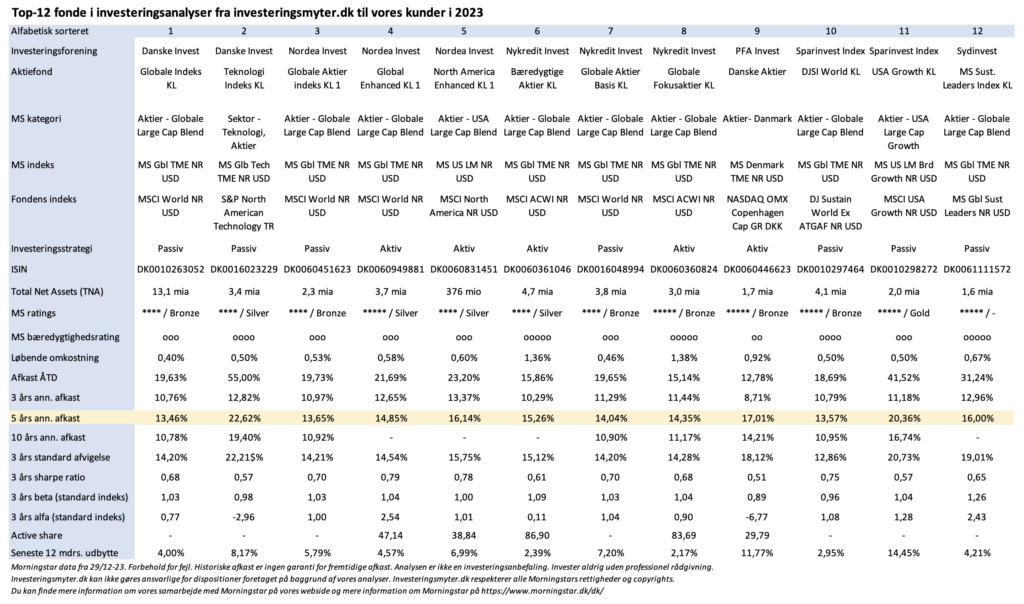

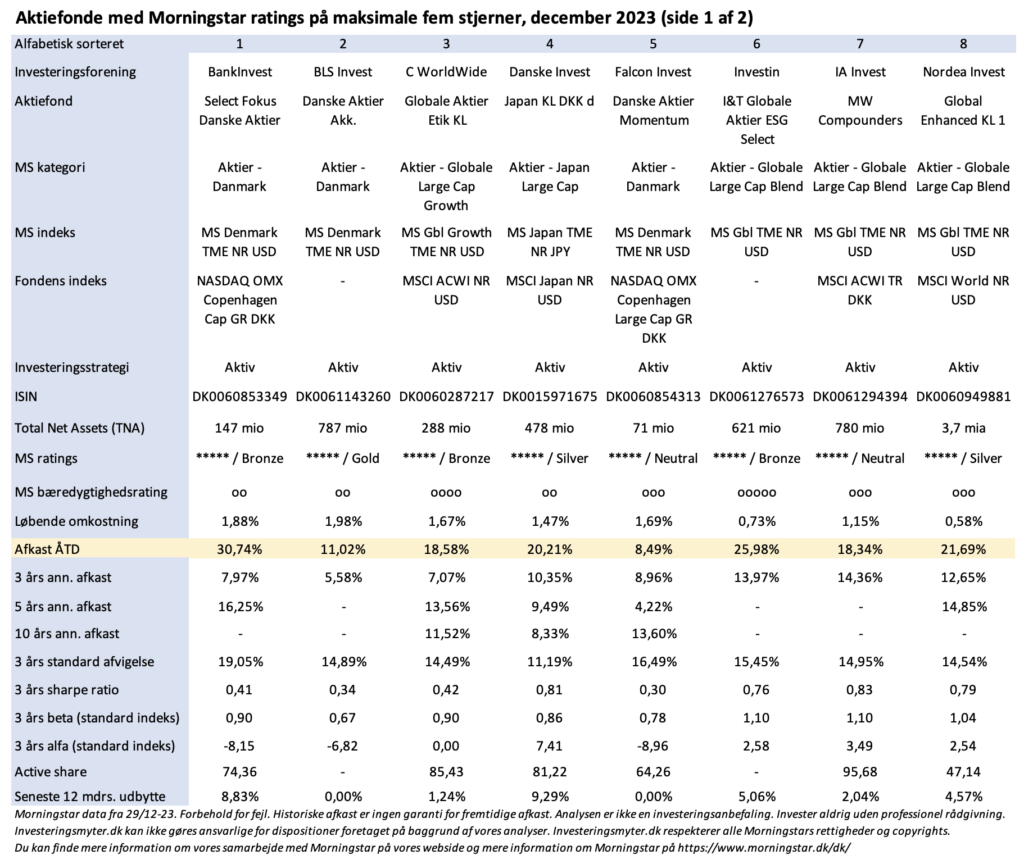

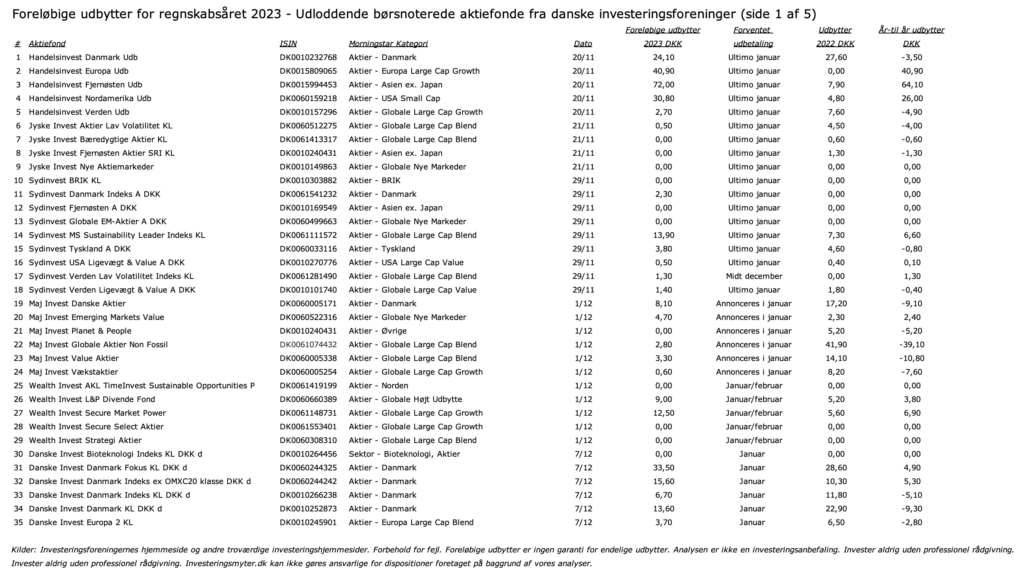

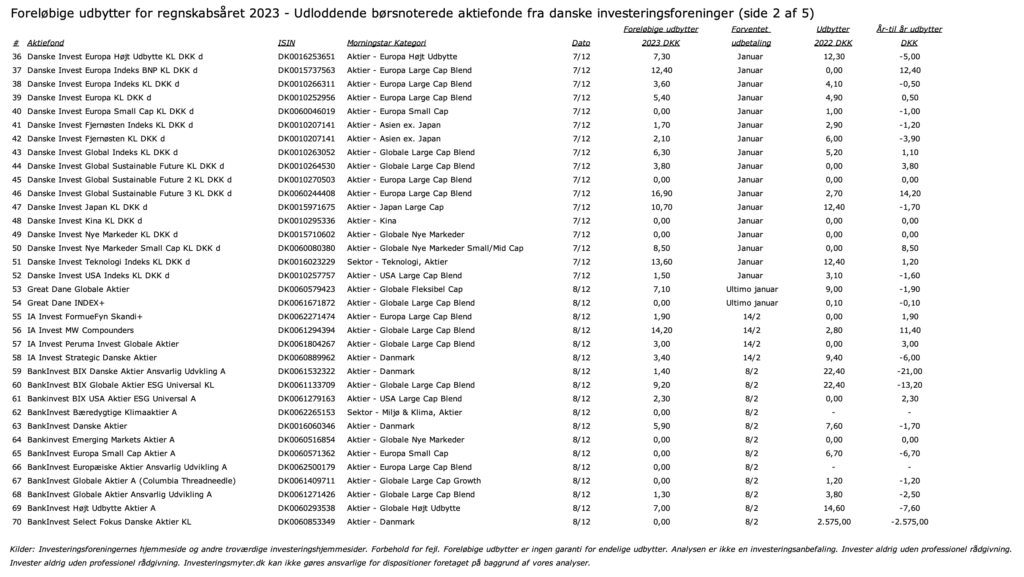

Tak fordi du følger investeringsmyter.dk på LinkedIn eller her på vores webside, når vi analyserer danske investeringsforeninger og deres aktiefonde. Hvis du ønsker at tage kontrol over din egen opsparing og ønsker en individuel tilpasset objektiv investeringsanalyse af de bedste aktiefonde, kan du også læse mere og gratis rekvirere vores guide ”Hjælp til at investere” her på vores webside.

Forbehold for fejl. Historiske afkast er ingen garanti for fremtidige afkast. Analysen er ikke en investeringsanbefaling. Investeringsmyter.dk kan ikke gøres ansvarlige for dispositioner foretaget på baggrund af vores analyser.