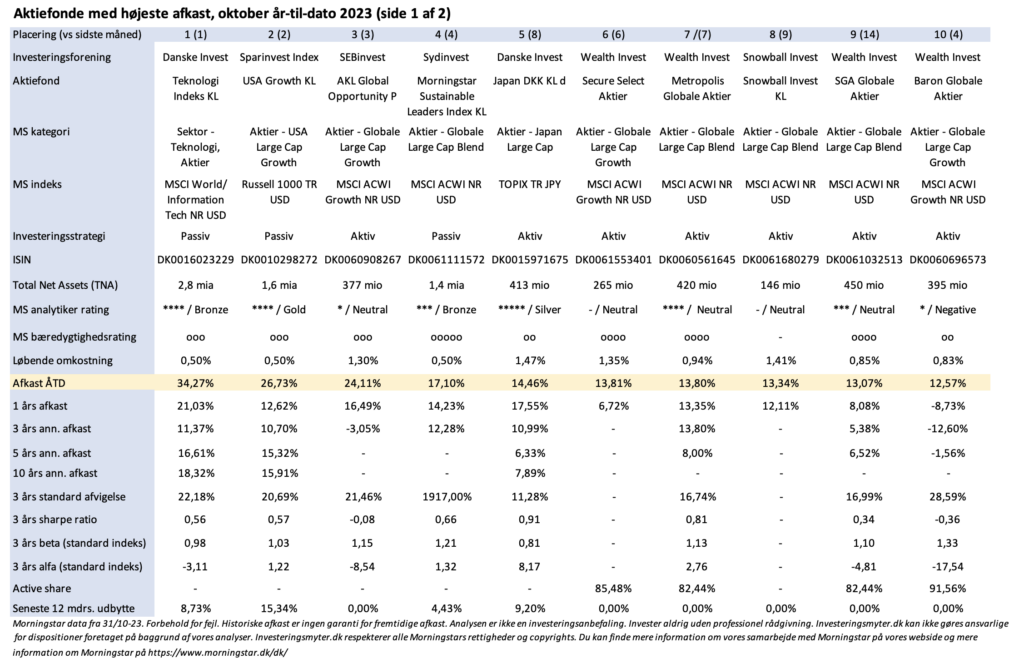

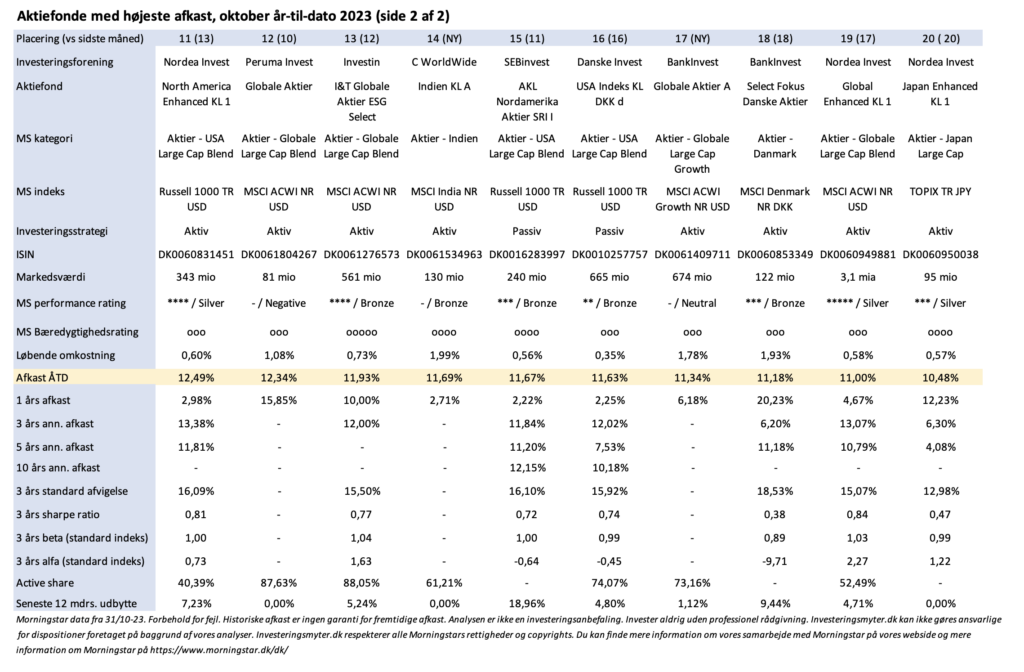

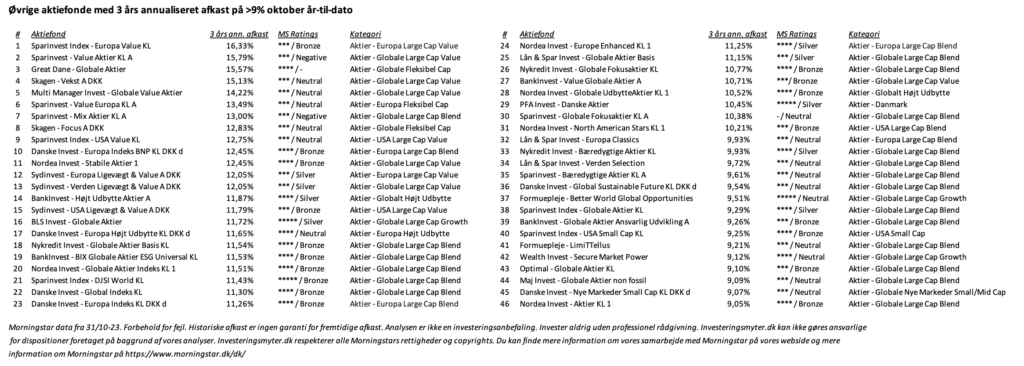

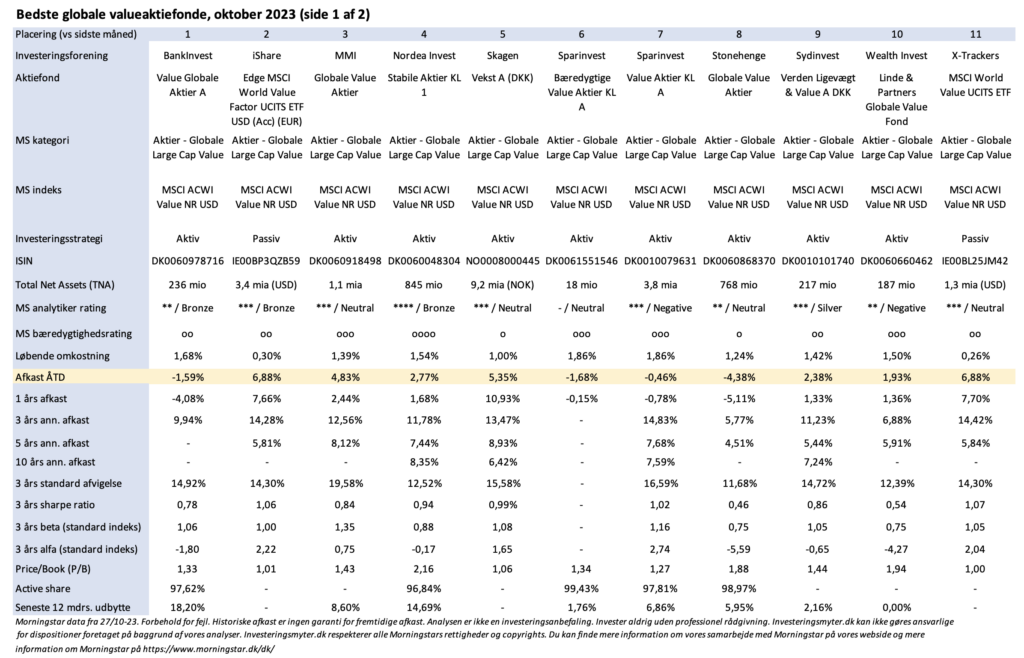

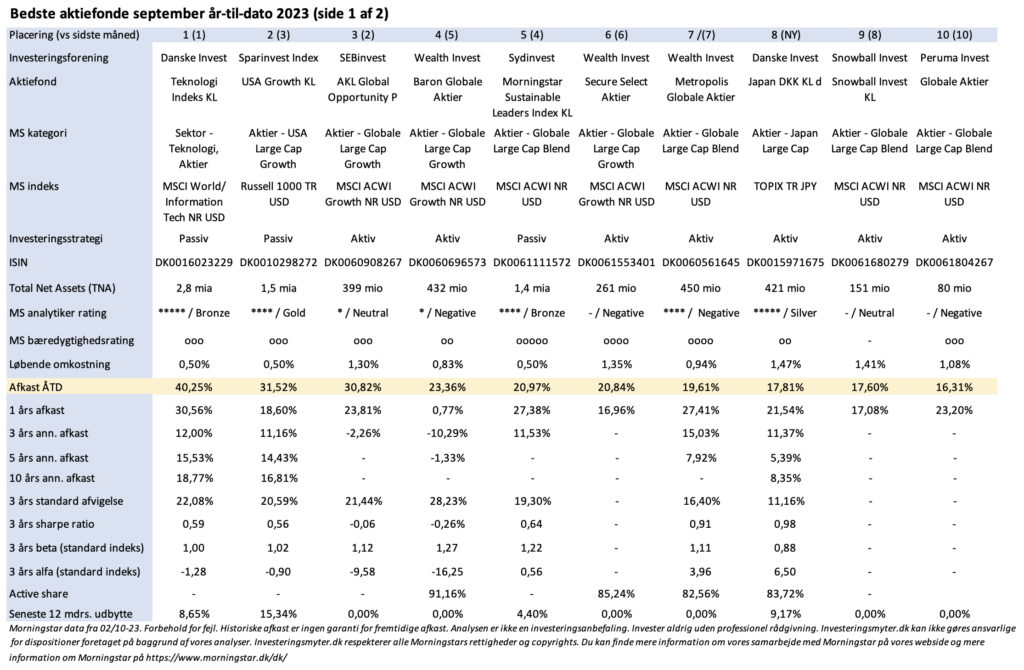

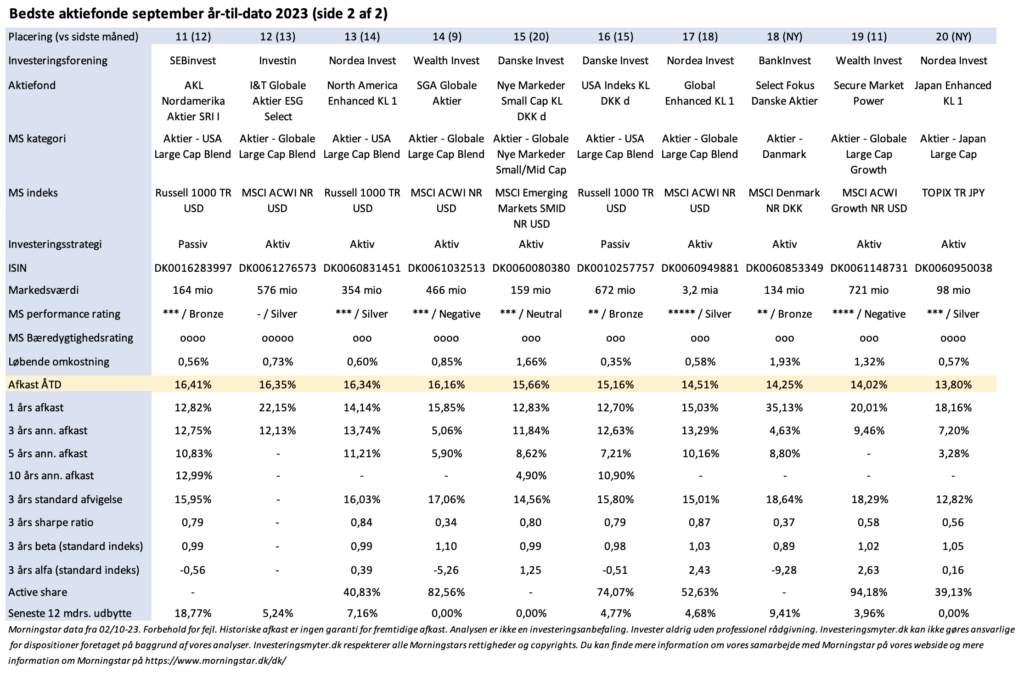

På trods af fald på alverdens aktiebørser igennem de seneste tre måneder, så har aktiefonde og ETF’er med investeringer i det amerikanske aktiemarked leveret flotte afkast i 2023.

Det er investorer med aktiefonde og ETF’er med rene vækstaktier eller som kombinerer vækst- og valueaktier (blend), der med tilfredshed kan gøre status på deres porteføljer her blot seks uger før årets sidste handelsdag.

Når det gælder amerikanske aktier, kan danske investorer med fordel overveje ETF’er som et supplement til traditionelle aktiefonde fra danske investeringsforeninger, da de amerikanske ETF’er i et historisk perspektiv oftest har leveret højere afkast.

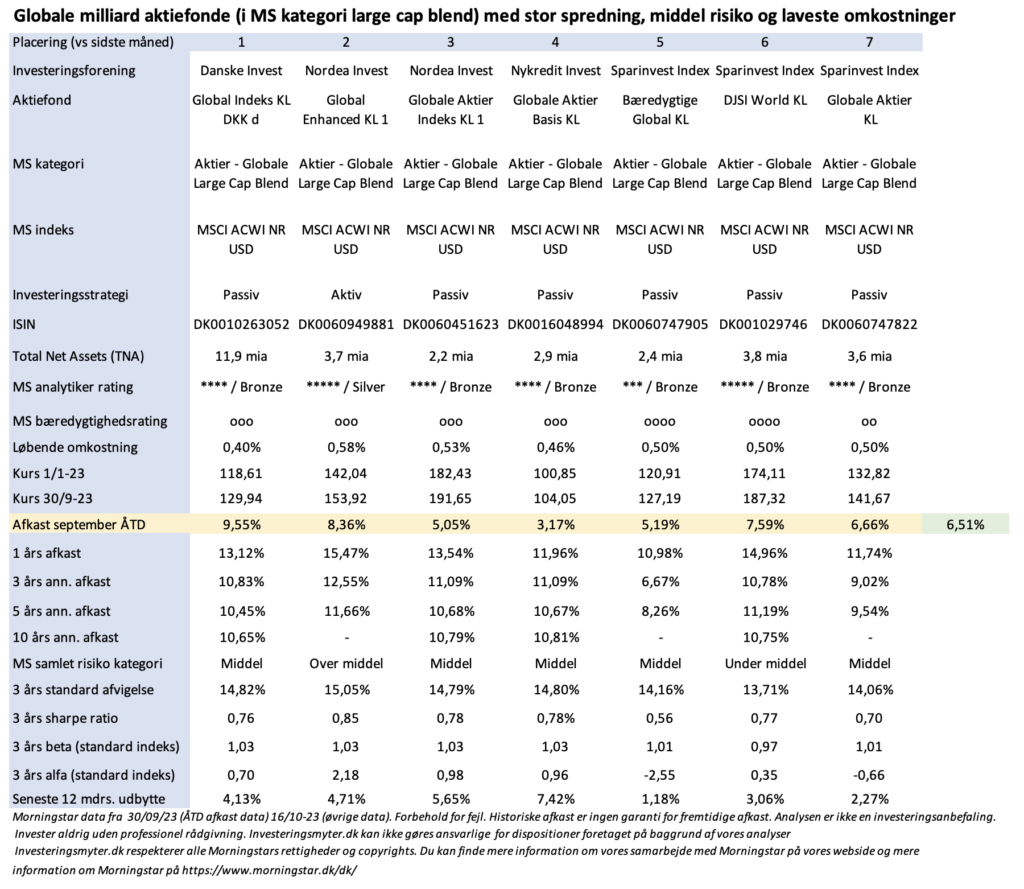

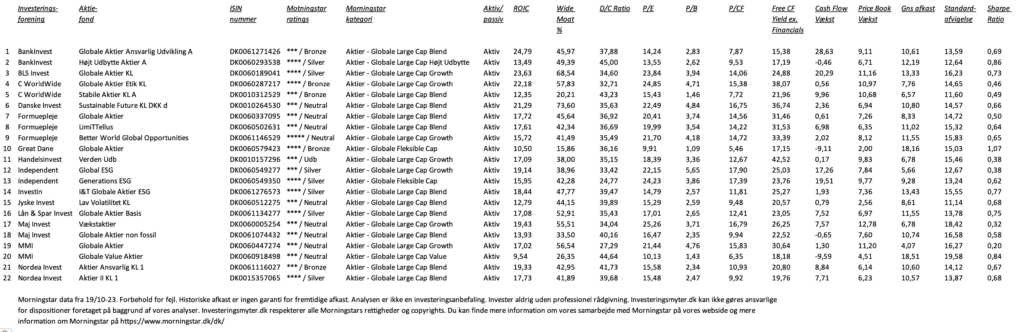

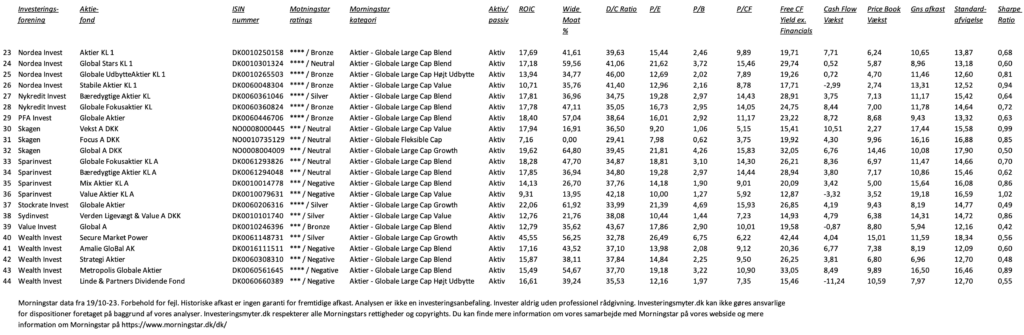

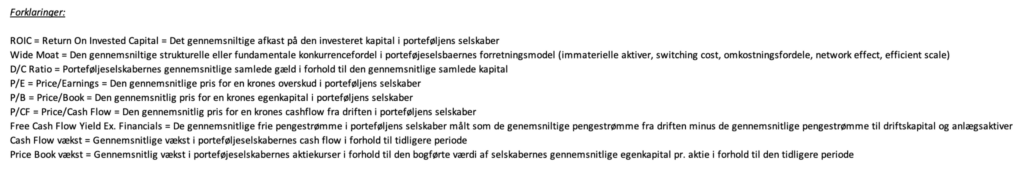

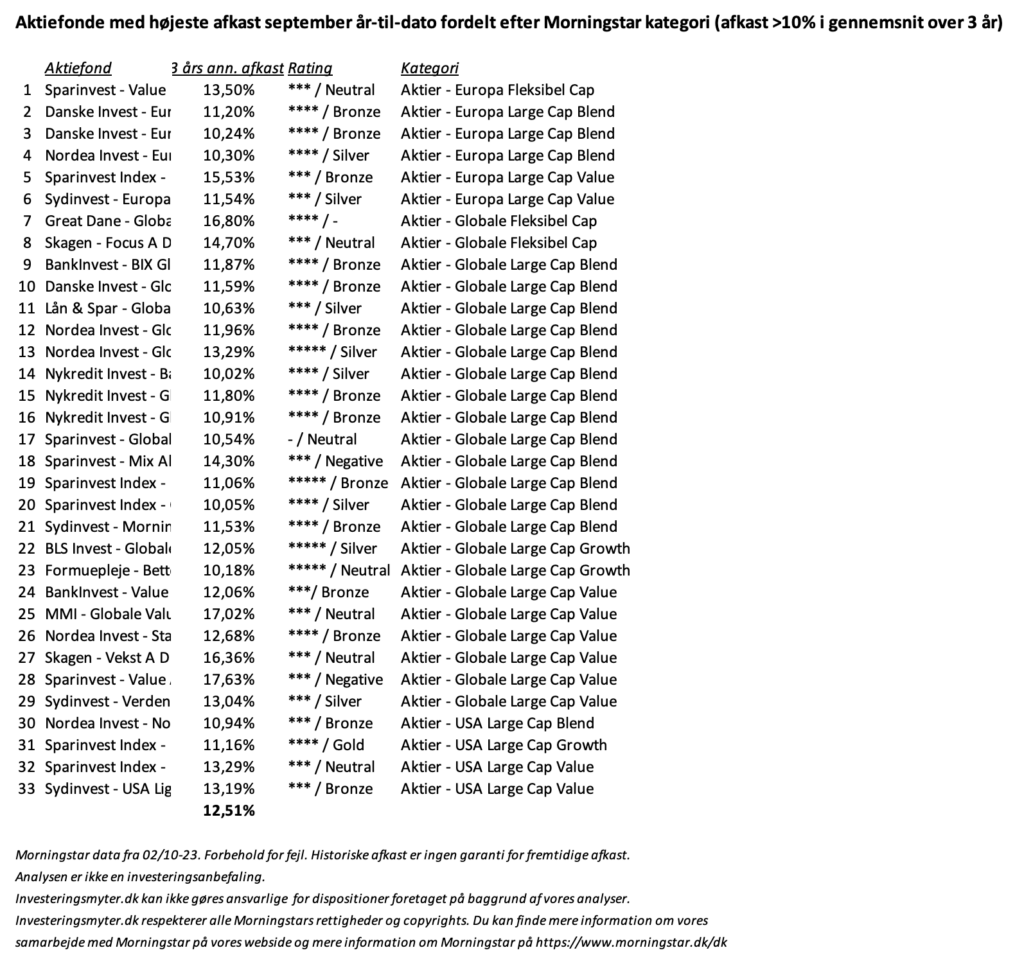

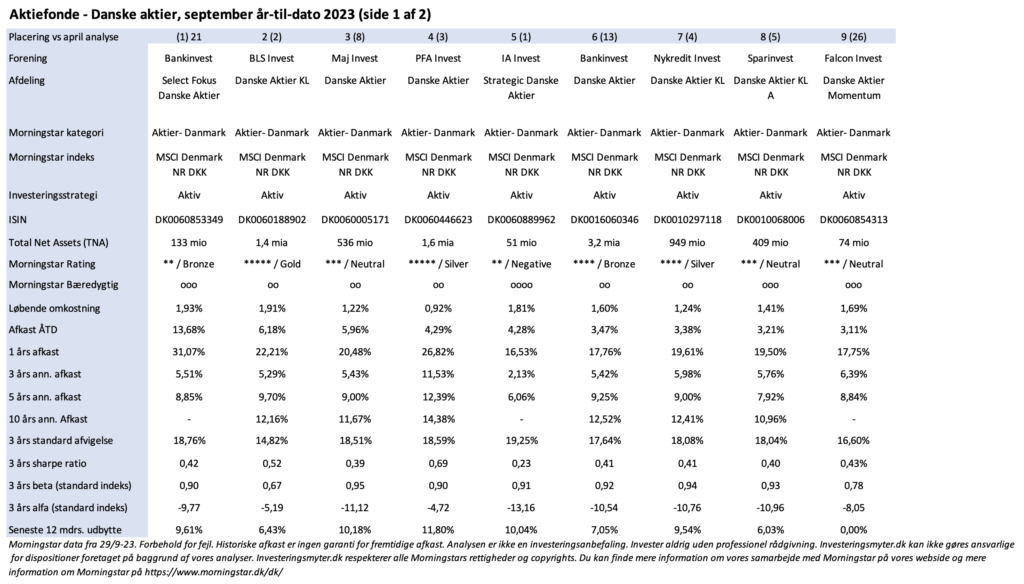

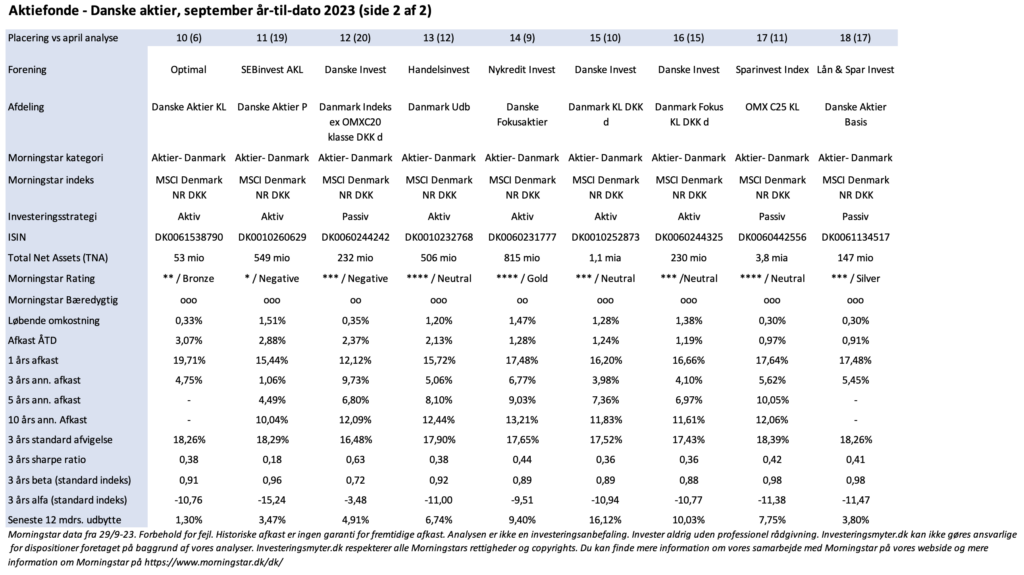

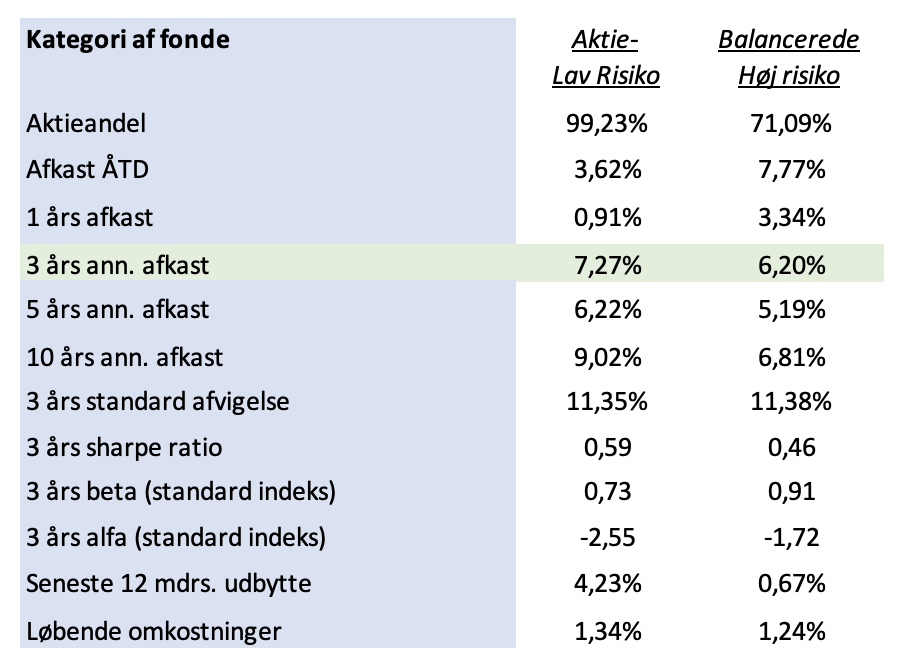

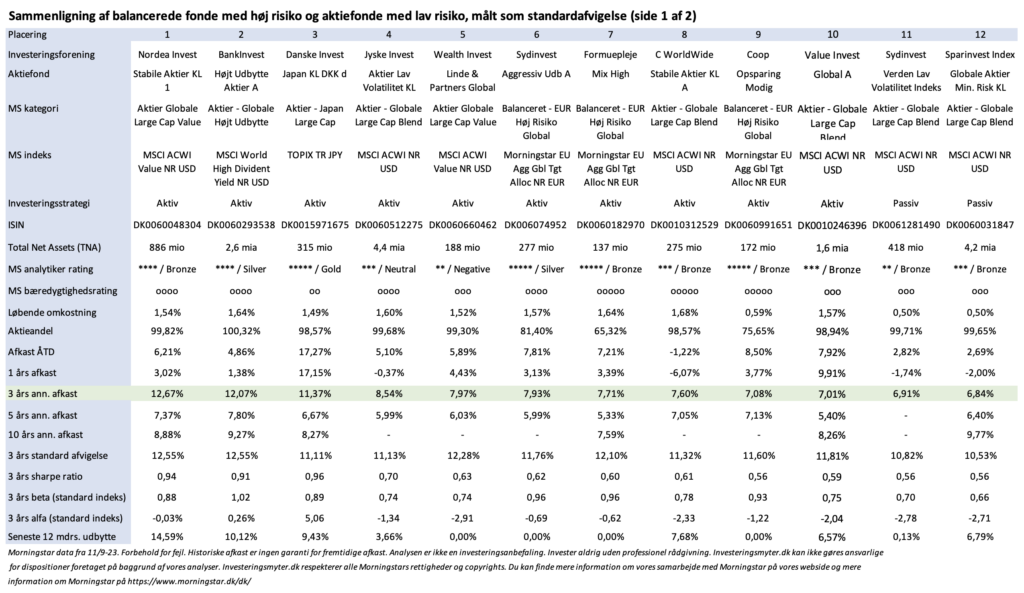

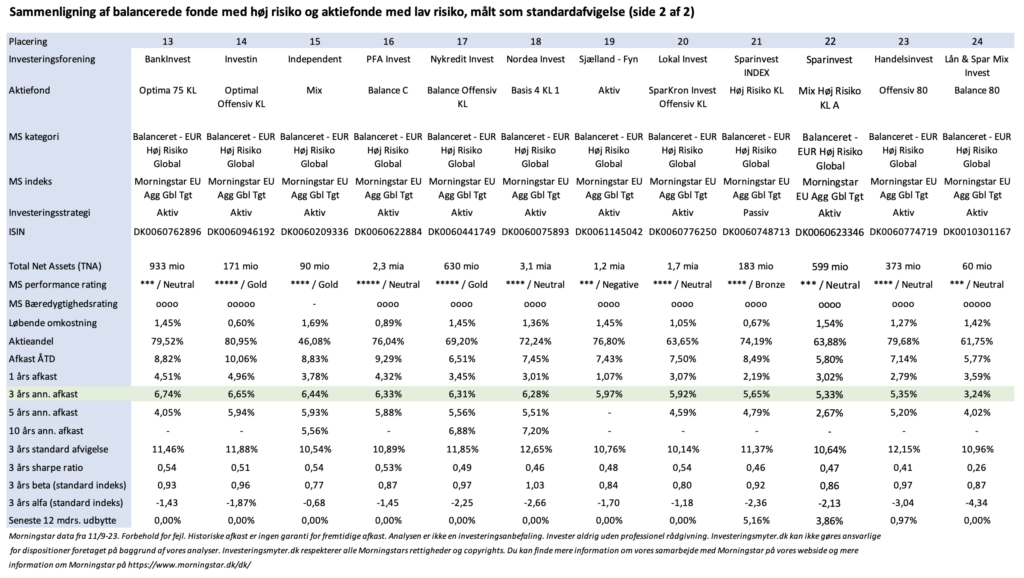

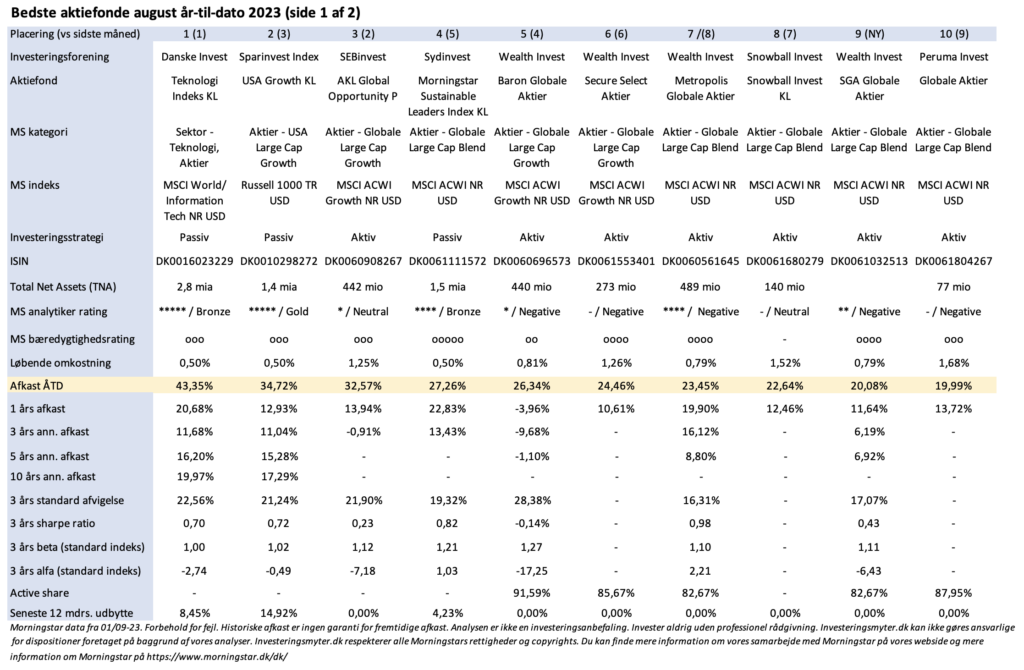

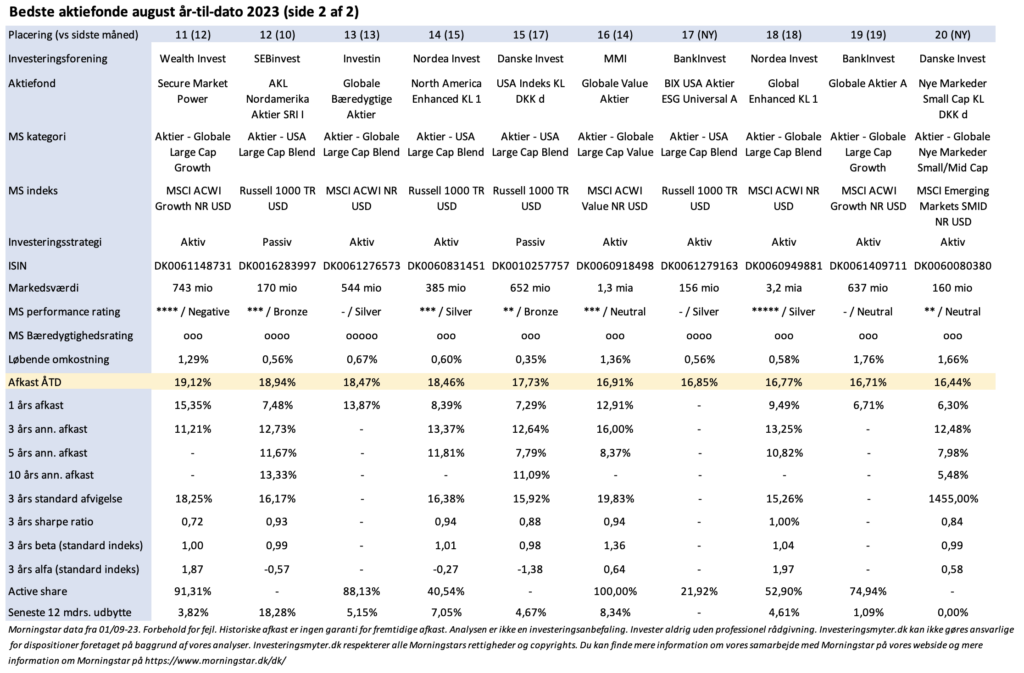

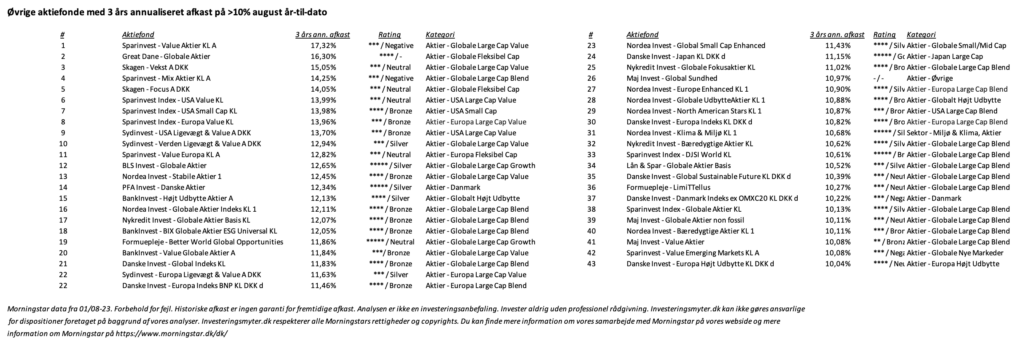

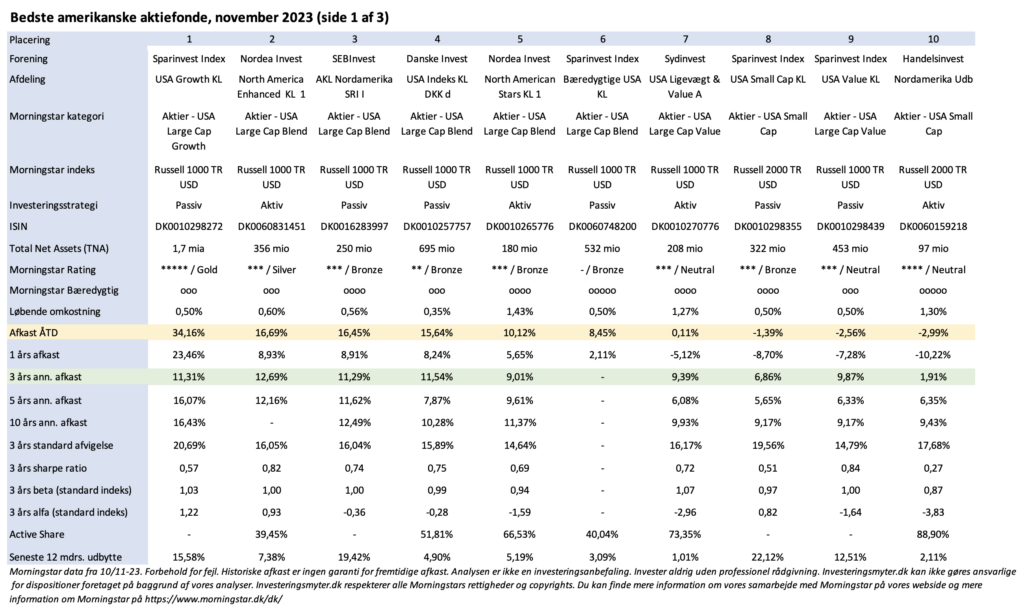

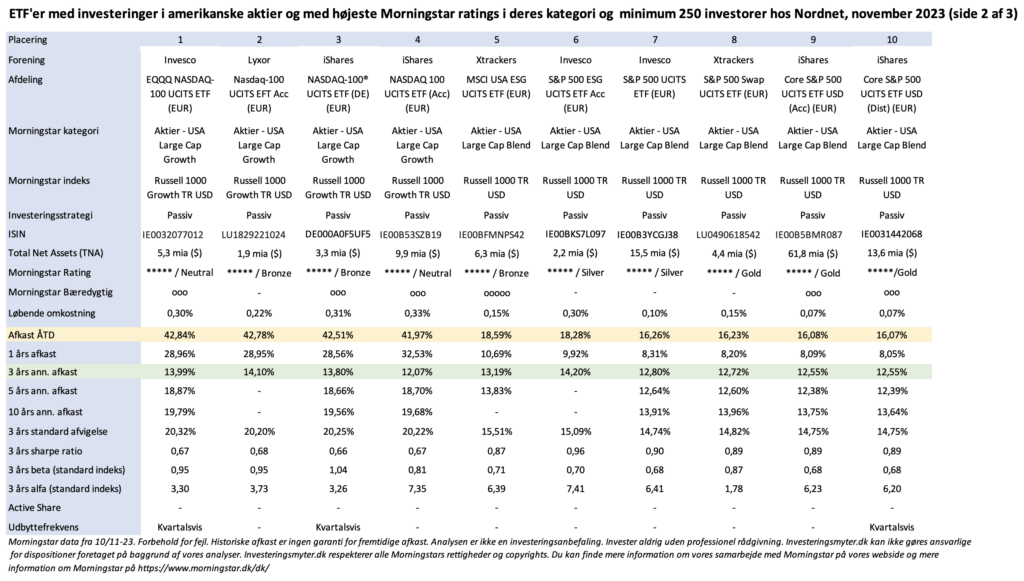

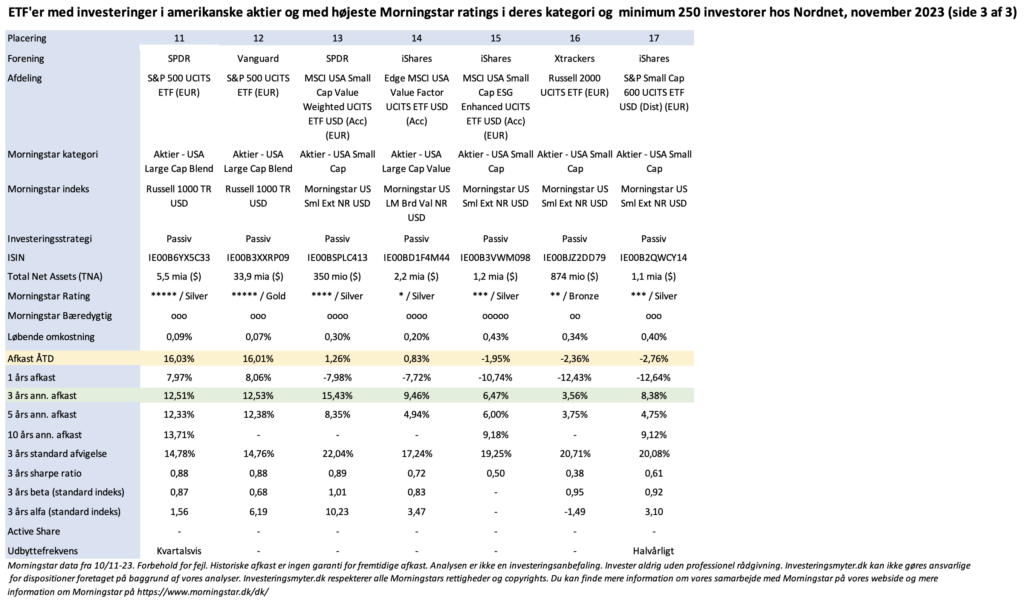

I vores analyse har vi sammenlignet samtlige 10 amerikanske aktiefonde fra danske investeringsforeninger (1 vækst-, 5 blendede, 2 value- og 2 small cap fonde) med 17 ETF’er med amerikanske aktier og som har opnået de højeste Morningstar ratings i deres kategori og som samtidig har mere end 250 investorer på Nordnets handelsplatform (4 vækst-, 8 blendede, 1 value- og 4 small cap fonde).

Du kan se analysen nedenfor.

Tak fordi du følger investeringsmyter.dk på vores LinkedIn eller her på vores webside, når vi analyserer danske investeringsforeninger og deres aktiefonde. Hvis du ønsker at tage kontrol over din egen opsparing og ønsker en individuel tilpasset investeringsanalyse, kan du læse mere og gratis rekvirere vores guide ”Hjælp til at investere” også her på vores webside.

Forbehold for fejl. Historiske afkast er ingen garanti for fremtidige afkast. Analysen er ikke en investeringsanbefaling. Investeringsmyter.dk kan ikke gøres ansvarlige for dispositioner foretaget på baggrund af vores analyser.