December måned bekræftede året 2022 som det værste investeringsår siden finanskrisen. Igen så vi fald igennem måneden på alverdens aktiemarkeder. Præcis som vi har oplevet det gennem syv af de tidligere 11 måneder i året.

De tre store amerikanske indeks faldt mellem godt 3,5% og knap 9% igennem måneden, og Euro Stoxx faldt knap 5%. I Asien steg Hang-Seng i Hong Kong med knap 6%, mens SSE i Shanghai faldt godt 2%. Det japanske Nikkei indeks var ligeledes nede med godt 6% i december.

Mange investorer havde håbet på, at december ville være en vending i markedet, fordi inflationen toppede både i USA og Europa i november. Men fortsat ’høgeagtige’ udmeldinger om rentestigninger fra centralbankerne, samt tiltagende bekymringer om den foranstående recession i USA og Europa lagde et låg på optimismen.

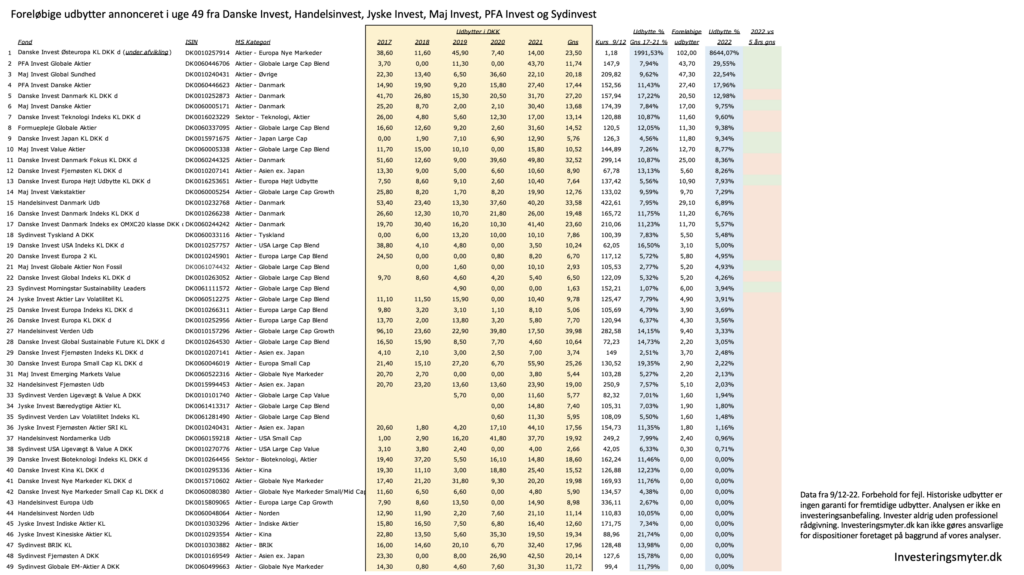

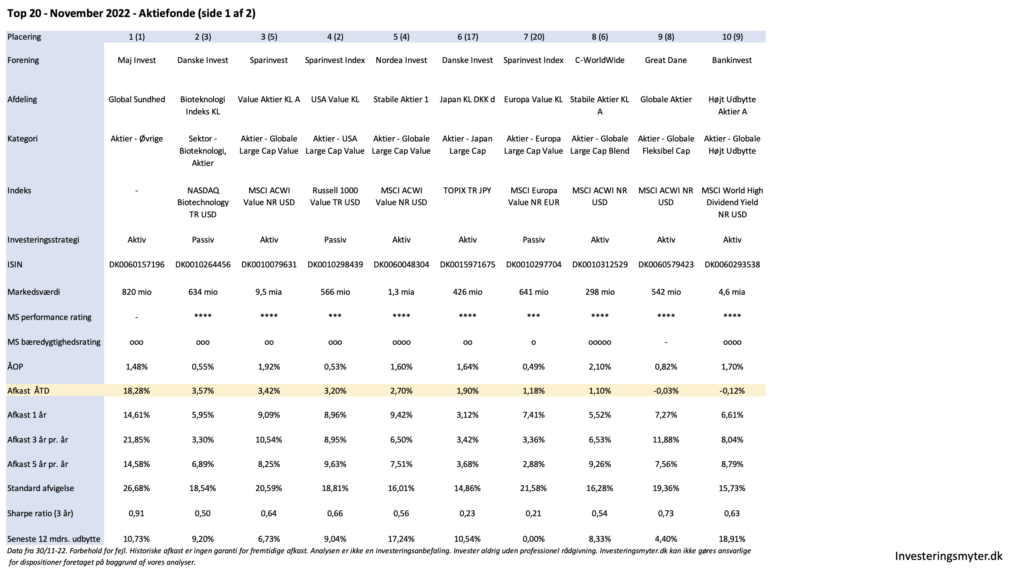

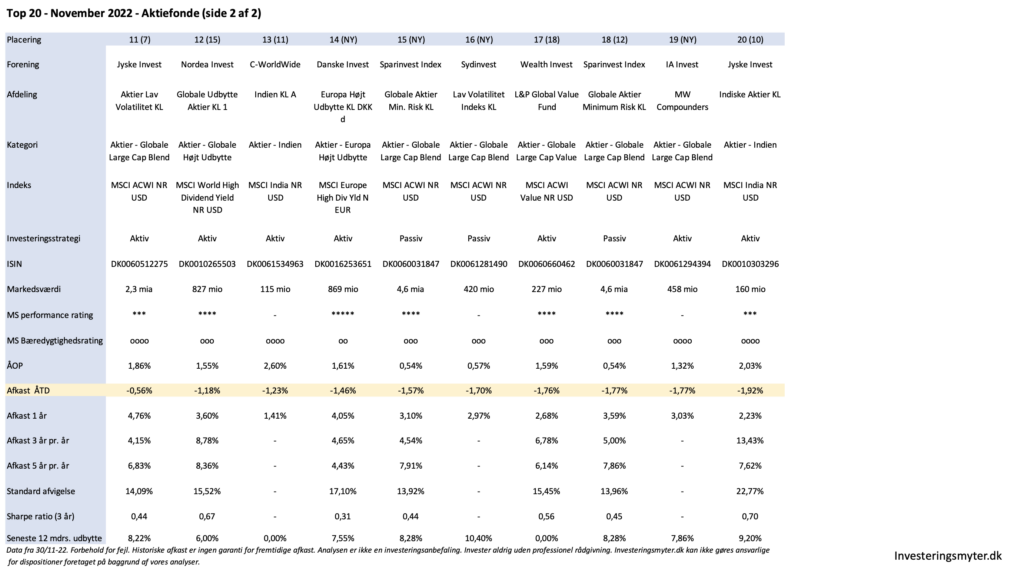

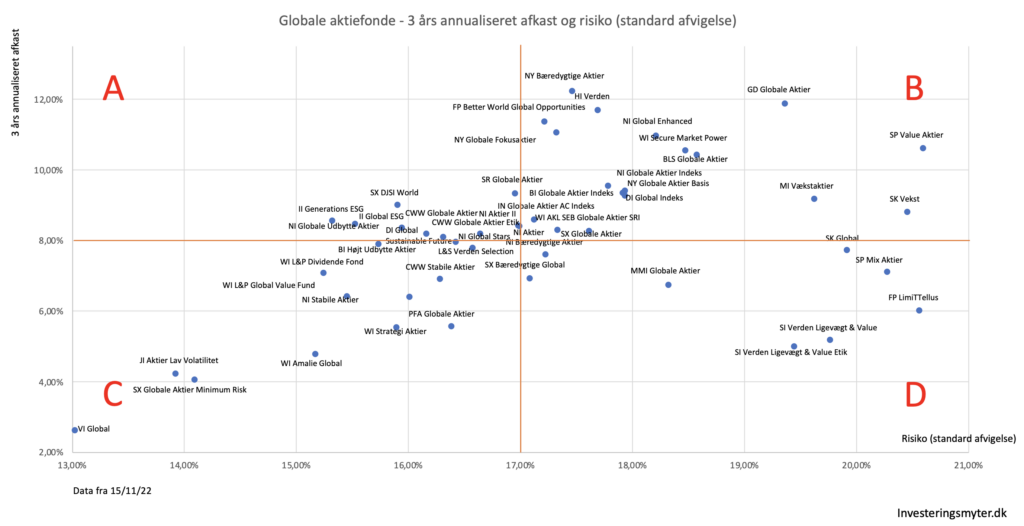

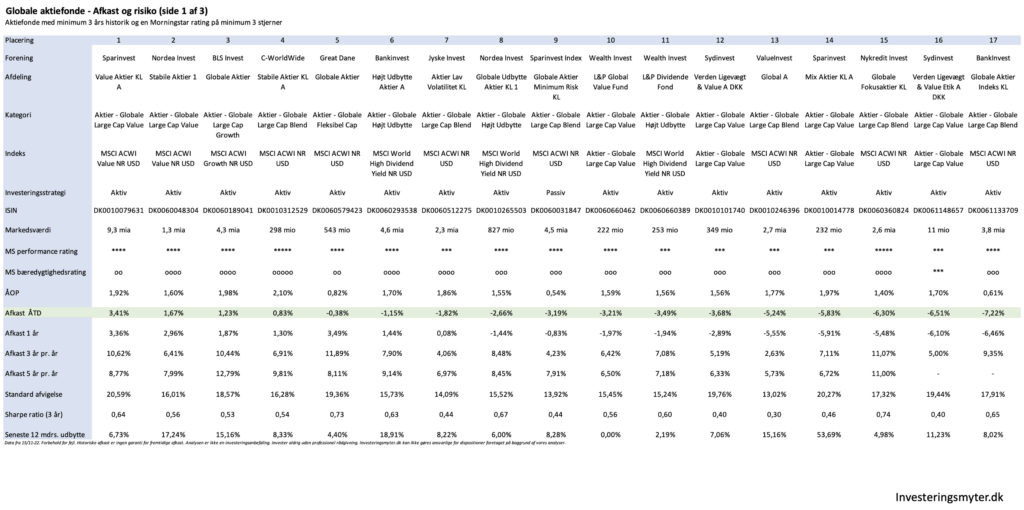

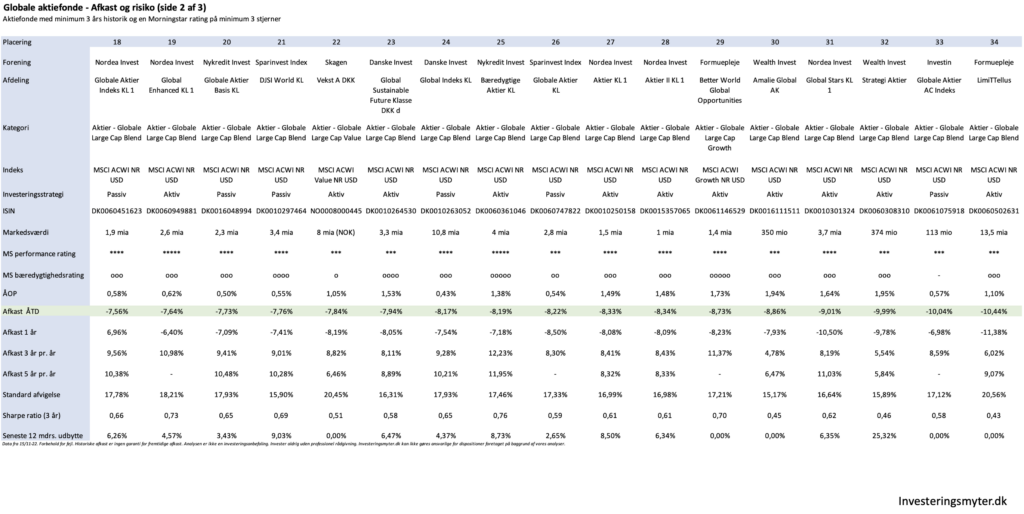

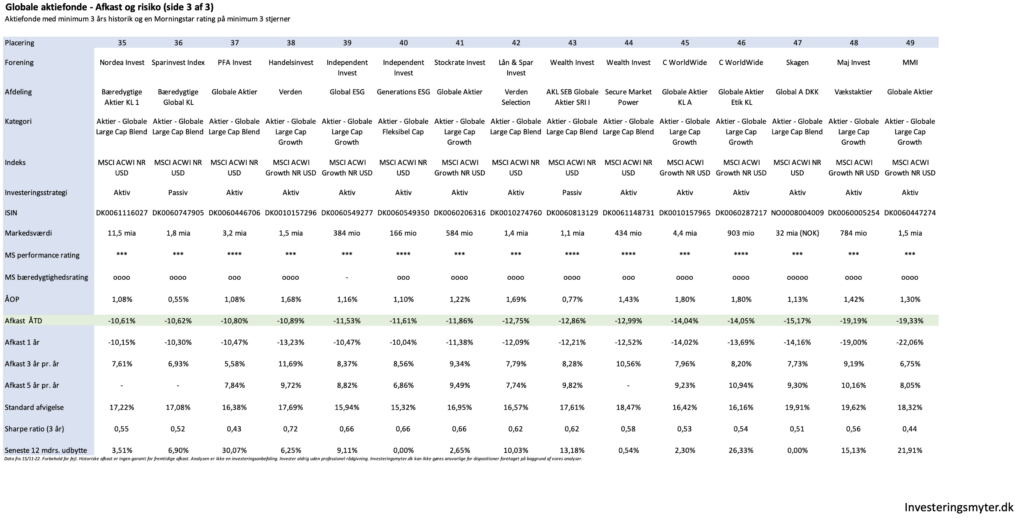

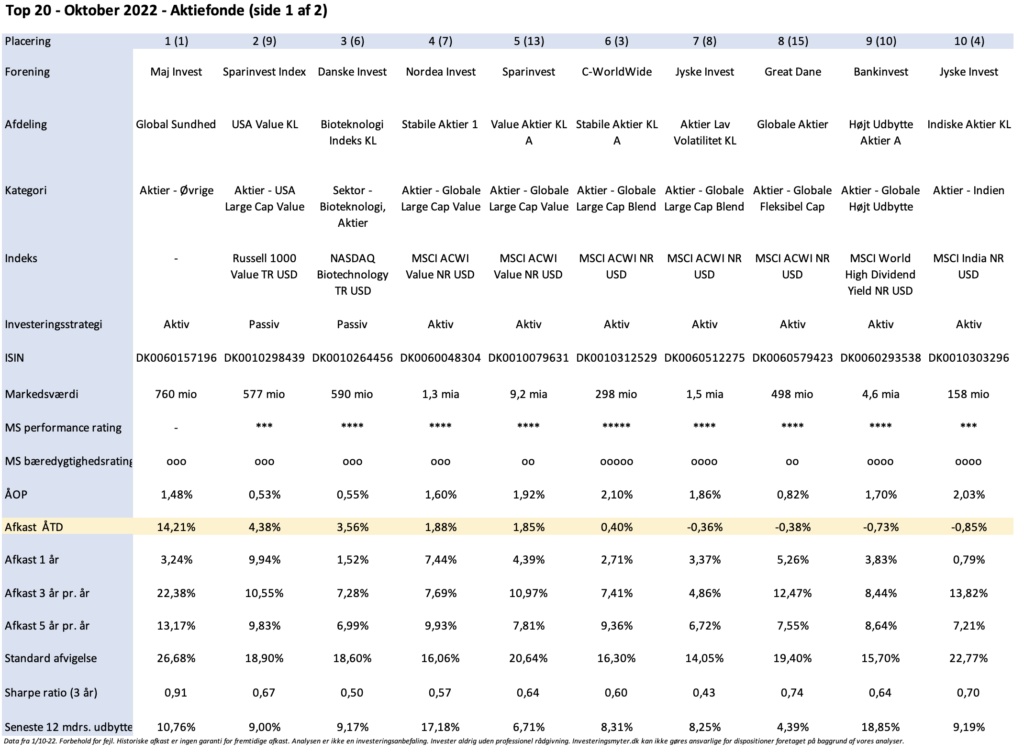

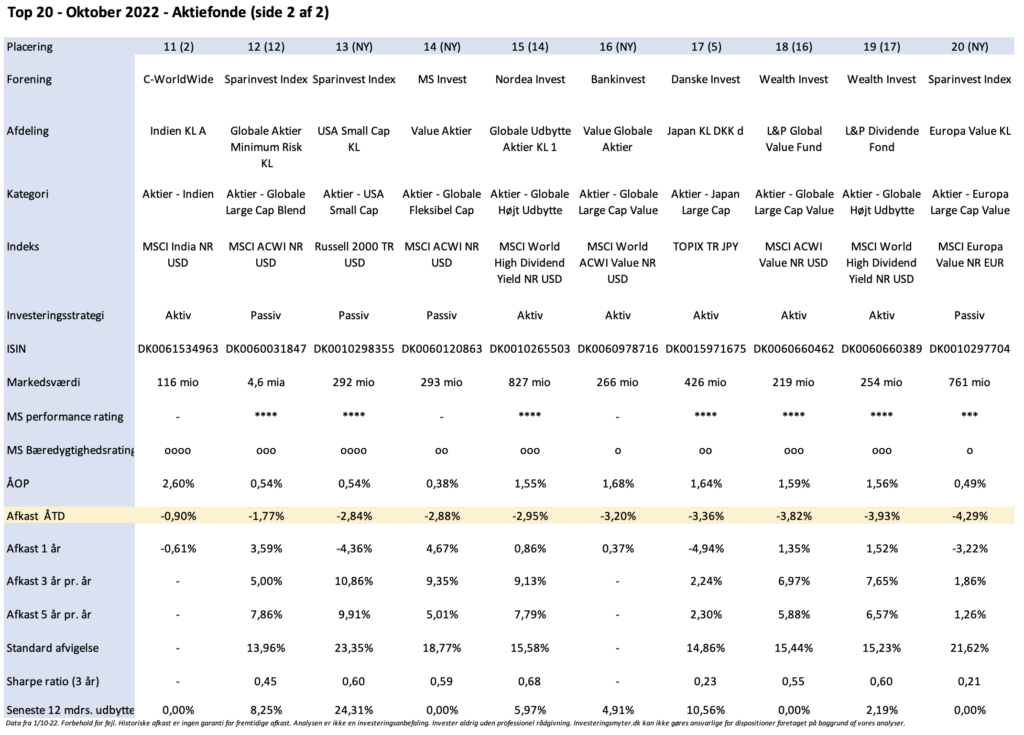

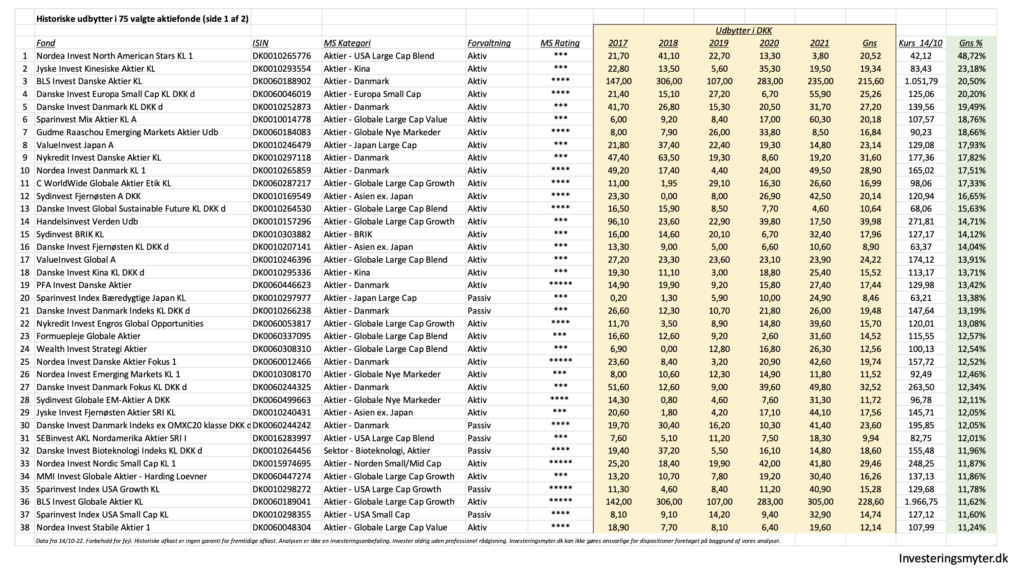

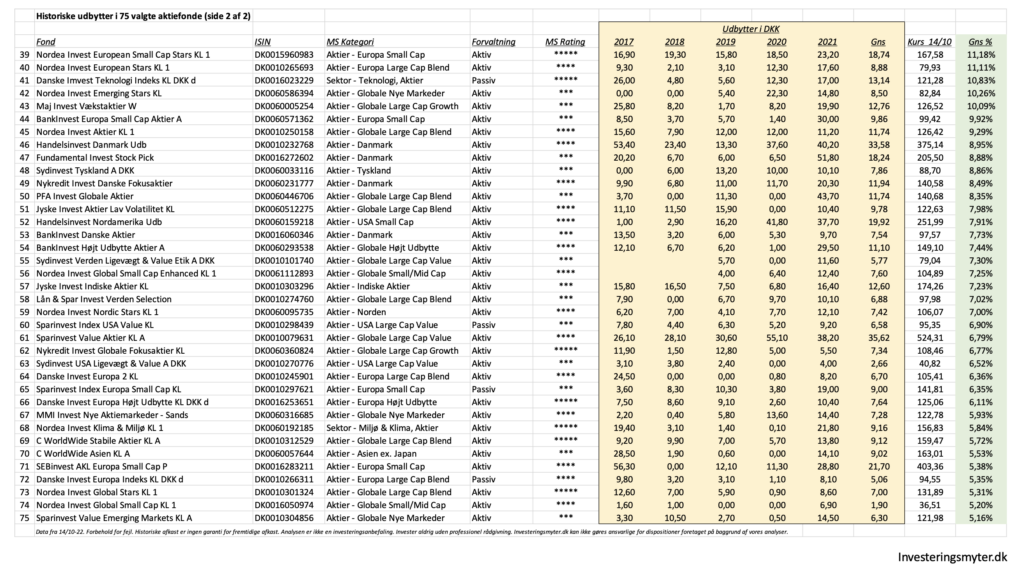

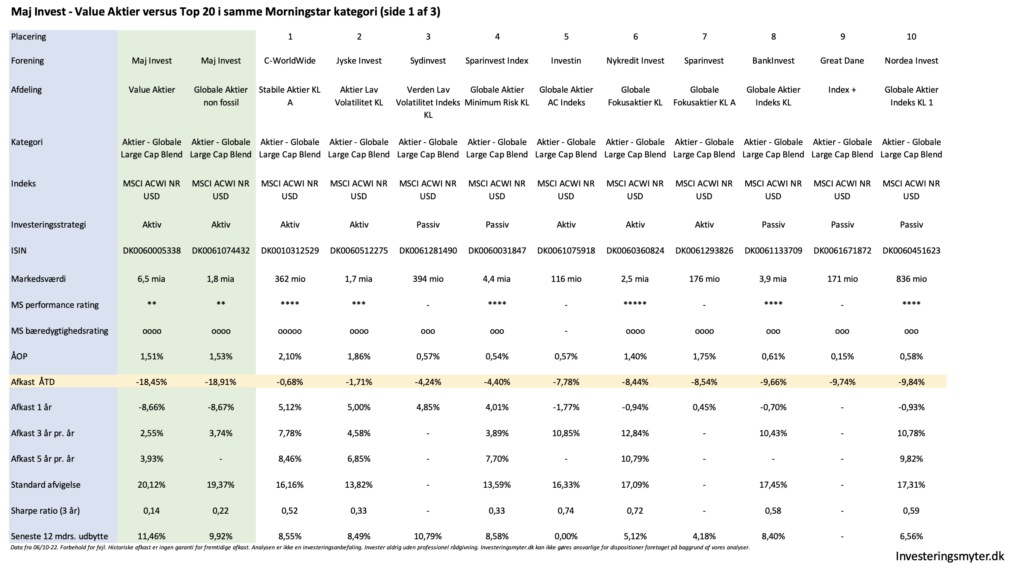

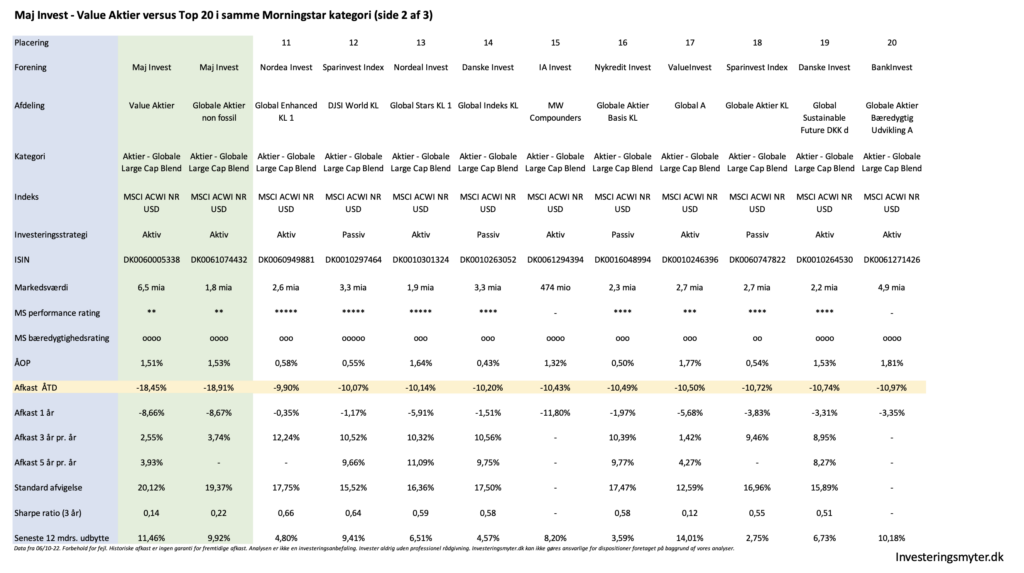

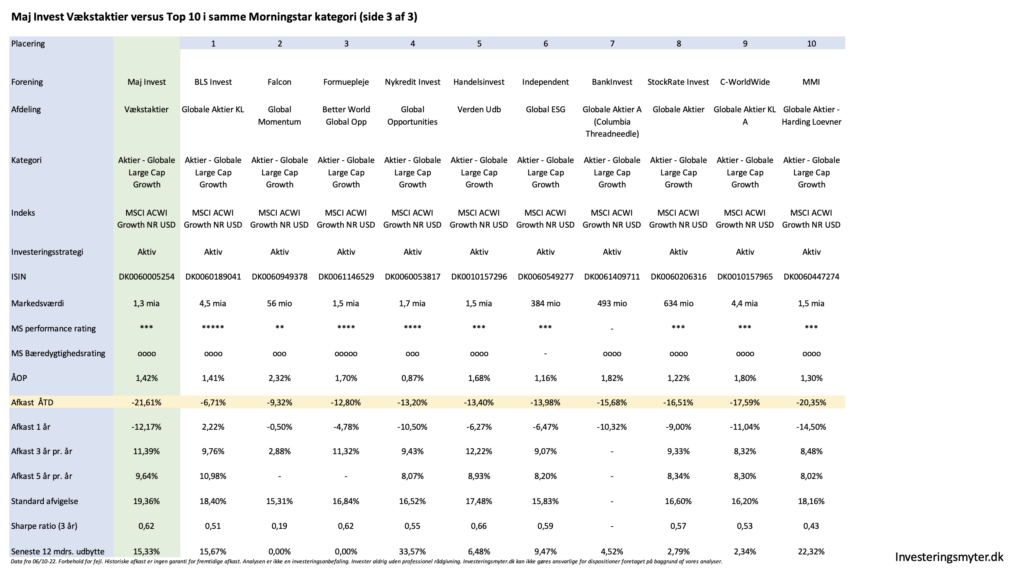

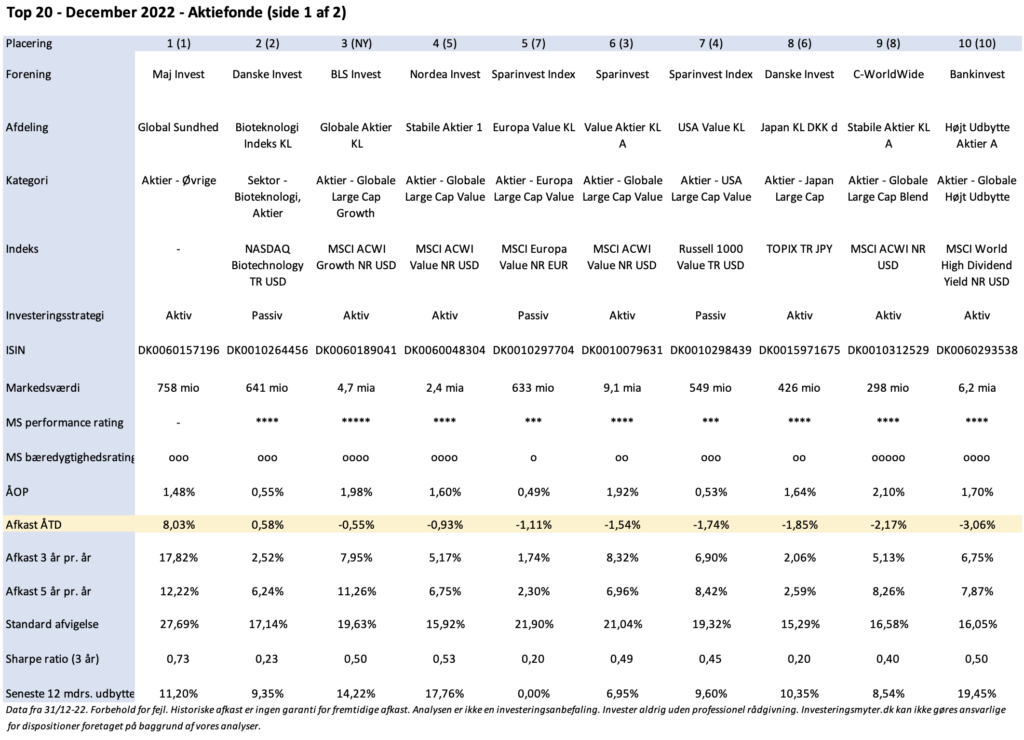

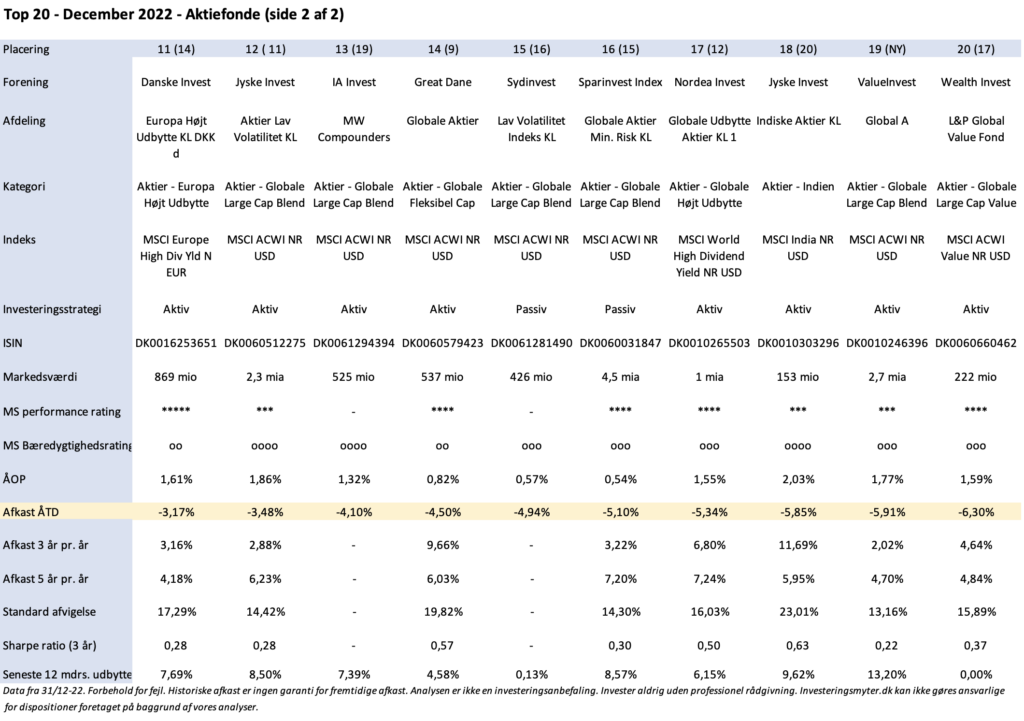

Det er fortsat aktiefonde med fokus på defensive, value-, højt udbytte, indiske, japanske og sundheds-/biotekaktier som klarer sig bedst. I vores november analyse finder du 18 gengangere fra vores november analyse og to nye fonde, der imidlertid alle har været på listen tidligere i år. Der har således været forholdsvis stor stabilitet igennem året med hensyn til, hvilke aktiefonde, som har klaret sig bedst i 2022.

Top 20 analysen viser, at Maj Invest Global Sundhed (8%), Danske Invest Bioteknologi Indeks (1%) og BLS Invest Globale Aktier (-1%) sluttede året som de tre bedst performende aktiefonde målt på afkast i 2022. Der var således kun to fonde med positivt afkast i året, mens de øvrige 18 fonde i analysen sluttede året med fald på op til godt 6%.

På længere sigt (tre år) var de tre topscorere i 2022 målt på højeste afkast i gennemsnit pr. år aktiefondene fra Maj Invest Global Sundhed (17,8%), Jyske Invest Indiske Aktier (11,7%) og Great Dane Globale Aktier (10%).

Målt på sharpe ratio (der udtrykker merafkast efter omkostninger målt i forhold til risiko over 3 år) er vinderne Maj Invest Global Sundhed (0,73), Jyske Invest Indiske Aktier (0,63) og Great Dane Globale Aktier (0,57).

Se tabellen for flere informationer om de 20 analyserede fonde. Følg investeringsmyter.dk på LinkedIn eller her på vores webside, når vi analyserer danske investeringsforeninger og deres aktiefonde. Hvis du selv ønsker at tage kontrol over din opsparing, kan du gratis rekvirere vores opdaterede guide ”Hjælp til at investere” på vores webside.

Forbehold for fejl. Historiske udbytter og afkast er ingen garanti for fremtidige udbytter og afkast. Analysen er ikke en investeringsanbefaling. Investeringsmyter.dk kan ikke gøres ansvarlige for dispositioner foretaget på baggrund af vores analyser.