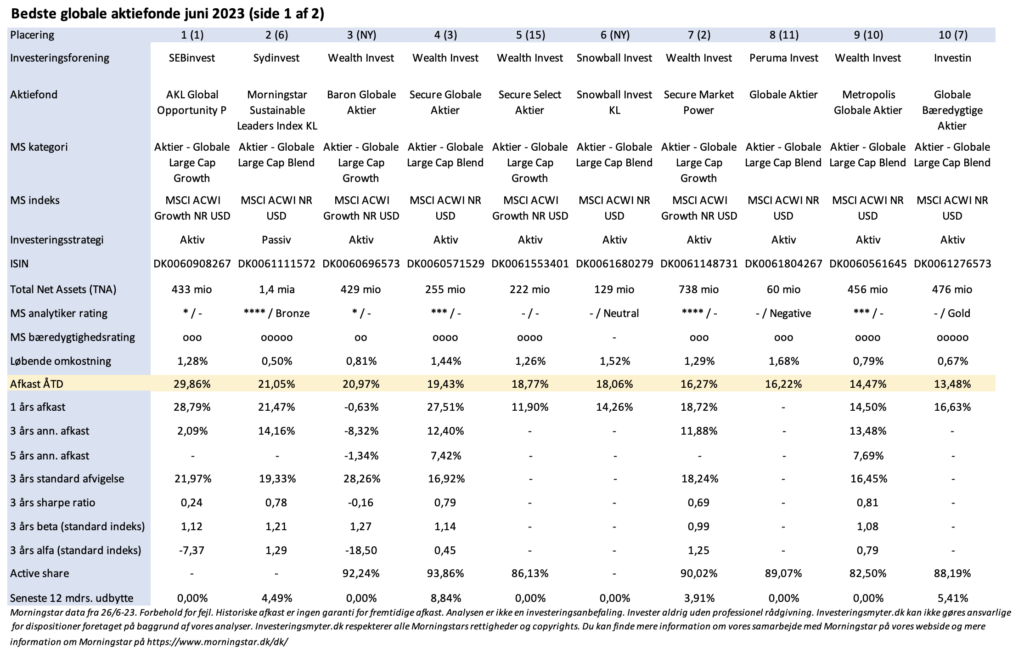

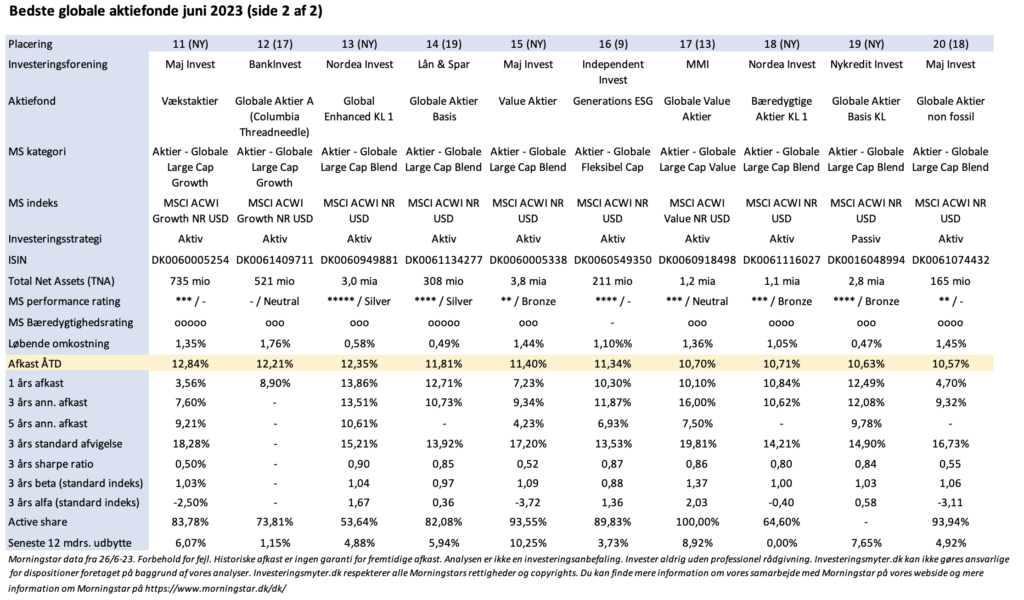

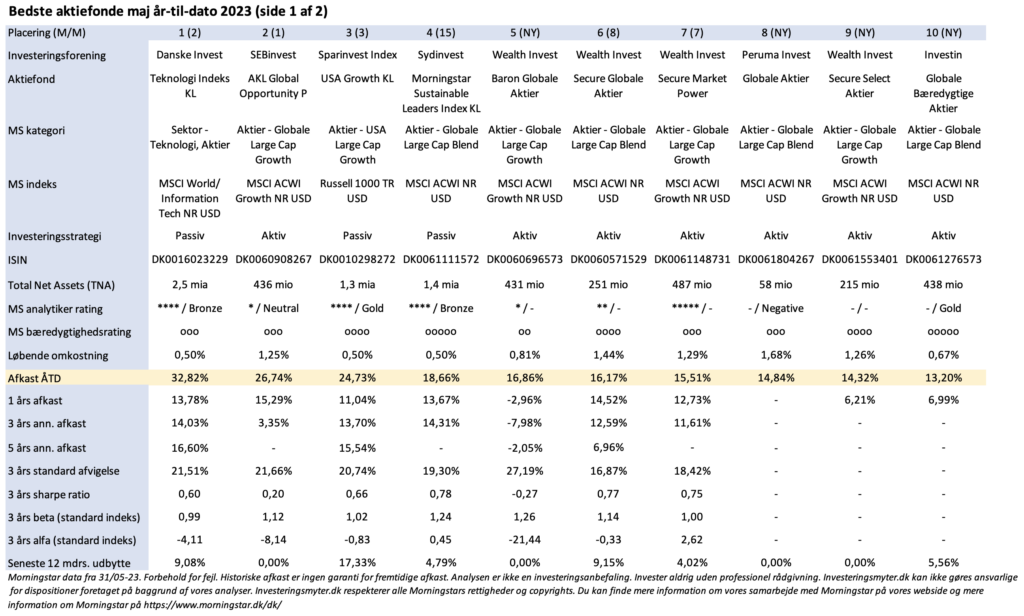

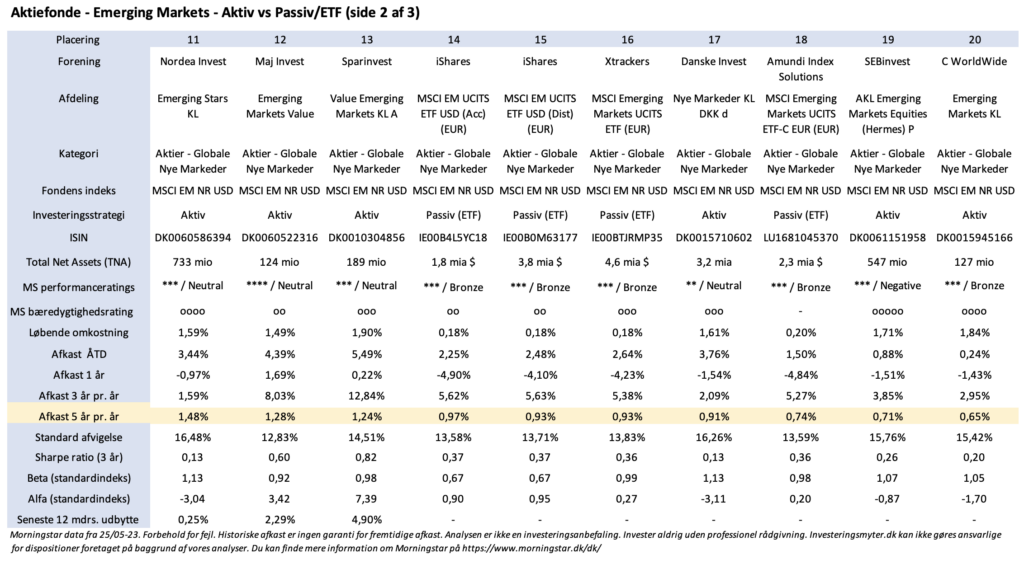

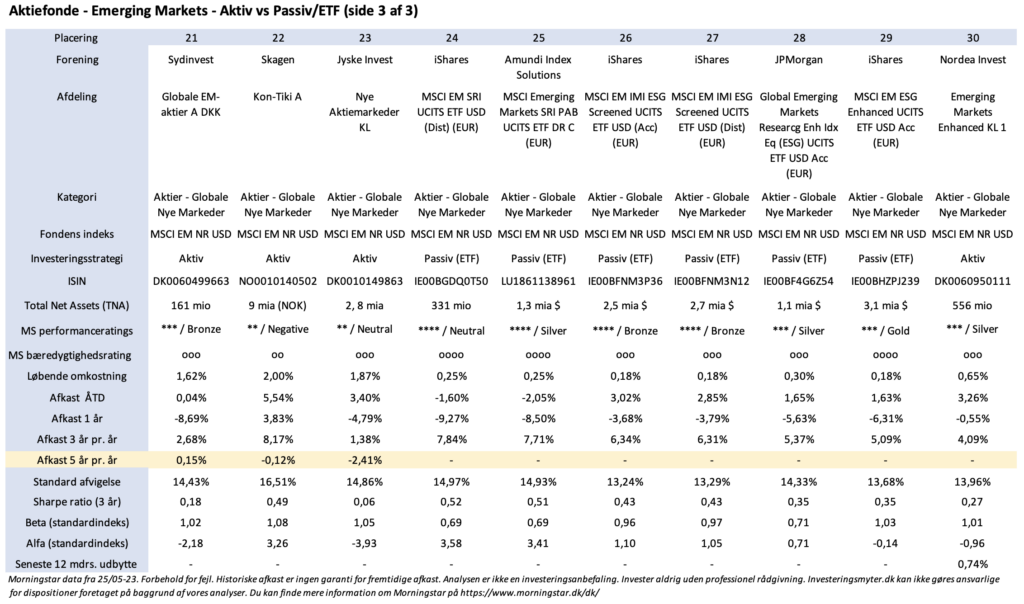

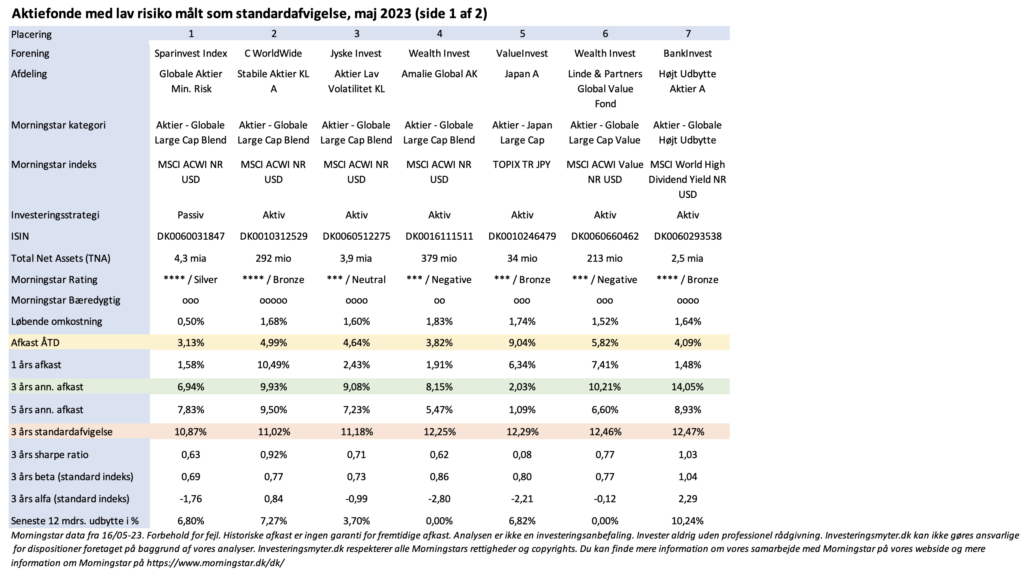

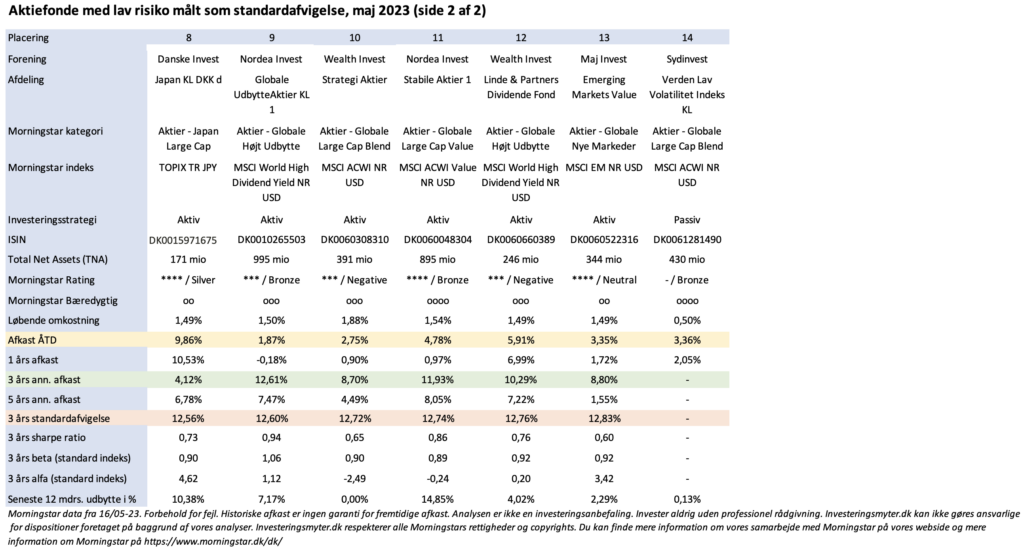

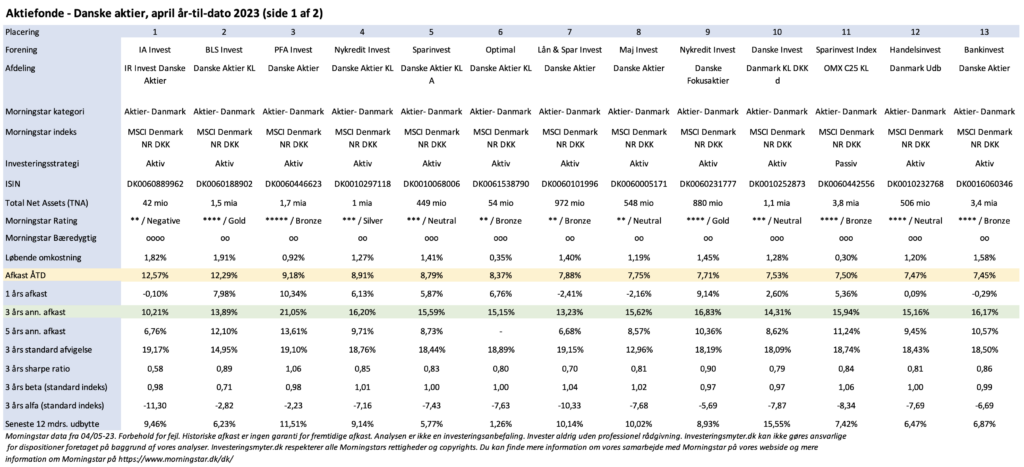

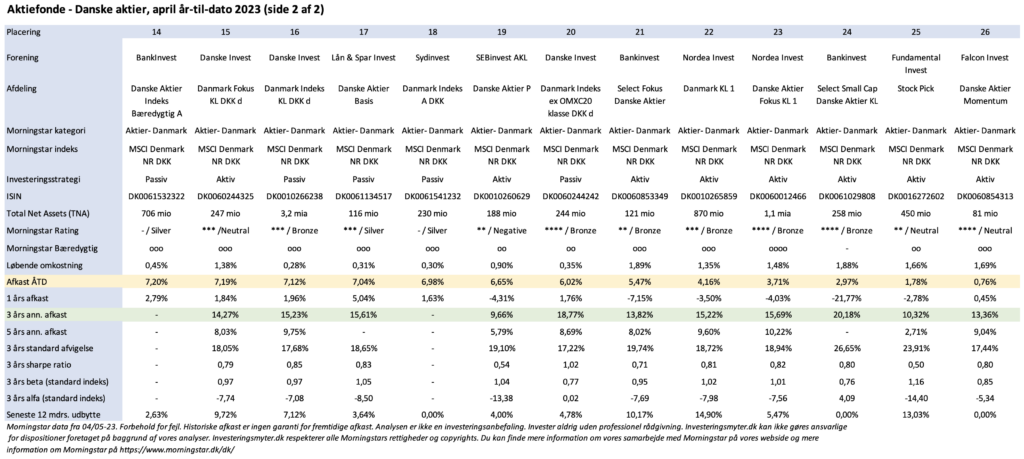

Første halvår har leveret flotte afkast for danske aktiefonde. Efter et miserabelt 2022 præget af inflationskrise og rentestigninger, krig i Ukraine, samt usikkerhed omkring Kina, har investorerne oplevet et flot comeback i 2023. Det generelle MSCI World Index er oppe med 14% i årets første seks måneder og med 20% i forhold til for præcist et år siden.

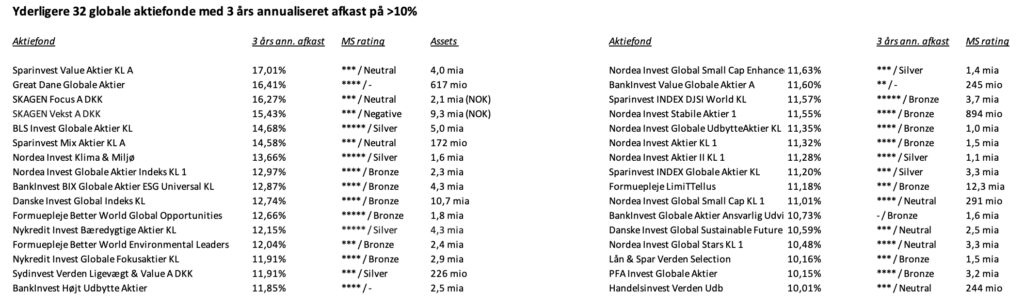

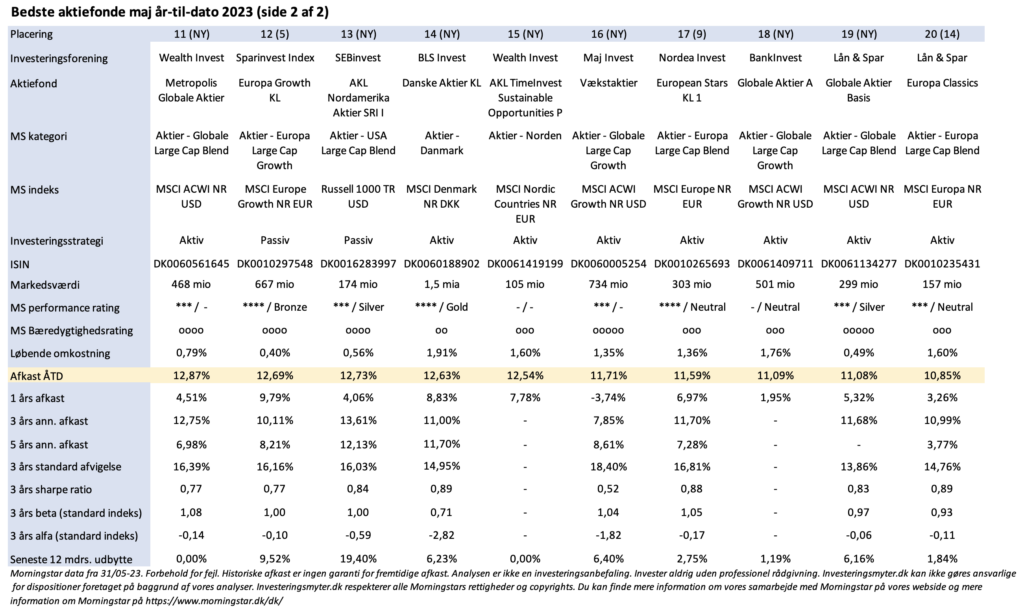

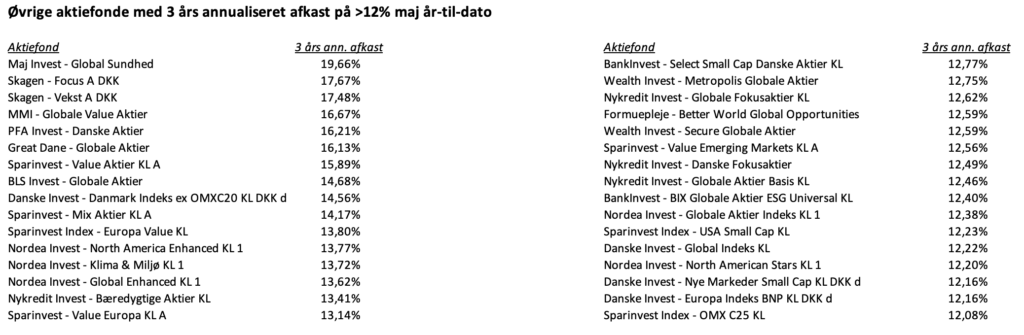

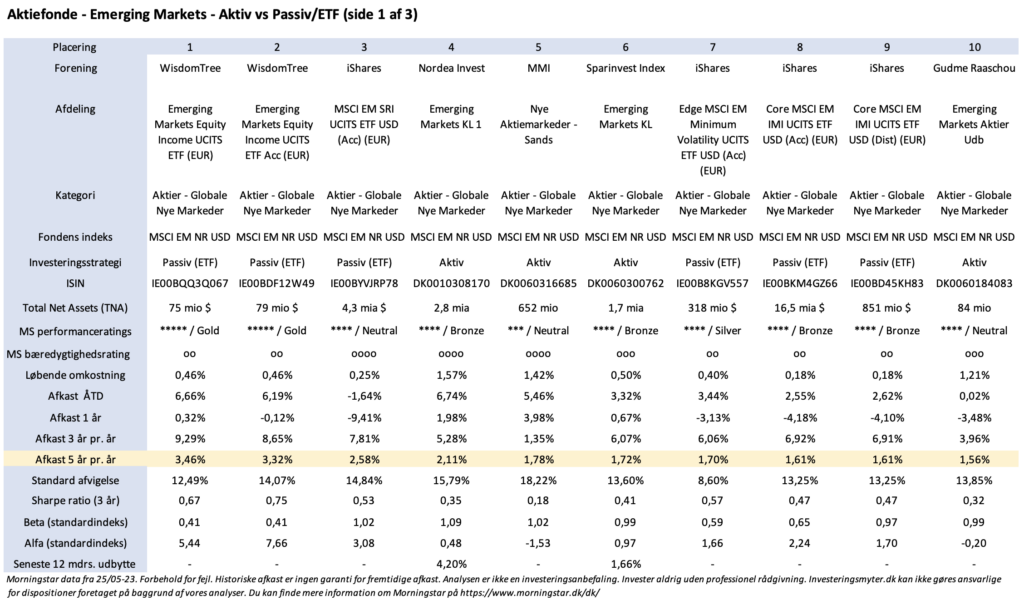

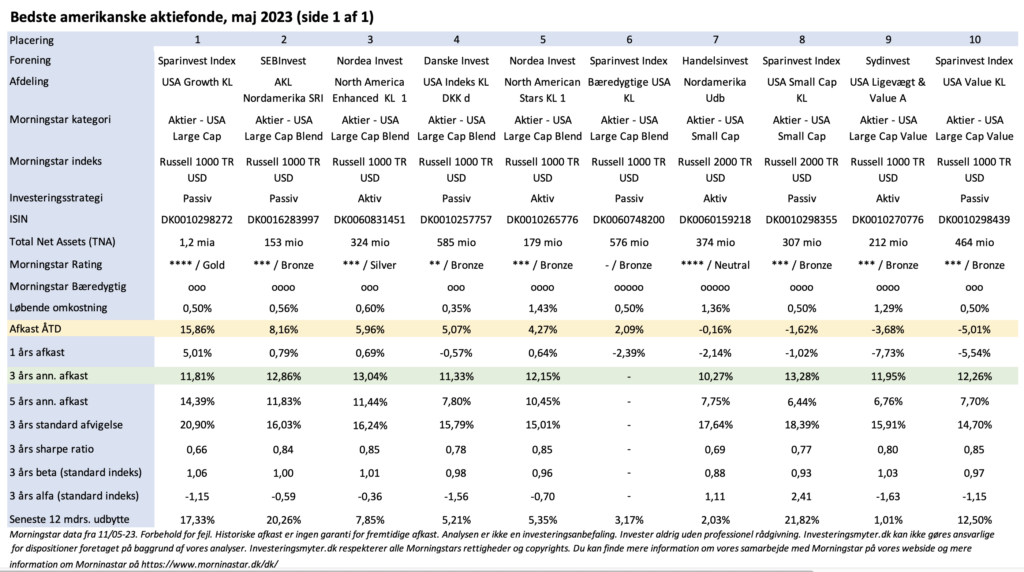

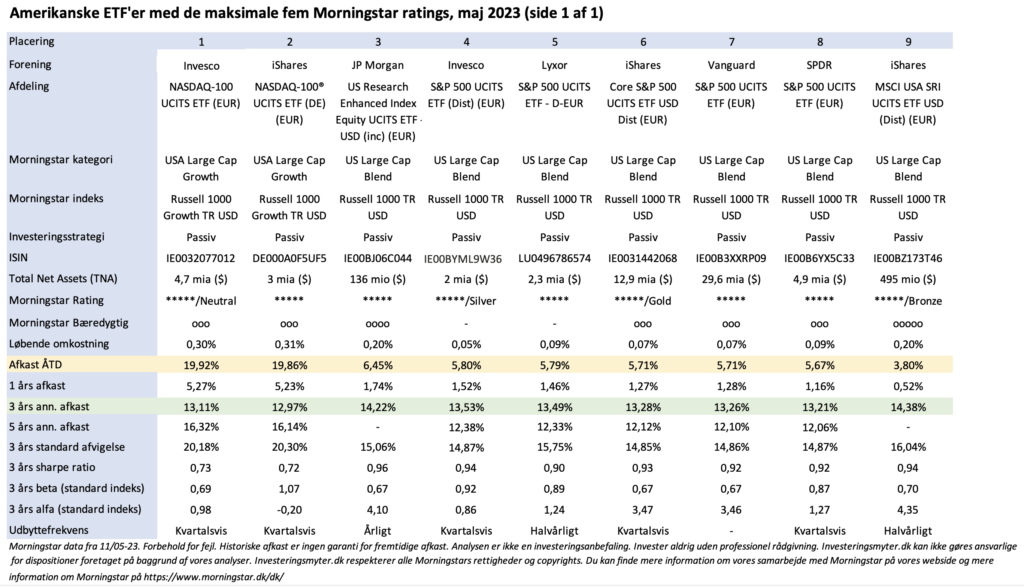

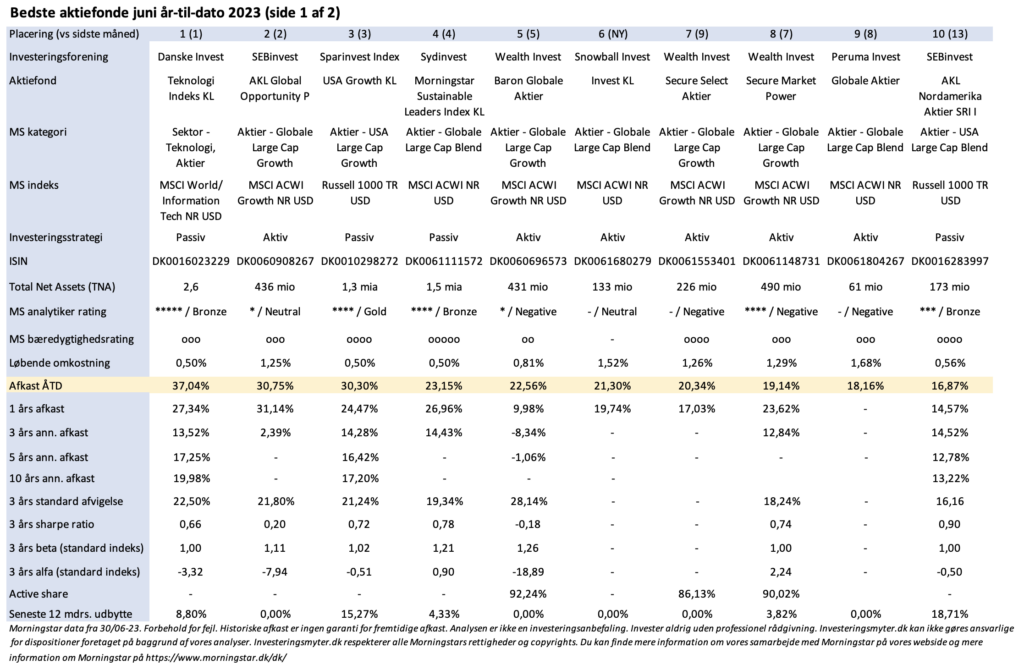

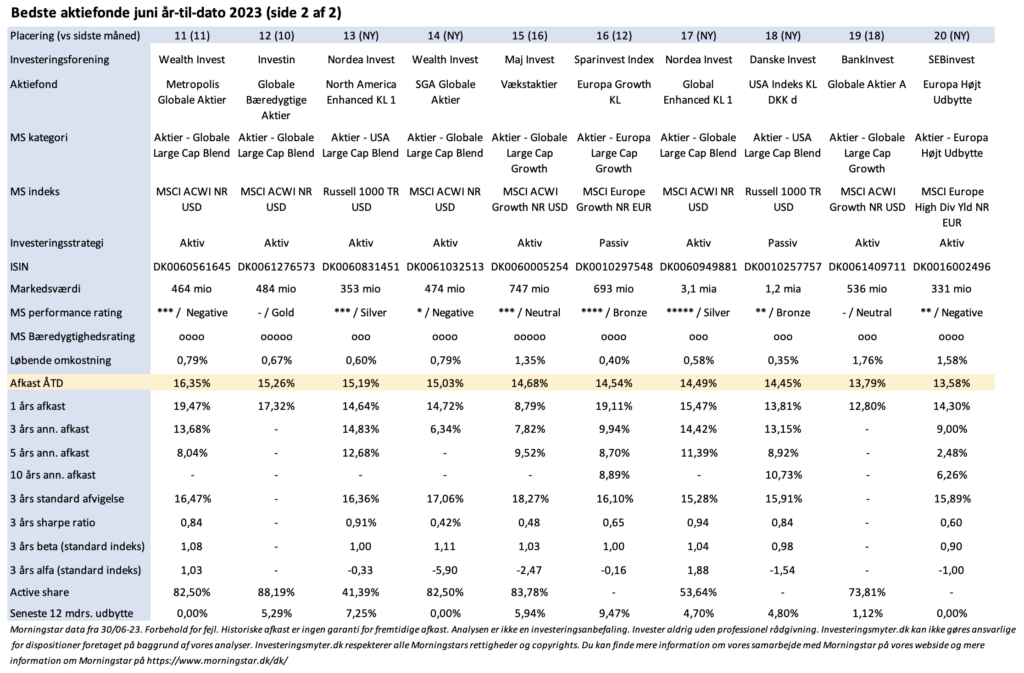

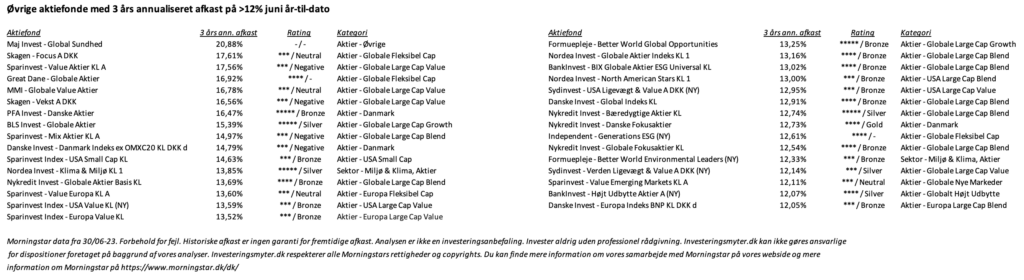

Det er specielt aktiefonde med fokus på vækstaktier, der har vist flotte afkast. Vores seneste analyse på investeringsmyter viser, at Top-20 aktiefondene juni år-til-dato har leveret mellem 13% og 37% i afkast. Vores analyse viser også, at i alt 39 aktiefonde har leveret et gennemsnitligt årligt afkast på mere end 12% de seneste tre år på trods af et negativt 2022.

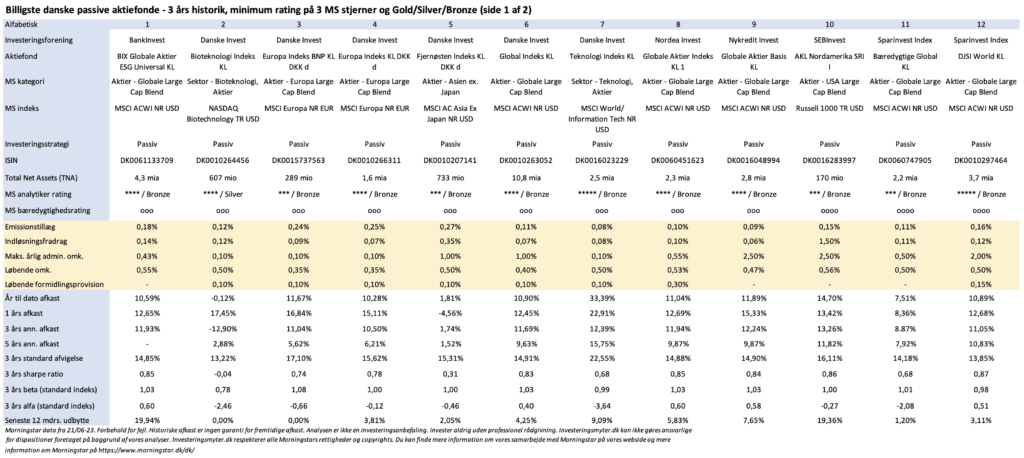

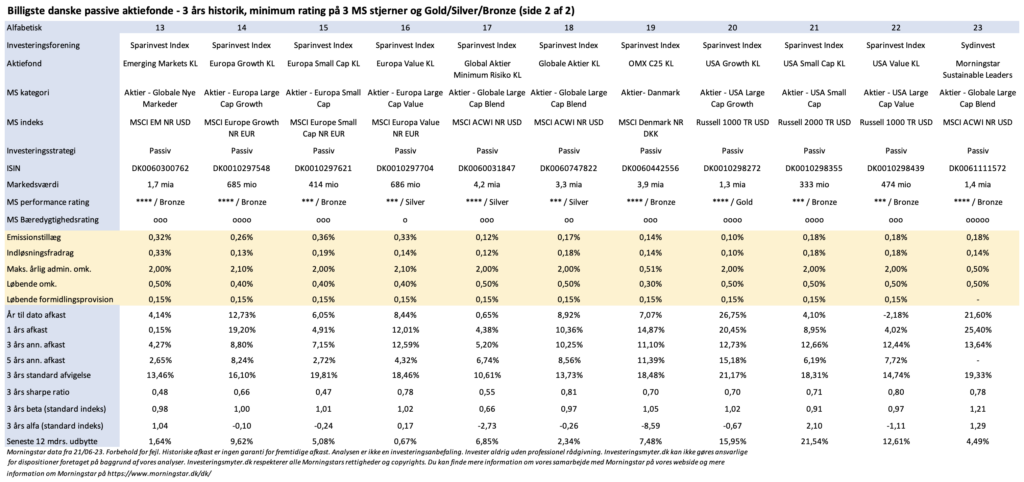

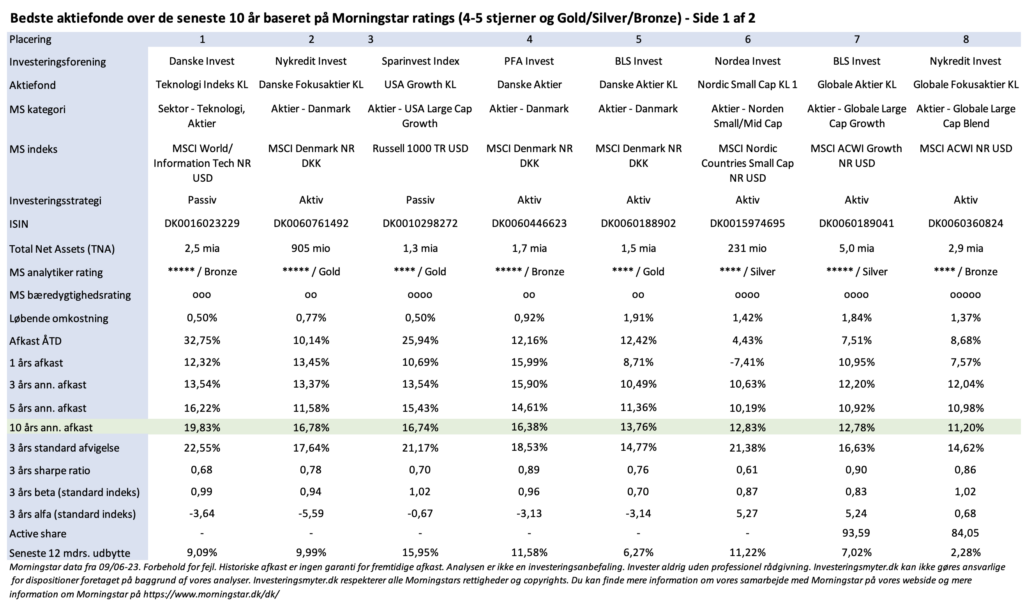

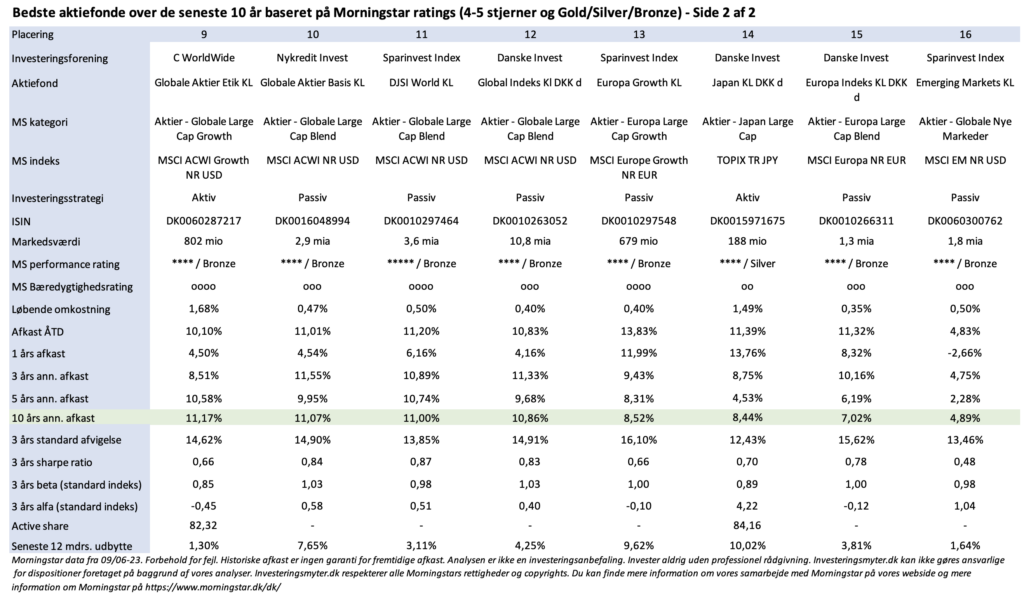

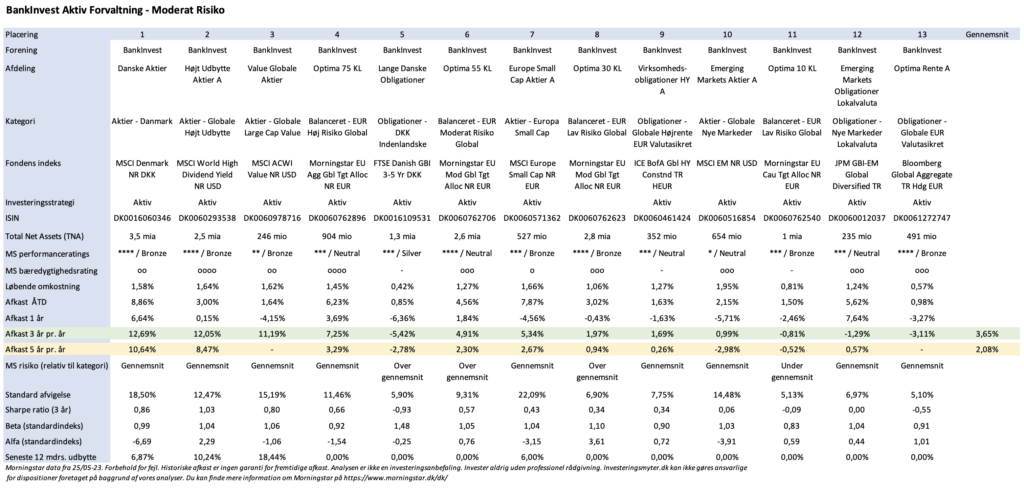

I vores analyse finder du bl.a. følgende 17 aktiefonde med Morningstars højeste ratings baseret på tre års historisk performance (4 eller 5 stjerner), og som samtidig har de mest positive fremadrettede ratings fra Morningstars analytikere (Gold, Silver eller Bronze):

- BankInvest BIX Globale Aktier ESG Universal KL

- BankInvest – Højt Udbytte Aktier KL A

- BLS Invest – Globale Aktier KL

- Danske Invest – Global Indeks KL

- Danske Invest – Teknologi Indeks KL

- Formuepleje Better World – Global Opportunities

- Nordea Invest – Global Enhanced KL 1

- Nordea Invest – Globale Aktier Indeks KL 1

- Nordea Invest – Klima & Miljø KL 1

- Nykredit Invest – Bæredygtige Aktier KL

- Nykredit Invest – Danske Fokusaktier KL

- Nykredit Invest – Globale Aktier Basis KL

- Nykredit Invest – Globale Fokusaktier KL

- PFA Invest – Danske Aktier

- Sparinvest Index – Europa Growth KL

- Sparinvest Index – USA Growth KL

- Sydinvest – Morningstar Sustainable Leaders Index KL

Du kan se den samlede analyse nedenfor. Ønsker du mere information om Morningstar og vores samarbejde, finder du også informationen her på vores webside.

Tak fordi du følger investeringsmyter.dk på LinkedIn eller her på vores webside, når vi analyserer danske investeringsforeninger og deres aktiefonde. Hvis du ønsker at tage kontrol over din opsparing og ønsker en individuel tilpasset analyse, kan du også gratis rekvirere vores guide ”Hjælp til at investere” her på vores webside.

Forbehold for fejl. Historiske afkast er ingen garanti for fremtidige afkast. Analysen er ikke en investeringsanbefaling. Investeringsmyter.dk kan ikke gøres ansvarlige for dispositioner foretaget på baggrund af vores analyser.