Hos investeringsmyter.dk får vi ofte spørgsmålet, i hvor høj grad anciennitet i jobbet har indflydelse på det afkast, som en porteføljeforvalter leverer i en aktivt forvaltet aktiefond. Selvom der naturligvis er mange forhold, som influerer på en aktiefonds afkast, er der ingen tvivl om, at porteføljeforvalterens anciennitet og kontinuitet i jobbet har stor betydning. Som I så mange andre af livets forhold spiller øvelse, indsigt og erfaring bygget op over tid – gerne lang tid – en rolle for at opnå de bedste resultater.

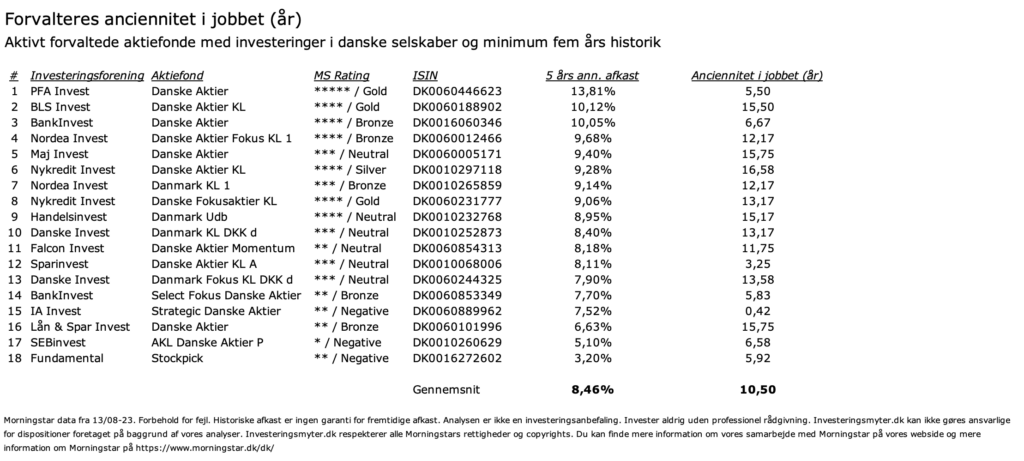

Til eksempel analyserede vi 18 aktivt forvaltede aktiefonde fra danske investeringsforeninger med investeringer i danske selskaber og som alle har minimum fem års afkasthistorik. I de 18 aktiefonde har porteføljeforvalterne i gennemsnit siddet i jobbet i 10,5 år og leveret et årligt gennemsnitligt (annualiseret) afkast på 8,46%.

Den generelle konklusion fortæller, at syv af de ni aktiefonde (78%), som har leveret de højeste annualiserede afkast over fem år, altså den bedst performende halvdel af aktiefondene, også har en porteføljeforvalter, som har siddet i længere tid i jobbet end gennemsnittet af porteføljeforvalterne i de 18 aktiefonde. Derimod er der blandt de ni aktiefonde, som har leveret de laveste annualiserede afkast over fem år, altså den dårligt performende halvdel af aktiefondene, kun fire porteføljeforvaltere (44%) som har siddet i jobbet i længere tid end gennemsnittet.

Analysens resultater er ikke helt entydige og bekræfter, at der også er undtagelser fra reglen om, at jo længere tid i jobbet, jo bedre afkast i en aktiefond. Således findes der blandt top-3 aktiefondene, målt på annualiseret afkast over fem år, to aktiefonde med porteføljeforvaltere med anciennitet betydeligt under gennemsnittet. Omvendt er der også en af aktiefondene blandt de tre dårligst performende, hvor porteføljeforvalteren har en anciennitet langt over gennemsnittet.

Analyserer vi top-5 og bottom-5 af de 18 aktiefonde målt på annualiseret afkast over fem år, er vores initielle konklusion igen tydeligere, idet henholdsvis 60% (3 af 5) og 20% (1 af 5) af porteføljeforvalterne har længere anciennitet i jobbet end gennemsnittet af porteføljeforvalterne i de 18 aktiefonde.

De ni porteføljeforvaltere med gennemsnitlig længst anciennitet (godt 14,5 år) har leveret et annualiseret afkast på 8,82% over fem år, mens de ni porteføljeforvaltere med gennemsnitlig kortest anciennitet (knap 6,5 år) har leveret et annualiseret afkast på 8,09% over 5 år. Så i dette eksempel betyder den længere anciennitet altså omkring 4% point i merafkast over fem år.

Du kan læse den samlede analyse nedenfor.

Tak fordi du følger investeringsmyter.dk her på vores webside eller på LinkedIn, når vi analyserer danske investeringsforeninger og deres aktiefonde. Hvis du ønsker at tage kontrol over din egen opsparing og ønsker en individuel tilpasset investeringsanalyse, kan du starte med gratis at rekvirere vores guide ”Hjælp til at investere” her på vores webside.

Forbehold for fejl. Historiske afkast er ingen garanti for fremtidige afkast. Analysen er ikke en investeringsanbefaling. Investeringsmyter.dk kan ikke gøres ansvarlige for dispositioner foretaget på baggrund af vores analyser.