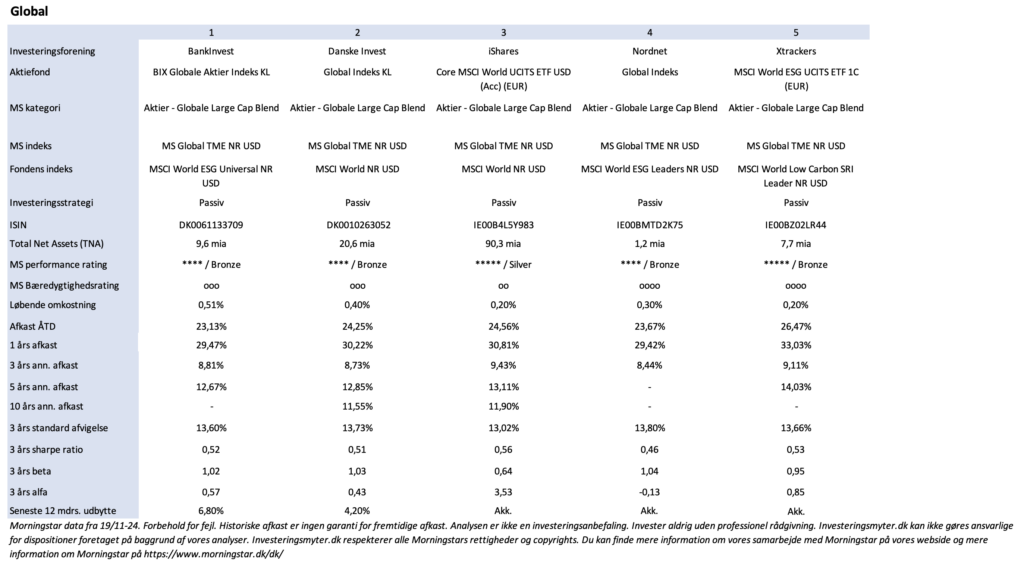

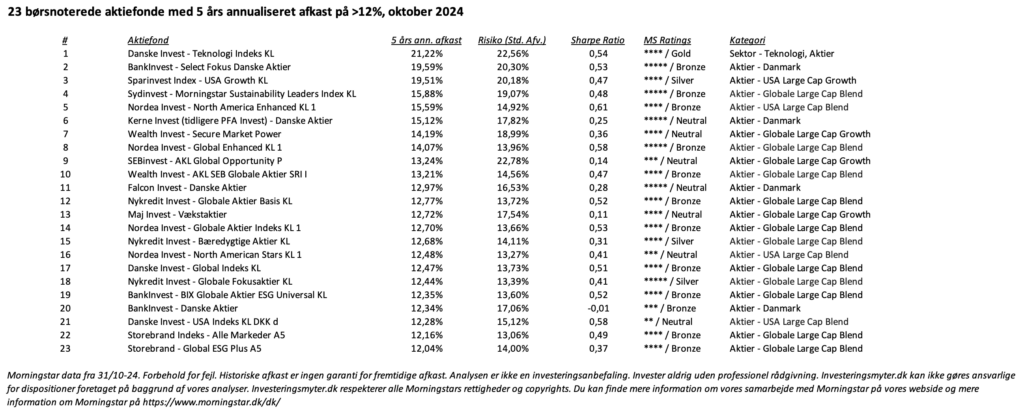

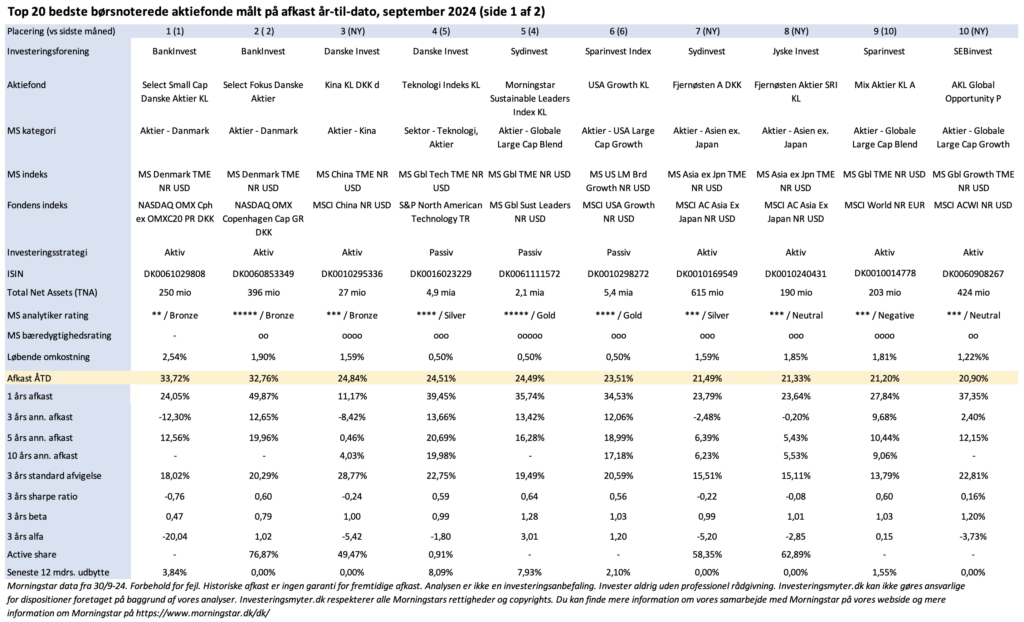

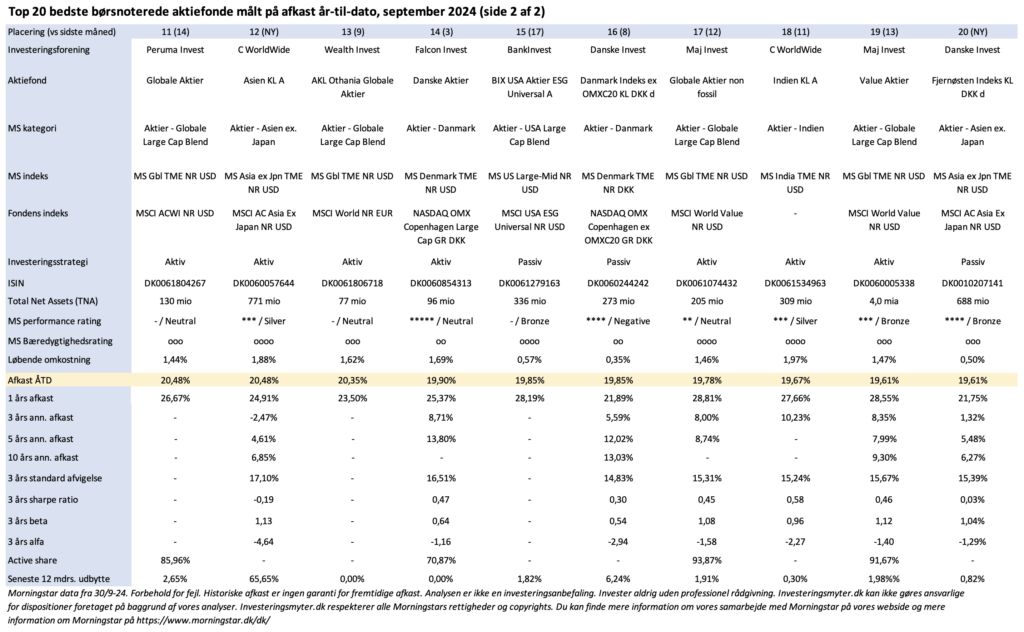

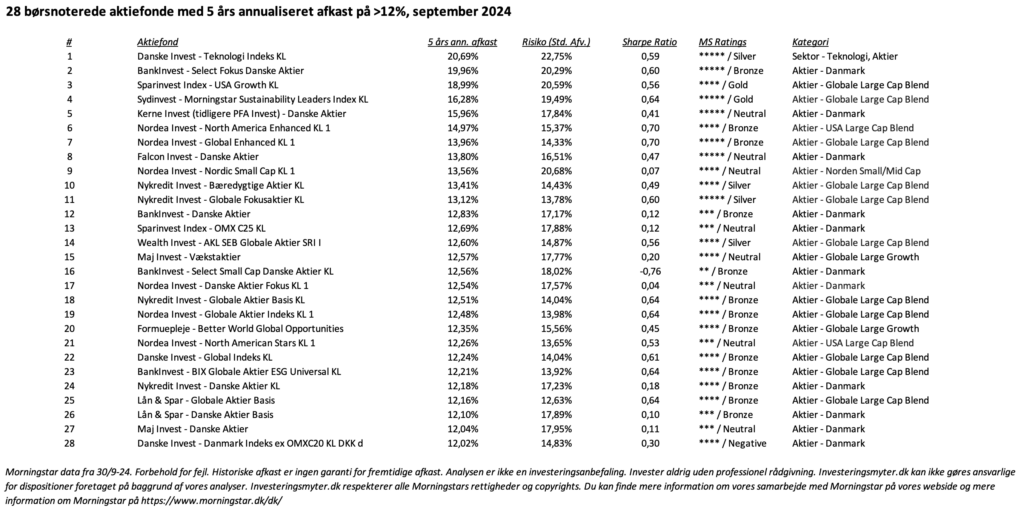

Blandt de danske investeringsforeningers globale aktiefonde har især fem passivt forvaltede fonde skilt sig ud med flotte investeringsresultater. Det gælder fx høje afkast på både kort og lang sigt, moderat risiko, og lave løbende omkostninger.

De fem aktiefonde, som du kan læse mere om i dette indlæg er følgende:

- BankInvest – BIX Globale Aktier ESG Universal KL

- Danske Invest – Global Indeks KL

- Nordea Invest – Globale Aktier Indeks KL 1

- Nordea Invest – Global Enhanced KL 1

- Nykredit Invest – Globale Aktier Basis KL

Tak fordi du følger investeringsmyter.dk på vores webside eller her på LinkedIn, når vi objektivt analyserer danske og udenlandske investeringsudbydere og deres investeringsfonde. Hvis du ønsker at tage kontrol over din egen opsparing og ønsker en individuel tilpasset investeringsanalyse, kan du læse mere og gratis rekvirere vores guide ”Hjælp til at investere” på vores webside.

BankInvest – BIX Globale Aktier ESG Universal KL (ISIN DK0060949881)

Den børsnoterede aktiefond BIX Globale Aktier ESG Universal KL fra BankInvest opnår fire af fem Morningstar stjerner for historisk performance, samt en Bronze rating for fremadrettet potentiale.

Fonden er den største aktiefond med investeringer i globale aktier og dens aktiver udgør mere end 9,1 mia. kroner. Fonden blev etableret i 2019 og er passivt forvaltet og udbyttebetalende.

Fonden er en bred global aktiefond med investering i 794 aktiebeholdninger. Fondens indeks eller benchmark er MSCI World ESG Universal NR USD.

Fonden er placeret i Morningstars kategori “Morningstar Gbl TME NR USD”. Fonden har tre af de maksimale fem Morningstar globusser for bæredygtighed. Et investeringsbevis koster 136,08 kroner og for investor er fondens årlige løbende omkostninger 0,51%.

Fonden har 70,03% af sin investeringer i USA. Europa og Japan udgør henholdsvis 19,76% og 6,28%, mens 3,93% af investeringerne ligger i Nye Markeder. De fem største sektorer er teknologi (28,70%), finans (15,58%), sundhed (11,97%), industri (10,52%) og cyklisk forbrug (8,26%).

22% af fondens aktiver er investeret i de 10 største positioner, som er selskaberne NVIDIA, Microsoft, Apple, Alphabet A, Amazon, UnitedHealth, Broadcom, Meta, Mastercard, Novo Nordisk.

Fonden har år-til-dato leveret 18,62% i afkast. Det gennemsnitlige årlige afkast for 1, 3 og 5 år er henholdsvis 26,86%, 8,06%, 12,05%. Fondens seneste 12 måneders udbytteprocent er 6,80% og seneste udlodning var 9,20 kroner.

Fondens risiko målt som standardafvigelse er 13,60% og fondens merafkast målt som sharpe ratio (afkast efter omkostninger i forhold til risiko målt som standardafvigelse) er 0,52. En sharp ratio >0,50 anses normalt som den gode investering. Fondens alpha værdi, som sammenligner fondens afkast med afkastet i det sammenlignelige Morningstar benchmark, er 0,60%. En alpha på 1% fortæller, at aktien har givet et afkast 1 procent højere end det tilsvarende benchmarkafkast. Alle tre nøgletal er beregnet over 3 år og indikerer, at fonden har et afkast, der ligger over Morningstars kategoribenchmark og med en moderat risiko.

Risikoen i en fond kan også udtrykkes ved antallet af negative kvartaler. Fonden har haft et negativt afkast i fire af fondens seneste 23 kvartaler. I de fire negative kvartaler var det gennemsnitlige negative afkast -8,36%.

Danske Invest – Global Indeks KL (ISIN DK0060949881)

Den børsnoterede aktiefond Global Indeks KL fra Danske Invest opnår fire af fem Morningstar stjerner for historisk performance, samt en Bronze rating for fremadrettet potentiale.

Fonden er den største aktiefond med investeringer i globale aktier og dens aktiver udgør mere end 19,5 mia. kroner. Fonden blev etableret i 2000 og er passivt forvaltet og udbyttebetalende.

Fonden er en bred global aktiefond med investering i 1.278 aktiebeholdninger. Fondens indeks eller benchmark er MSCI World NR USD.

Fonden er placeret i Morningstars kategori “Morningstar Gbl TME NR USD”. Fonden har tre af de maksimale fem Morningstar globusser for bæredygtighed. Et investeringsbevis koster 152,99 kroner og for investor er fondens årlige løbende omkostninger 0,40%.

Fonden har 74,40% af sin investeringer i USA. Europa og Japan udgør henholdsvis 16,82% og 5,64%, mens 3,17% af investeringerne ligger i Nye Markeder. De fem største sektorer er teknologi (26,23%), finans (15,00%), sundhed (11,95%), cyklisk forbrug (10,25%) og industri (9,95%).

24% af fondens aktiver er investeret i de 10 største positioner, som er selskaberne Apple, Microsoft, NVIDIA, Amazon, Meta, Alphabet A, Alphabet C, Broadcom, Tesla og Eli Lilly.

Fonden har år-til-dato leveret 19,03% i afkast. Det gennemsnitlige årlige afkast for 1, 3 og 5 år er henholdsvis 27,20%, 7,81%, 12,12%. Fondens seneste 12 måneders udbytteprocent er 4,20% og seneste udlodning var 6,40 kroner.

Fondens risiko målt som standardafvigelse er 13,73% og fondens merafkast målt som sharpe ratio (afkast efter omkostninger i forhold til risiko målt som standardafvigelse) er 0,51. En sharp ratio >0,50 anses normalt som den gode investering. Fondens alpha værdi, som sammenligner fondens afkast med afkastet i det sammenlignelige Morningstar benchmark, er 0,43%. En alpha på 1% fortæller, at aktien har givet et afkast 1 procent højere end det tilsvarende benchmarkafkast. Alle tre nøgletal er beregnet over 3 år og indikerer, at fonden har et afkast, der ligger over Morningstars kategoribenchmark og med en moderat risiko.

Risikoen i en fond kan også udtrykkes ved antallet af negative kvartaler. Fonden har haft et negativt afkast i fire af fondens seneste 23 kvartaler. I de fire negative kvartaler var det gennemsnitlige negative afkast -8,54%.

Nordea Invest – Globale Aktier Indeks KL 1 (ISIN DK0060949881)

Den børsnoterede aktiefond Globale Aktier Indeks KL 1 fra Nordea Invest opnår fire af fem Morningstar stjerner for historisk performance, samt en Bronze rating for fremadrettet potentiale.

Fonden er en af de største aktiefonde med investeringer i globale aktier og dens aktiver udgør mere end 2,6 mia. kroner. Fonden blev etableret i 2012 og er passivt forvaltet og udbyttebetalende.

Fonden er en bred global aktiefond med investering i 1.360 aktiebeholdninger. Fondens indeks eller benchmark er MSCI World NR USD.

Fonden er placeret i Morningstars kategori “Morningstar Gbl TME NR USD”. Fonden har to af de maksimale fem Morningstar globusser for bæredygtighed. Et investeringsbevis koster 232,64 kroner og for investor er fondens årlige løbende omkostninger 0,53%.

Fonden har 74,45% af sin investeringer i USA. Europa og Japan udgør henholdsvis 16,87% og 5,71%, mens 2,97% af investeringerne ligger i Nye Markeder. De fem største sektorer er teknologi (26,00%), finans (15,13%), sundhed (12,31%), industri (10,21%) og cyklisk forbrug (9,81%).

23% af fondens aktiver er investeret i de 10 største positioner, som er selskaberne Apple, Microsoft, NVIDIA, Amazon, Meta, Alphabet A, Alphabet C, Eli Lilly og JP Morgan Chase.

Fonden har år-til-dato leveret 19,39% i afkast. Det gennemsnitlige årlige afkast for 1, 3 og 5 år er henholdsvis 27,38%, 8,16%, 12,37%. Fondens seneste 12 måneders udbytteprocent er 4,06% og seneste udlodning var 9,40 kroner.

Fondens risiko målt som standardafvigelse er 13,66% og fondens merafkast målt som sharpe ratio (afkast efter omkostninger i forhold til risiko målt som standardafvigelse) er 0,53. En sharp ratio >0,50 anses normalt som den gode investering. Fondens alpha værdi, som sammenligner fondens afkast med afkastet i det sammenlignelige Morningstar benchmark, er 0,74%. En alpha på 1% fortæller, at aktien har givet et afkast 1 procent højere end det tilsvarende benchmarkafkast. Alle tre nøgletal er beregnet over 3 år og indikerer, at fonden har et afkast, der ligger over Morningstars kategoribenchmark og med en moderat risiko.

Risikoen i en fond kan også udtrykkes ved antallet af negative kvartaler. Fonden har haft et negativt afkast i fire af fondens seneste 23 kvartaler. I de fire negative kvartaler var det gennemsnitlige negative afkast -8,29%.

Nordea Invest – Global Enhanced KL 1 (ISIN DK0060949881)

Den børsnoterede aktiefond Global Enhanced KL 1 fra Nordea Invest opnår de maksimale fem Morningstar stjerner for historisk performance, samt en Bronze rating for fremadrettet potentiale.

Fonden er en af de største aktiefonde med investeringer i globale aktier og dens aktiver udgør mere end 7,3 mia. kroner. Fonden blev etableret i 2018 og er passivt enhanced forvaltet med an active share på 47,21%. Fonden er udbyttebetalende.

Fonden er en bred global aktiefond med investering i 300 aktiebeholdninger. Fondens indeks eller benchmark er MSCI World NR USD.

Fonden er placeret i Morningstars kategori “Morningstar Gbl TME NR USD”. Fonden har tre af de maksimale fem Morningstar globusser for bæredygtighed. Et investeringsbevis koster 190,79 kroner og for investor er fondens årlige løbende omkostninger 0,58%.

Fonden har 74,69% af sin investeringer i USA. Europa og Japan udgør henholdsvis 16,28% og 5,75%, mens 3,28% af investeringerne ligger i Nye Markeder. De fem største sektorer er teknologi (26,00%), finans (15,14%), sundhed (12,33%), industri (10,37%) og cyklisk forbrug (8,82%).

25% af fondens aktiver er investeret i de 10 største positioner, som er selskaberne NVIDIA, Apple, Microsoft, Amazon, Alphabet C, Meta, Alphabet A, Berkshire Hathaway, Eli Lilly og Novo Nordisk.

Fonden har år-til-dato leveret 20,27% i afkast. Det gennemsnitlige årlige afkast for 1, 3 og 5 år er henholdsvis 28,20%, 9,18%, 13,74%. Fondens seneste 12 måneders udbytteprocent er 2,48% og seneste udlodning var 4,70 kroner.

Fondens risiko målt som standardafvigelse er 13,96% og fondens merafkast målt som sharpe ratio (afkast efter omkostninger i forhold til risiko målt som standardafvigelse) er 0,58. En sharp ratio >0,50 anses normalt som den gode investering. Fondens alpha værdi, som sammenligner fondens afkast med afkastet i det sammenlignelige Morningstar benchmark, er 1,62%. En alpha på 1% fortæller, at aktien har givet et afkast 1 procent højere end det tilsvarende benchmarkafkast. Alle tre nøgletal er beregnet over 3 år og indikerer, at fonden har et afkast, der ligger over Morningstars kategoribenchmark og med en moderat risiko.

Risikoen i en fond kan også udtrykkes ved antallet af negative kvartaler. Fonden har haft et negativt afkast i fire af fondens seneste 23 kvartaler. I de fire negative kvartaler var det gennemsnitlige negative afkast -8,26%.

Nykredit Invest – Globale Aktier Basis KL (ISIN DK0016048994)

Den børsnoterede aktiefond Globale Aktier Basis fra Nykredit Invest opnår fire af fem Morningstar stjerner for historisk performance, samt en Bronze rating for fremadrettet potentiale.

Fonden er en af de største aktiefonde med investeringer i globale aktier og dens aktiver udgør mere end 5 mia. kroner. Fonden blev etableret i 2000 og er passivt forvaltet og udbyttebetalende.

Fonden er en bred global aktiefond med investering i 1.156 aktiebeholdninger. Fondens indeks eller benchmark er MSCI World ex Select Securities Index.

Fonden er placeret i Morningstars kategori “Morningstar Gbl TME NR USD”. Fonden har tre af de maksimale fem Morningstar globusser for bæredygtighed. Et investeringsbevis koster 126,74 kroner og for investor er fondens årlige løbende omkostninger 0,47%.

Fonden har 75,18% af sin investeringer i USA. Europa og Japan udgør henholdsvis 16,59% og 5,42%, mens 2,81% af investeringerne ligger i Nye Markeder. De fem største sektorer er teknologi (27,51%), finans (16,12%), sundhed (12,53%), cyklisk forbrug (10,63%) og industri (9,95%).

25% af fondens aktiver er investeret i de 10 største positioner, som er selskaberne Apple, Microsoft, NVIDIA, Amazon, Meta, Alphabet A, Alphabet C, Tesla, Broadcom og Eli Lilly.

Fonden har år-til-dato leveret 18,50% i afkast. Det gennemsnitlige årlige afkast for 1, 3 og 5 år er henholdsvis 27,02%, 7,79%, 12,17%. Fondens seneste 12 måneders udbytteprocent er 3,39% og seneste udlodning var 4,30 kroner.

Fondens risiko målt som standardafvigelse er 13,72% og fondens merafkast målt som sharpe ratio (afkast efter omkostninger i forhold til risiko målt som standardafvigelse) er 0,52. En sharp ratio >0,50 anses normalt som den gode investering. Fondens alpha værdi, som sammenligner fondens afkast med afkastet i det sammenlignelige Morningstar benchmark, er 0,65%. En alpha på 1% fortæller, at aktien har givet et afkast 1 procent højere end det tilsvarende benchmarkafkast. Alle tre nøgletal er beregnet over 3 år og indikerer, at fonden har et afkast, der ligger over Morningstars kategoribenchmark og med en moderat risiko.

Risikoen i en fond kan også udtrykkes ved antallet af negative kvartaler. Fonden har haft et negativt afkast i fire af fondens seneste 23 kvartaler. I de fire negative kvartaler var det gennemsnitlige negative afkast -8,43%.

Alle data i analysen er baseret på Morningstar den 6/11-24. Forbehold for fejl. Historiske afkast er ingen garanti for fremtidige afkast. Analysen er ikke en investeringsanbefaling. Invester aldrig uden professionel rådgivning. Investeringsmyter.dk kan ikke gøres ansvarlige for dispositioner foretaget på baggrund af vores analyser. Investeringsmyter.dk respekterer alle Morningstars rettigheder og copyrights. Du kan finde mere information om vores samarbejde med Morningstar på vores webside og mere information om Morningstar på https://www.morningstar.dk/dk/