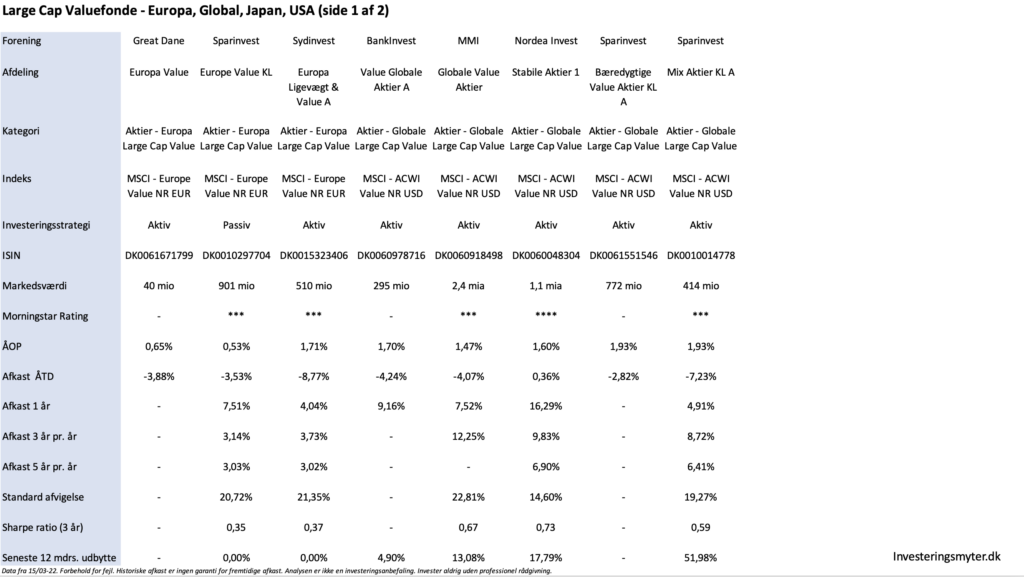

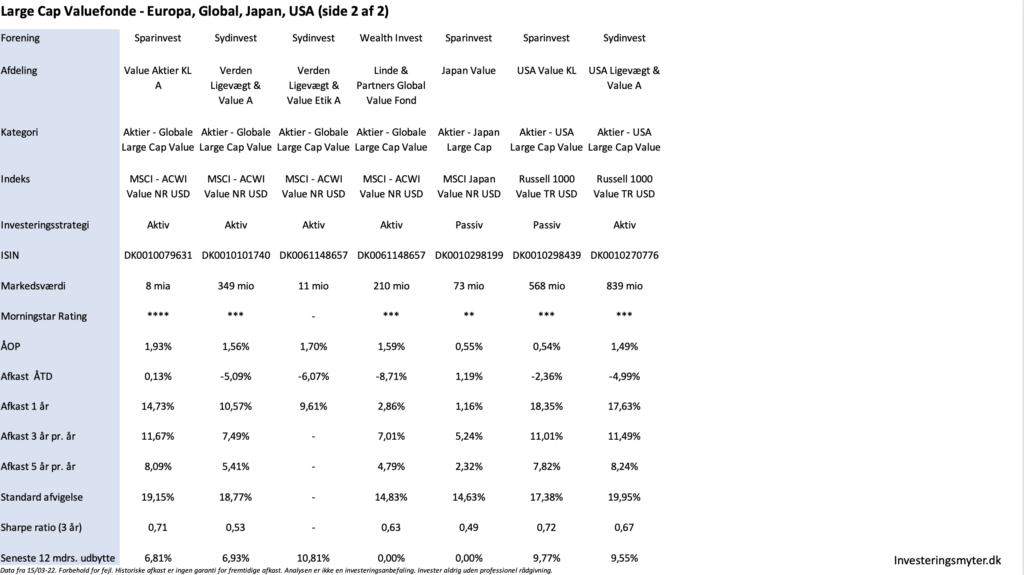

Siden efteråret har investorer generelt overvægtet valueinvesteringer. Valuefonde giver traditionelt bedre afkast end vækstfonde i perioder med stigende renter og inflation. Siden Ruslands invasion i Ukraine har aktiemarkederne været præget af yderligere usikkerhed. Spørgsmålet er, hvordan valuefondenes afkast er påvirket heraf. Vores analyse viser, at nogle valuefonde fortsat viser positivt afkast år-til-dato, mens andre er ramt af encifrede negative afkast. Det er blandt de globale, japanske og amerikanske large cap valuefonde, at man som investor skal finde de højeste afkast. De tre bedst performende valuefonde år-til-dato er Sparinvest Index Japan Value (1,2%), Nordea Invest Stabile Aktier (0,4%) og Sparinvest Value Aktier (0,1%). Over det seneste år har Sparinvest Index USA Value (18,4%), Sydinvest USA Ligevægt & Value (17,6%) og Nordea Invest Stabile Aktier (16,3%) leveret det bedste afkast. På længere sigt (3 år) har MMI Globale Value Aktier (12,3%), Sparinvest Value Aktier (11,7%), Sparinvest Index USA Value (11,0%) leveret det bedste afkast i gennemsnit pr. år. Målt på sharpe ratio (der udtrykker merafkast efter omkostninger målt i forhold til risiko over 3 år og hvor en score på 1 normalt anses som den gode investering) er vinderne Nordea Invest Stabile Aktier (0,73), Sparinvest Index USA Value (0,72) og Sparinvest Value Aktier (0,71). Se tabellen for flere informationer om de 15 analyserede valuefonde. Følg investeringsmyter.dk på vores webside eller her på LinkedIn, når vi analyserer danske investeringsforeninger.