I analyserne fra investeringsmyter.dk anvendes blandt andet nedenstående fire vigtige investeringsmæssige nøgletal til vurdering af risiko i de enkelte aktiefonde.

Standard afvigelse

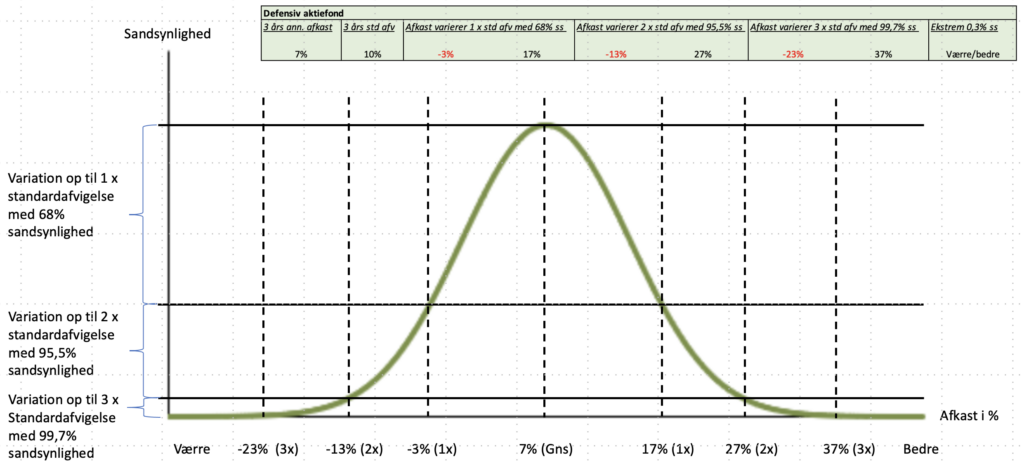

Standardafvigelsen viser, hvordan de månedlige afkast i en aktiefond gennem de seneste 36 måneder har svinget i forhold til gennemsnitsafkastet. En høj standardafvigelse betyder, at aktiefondens værdisvingninger har været store – altså en ustabil aktiefond. I moderne portefølje teori fortæller standardafvigelsen, at hvis afkastene er normalfordelte vil aktiefonden med 68% sandsynlighed få et fremtidigt afkast i intervallet fra det gennemsnitlige afkast og ud til de to punkter af +/- standardafvigelsen. Med 95,5% sandsynlighed vil afkastet i fremtiden svinge i forhold til gennemsnitsafkastet med to gange +/- standardafvigelsen. Dette er vigtig viden, da det indikerer, hvor meget man rent faktisk kan risikere at tabe, men også da aktiefonde med høj standardafvigelse typisk vil have høj afvigelse i fremtiden.

Se nedenstående eksempel, hvor vi tager udgangspunkt i en defensiv aktiefond med et gennemsnitligt afkast på 7% om året de sidste tre år og en risiko, målt som standardafvigelse, på 10% over de sidste tre år.

Sharpe ratio

Det er en formel, som er skabt af Nobelprismodtageren William Sharpe som er udtryk for merafkast efter omkostninger i aktiefonden i forhold til den risiko, der er taget. Jo højere tallet er, jo bedre. Sharpe ratio beregnes over de seneste 36 måneder Meget dygtige forvaltere leverer til tider en sharp ratio på over 2 En sharpe ratio på over 0.5 over 36 måneder er ganske solidt Hvis en aktiefond har en negativ sharpe ratio over tid har den leveret et dårligt afkast i forhold til risiko.

Sharpe ratio beregnes ved at tage forskellen mellem afkastet i aktiefonden og den risikofri rente, og derefter sætte det i forhold til risikoen i aktiefonden målt som standardafvigelsen af afkastet i aktiefonden. Eksempel: Hvis vi antager en vækstorienteret aktiefond har et forventet afkast på 15%, en risikofri rente på 4% og en standardafvigelse på 20%, så vil sharpe ratio være 0,55 beregnet således: (15%-4%)/20% = 0,55

Beta

Beta er en metode til at bestemme en aktiefonds følsomhed overfor svingninger i dets marked. Morningstar beregner beta ved at sammenligne aktiefondens udsving de seneste 36 måneder i forhold til et fastlagt markedsindeks – MSCI Verden, MSCI Danmark, etc. En beta på 1,00 betyder, at aktiefonden svinger fuldstændig som indekset – altså markedet. Principielt kan man sige, at den ingen selskabsrisiko har haft. En beta under 1,00 betyder, at aktiefonden påvirkes i mindre grad af hændelser i markedet, end markedet selv gør. Det vil sige at aktiefondens afkastudsving er mindre en markedets (indeksets). Er beta over 1,00 svinger aktiefondens værdi mere end markedet, hvilket vil sige, at stiger markedet stiger aktiefonden mere, og hvis markedet falder, falder aktiefonden endnu mere. En lav beta er ikke betydende med en lav standardafvigelse, men indikerer at aktiefondens markedsfølsomhed er lav.

Morningstar beregner to beta værdier for aktiefonde baseret på et standardindeks og et ”best fit” indeks. Det kan være benchmark/indeks fra MSCI, S&P, Russell, NASDAQ eller Morningstars egne indeks. Beta skal bruges med omtanke, da den analyserede aktiefond ikke nødvendigvis har valgt at målrette sin porteføljesammensætning mod Morningstars valgte sammenligningsindeks. Eksempel: Skagen Vekst A (DKK) placerer Morningstar i kategorien ”Aktier – Globale Large Cap Value” og i indekset MSCI ACWI Value NR USD, mens aktiefonden selv forsøger at slå et blandet indeks bestående 50% af MSCI Nordic Countries NR EUR og 50% MSCI ACWI NR USD ex. Nordic. Endvidere kan en enkelt aktie i et indeks (fx som det er tilfældet for Novo Nordisk i 2024 i Morningstars danske indeks) udgøre en højere relativ andel end de lovpligtige maksimalt 10% henholdsvis 20% i en aktiv henholdsvis passiv forvaltet aktiefond fra en dansk investeringsforening.

Alpha

Alpha bruges i investeringsmæssig sammenhæng som et udtryk for afkastet af en aktiefond sammenlignet med afkastet af aktiefondens benchmark. En alpha på 1 fortæller, at aktien har givet et afkast 1% højere end det tilsvarende benchmarkafkast. Alpha er forskellen mellem det faktiske afkast og det forventede afkast som funktion af følsomheden over for markedsrisikoen (beta). Alpha er med andre ord det merafkast, der er tilbage, når markedsrisikoen er fjernet. En positiv værdi for alpha er godt, da det viser, at aktiefonden har opnået et risikojusteret merafkast i forhold til benchmark.

Morningstar beregner to alpha værdier for aktiefonde baseret på et standardindeks og et ”best fit” indeks. Det kan være benchmark/indeks fra MSCI, S&P, Russell, NASDAQ eller Morningstars egne indeks. Alpha skal bruges med omtanke, da den analyserede aktiefond ikke nødvendigvis har valgt at målrette sin porteføljesammensætning mod Morningstars valgte sammenligningsindeks. Eksempel: Skagen Vekst A (DKK) placerer Morningstar i kategorien ”Aktier – Globale Large Cap Value” og i indekset MSCI ACWI Value NR USD, mens aktiefonden selv forsøger at slå et blandet indeks bestående 50% af MSCI Nordic Countries NR EUR og 50% MSCI ACWI NR USD ex. Nordic. Endvidere kan en enkelt aktie i et indeks (fx som det er tilfældet for Novo Nordisk i 2024 i Morningstars danske indeks) udgøre en større relativ del end de lovpligtige maksimalt 10% henholdsvis 20% i en aktiv henholdsvis passiv forvaltet aktiefond fra en dansk investeringsforening.